事業承継の新常識!属人的株式を利用した事業承継とは?

事業承継を考えている経営者のみなさん、事業継承の方法を金銭面ばかりにこだわっていませんか?経営権のスムーズな移転―この側面もしっかり視野に入れていますか?今回は会社のその後をも左右する事業継承において、財産面と経営面を両立できる承継法―「属人的株式」の利用という視点から説明していきます。

生前贈与で相続税対策

事業承継はどのような方法がベストといえるのでしょうか。一番重視したい内容は相続税の節約だと思います。相続税対策の観点から見ると、株式の生前贈与が良いといえます。具体的には、自社株の評価を下げ、後継者に生前贈与、または譲渡するという方法が広く用いられています。この方法では自社評価を下げるので会社経営に注意が必要なものの、実際よりも低い価格で相続を行うため、相続税の大きな節税になります。

また、生前贈与には「暦年課税制度」と「相続時精算課税制度」があります。暦年課税制度とは、1年間で贈与を受けた財産の額が基礎控除額の110万円を超えた場合、その超えた額に対して贈与税がかかるというものです。逆にいえば、110万円を超えなければ贈与税は発生せず、贈与を受けたことの申告も必要ありません。

65歳以上の親から20歳以上の子供へ財産を贈与する場合、相続時精算課税を選択することができます。相続時精算課税制度を選択する場合、通算で2500万円まで相続税はかかりません。しかし実際に相続する際に、相続時精算課税制度の適用範囲内の贈与財産の額をそのまま合算し、相続税を計算する必要があります。

このように生前贈与をする際の選択肢も2つあり、自分にとって都合の良い方法で財産を移転させられるような環境が整っています。

事業承継における経営面と財産面の背反的性質

事業承継において、節税のみを意識しすぎると失敗してしまうということも考えられるため、注意が必要です。

例えば、子供が複数いる場合。子供に平等に株式を与えてしまうと経営権の分散が生じ、経営面で支障をきたしてしまうといった例が挙げられます。このように、財産価値の移転にばかりに気を取られてしまうと、その後の経営に悪影響が及ぶこともあり得ます。

では、逆に経営面を重視した事業承継の方法を考えていきます。生前贈与で後継者に株式を委託しようとしたものの、後継者がまだ経験不足である場合や自分でまだ経営を続けようと思っているとき、経営権を維持するために株式をある程度保持しようとしている人もいると思います。そのような場合、従来では生前贈与によって移す金額を全体の49%に抑えるという方法がとられていました。しかし、この方法は財産価値の移転という観点から見ると中途半端になってしまっています。

財産価値と経営権の移転を両立させる事業承継の方法とは?

財産価値と経営権の移転を両立させる方法として「属人的株式」の利用が挙げられます。

属人的株式とは?

属人的株式とは、会社法109条第2項に基づいて発行される株式です。中小企業に多い非公開会社にしか認められていません。定款に定めるだけで利用ができ、法人登記簿に登記する必要がありません。

属人的株式の大きな特徴は、株主ごとに異なった扱いをできるということです。例えば、株主ごとに、持っている株の議決権の数、剰余金の配当額、残余財産の分配を自由に変えることが可能です。今回は、経営面の移転に焦点を当てるので、議決権に注目します。

3つの状況に分けて属人的株式の利用法について考えてみました。

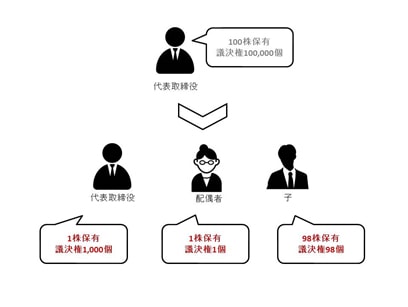

例① 「経営者が経営権を維持し、後継者へ財産価値を完全に移転」

この例は、属人的株式を使い、経営権を保持したい経営者が議決権のほとんどを持った株(たとえば1,000個の議決権を持つ株など)を1株持ち、その他の株には議決権を1株に1個つけ、後継者にほぼ全ての株を移転するというものです。

これによって、経営者は大半の議決権を持つため経営権を保持でき、後継者はほぼ全ての株を持つため財産価値の移転がきちんと行われ、相続税対策もなされているといえます。

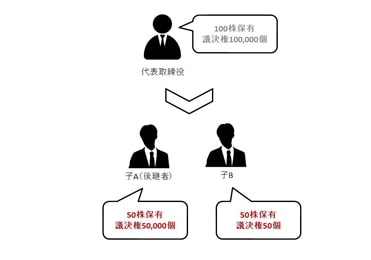

例② 「相続人に株を平等分配するが、後継者に経営権を集約」

今回は相続人の子供が複数おり、平等に自社株を相続させながら、経営権を後継者に移転したい場合です。このとき複数の子供に普通株を分配してしまったら、経営権が分散してしまい会社が揺らぐ可能性があります。属人的株式を使い、議決権の大半を持つ株を後継者に渡しますが、議決権をあまり持たない株をもう一人の相続人に同数分配します。これによって、株の平等分配という財産価値の移転と、経営権の集約という経営権のスムーズな移転が可能になります。

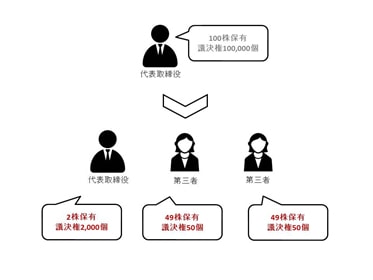

例③「親族に後継者がいない場合―経営者が経営権を維持し、第三者に株式移転」

このケースは、親族に後継者がいない場合に経営者が経営権を維持するものの、生前に第三者の後継者候補に株を移転してしまおうというものです。このメリットは、第三者が取得する株式は原則的評価方式よりも低い配当還元方式で評価されるため、より安く株式移転がなされるところにあります。

具体的には、属人的株式を利用して、議決権のほとんどを持つ少数の株を経営者が保持し、残りの株を第三者の後継者候補に平等分配します。

これによって、より低い価格での財産価値の移転と、経営者の経営権保持がなされ経営権の問題も解決されます。

属人的株式を有効活用して、事業承継における経営権と財産価値の移転を両立させる方法を紹介しましたが、注意するべきポイントもあります。

属人的株式は、特定の株主に対して特別な権利を認める株であるため、その特定の株主が亡くなるなどした場合は、普通株に戻ってしまいます。そのため、経営状況などに合わせて適宜定款を見直すなどの対応が必要になってきます。また、属人的株式は、一部の株主に対して不平等な権利を与える可能性があるため、その他の株主の反発を受けることもあります。

定款の変更には株主の半数以上、議決権の4分の3以上の賛成が必要なので、反発の規模によっては実行できなくなります。そのため、株主を増やしすぎないといった対策も必要になってきます。

まとめ

今回は属人的株式を利用した事業承継の方法について説明してきました。今回紹介したような工夫を用いることで、フレキシブルに状況に合わせた事業承継ができるでしょう。

会社の状況によって事業承継対策は変わってきますので、相続税評価などの細かい内容については、相続に詳しい税理士に指導してもらうことが望ましいでしょう。

東京大学卒。

経理業務で得た知見や、中央官庁時代に得た法律や制度に関するナレッジを分かりやすく解説します。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!