会社の成績表、決算書の読み方解説【CF編】

会社の会計は複式簿記というルールで記述され、その結果作られる決算書は主に「貸借対照表」(Balance Sheet、以下BS)、「損益計算書」(Profit and Loss Statement、以下PL)、「キャッシュフロー計算書」(Cash Flow Statement、以下CF)の3つが重要になってきます。今回はそのうちCFについて説明していきたいと思います。

CFとは

CFとは1年間の締めに作られるPL・BSとは異なり、期末日までの1年間のお金の流れを営業活動、投資活動、財務活動の3つに分けて示したもので、PL・BSから一部の科目を抜き出して作られる決算書です。CFは投資家へお金の流れを説明するなどに用いられることが多く、中小企業では意味合いの近い「資金繰り表」で代用されることが多いです。

では、これらキャッシュフロー計算書に含まれる科目とその構造について説明します。以下の表1をご覧ください。

| 税引前利益 | |

| 売上債権の増減額 | |

| 仕入債務の増減額 | |

| 営業キャッシュフロー | |

| 有形固定資産の取得 | |

| 有形固定資産の売却 | |

| 投資キャッシュフロー | |

| 短期借入金の増減額 | |

| 長期借入金の増減額 | |

| 財務キャッシュフロー | |

| キャッシュの増減額 | |

| キャッシュの期首残高 | |

| キャッシュの期末残高 | |

ここに示した科目については後程詳しく説明しますが、大まかには「営業キャッシュフロー」がプラスかどうか、「キャッシュの期末残高」が期首残高より増えているかを見るのが良いでしょう。

ちなみにここでいうキャッシュとは、現金に加えて普通預金と当座預金、3か月以内の定期預金など換金しやすい資金のことを指しています。

CFが必要となる理由

そもそもCFがあえて作られる意味は「利益」と「現金」が必ずしも等しくならないためです。以下に示すような利益と現金が一致しない5つの例を考えてみてください。

利益>現金となる場合

商品の販売やサービスの提供によって得られた利益が、いずれ回収が望めるもののすぐには現金として入らない売掛金の形をとっている場合は、一時的に現金が利益を下回ります。

利益<現金となる場合

反対に手形で仕入れた商品を現金で売った場合、手形の資金が出ていくまでは現金が利益を上回ります。

利益と現金の減少が等しくない場合

直接的に利益にはならないけれども先行投資や商品の仕入れなどで現金を使用する場合に、このような状況が生まれます。

利益と現金の増加が等しくない場合

利益が上がっていなくても、銀行から資金を借り入れたりする際には現金が一時的に増加します。

設備投資における利益と現金

設備投資を行うと耐用年数を想定したうえで資金を割り振る(減価償却)ので、初年度の現金の減少とこれらの利益の減少が一致しません。

以上からもわかるとおり、利益と現金は一致しない場合が多々あり、キャッシュを常に手元に残すためにも、利益を算出するだけでなく現金収入と現金支出のフローを調べることで、現金の残高を常に把握する必要があるのです。損益とCFを同時に考えることで、利益が出ていながらも現金が底を尽きてしまうような「黒字倒産」を免れることができます。

CFの読み方解説

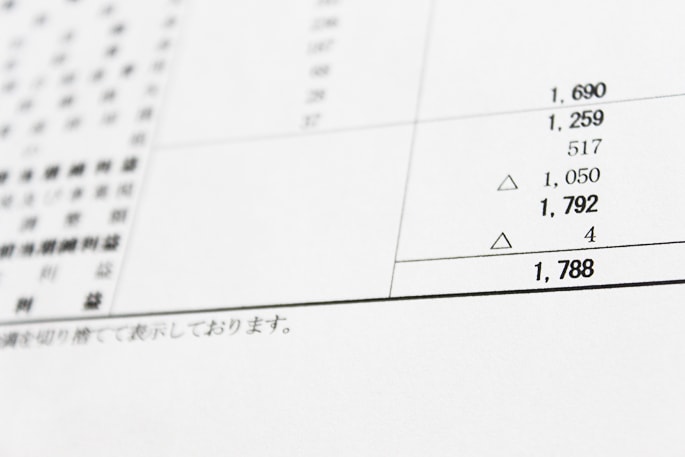

それでは具体的にCFにはどのような科目があって、それぞれがどのような意味を持つのかについて話していきたいと思います。CFは、PLから税引前利益や減価償却費など、BSから売上債権や仕入債務などの現金の動きを説明するための科目を抜き出して作ります。3つの活動に分けたキャッシュフローをそれぞれ説明しますので以下の表2をご覧ください。

A:営業活動によるキャッシュフロー(営業CF)

ここでは会社が利益をあげるすべての営業活動に伴って、出入りするキャッシュが示されます。具体的にはPLの5つの利益の中でもっともキャッシュの純増加額に近い「税引前利益」(①)を基にして、PLでは差し引かれている減価償却費(②)を加えたうえで、さらに売上債権(売掛金+受取手形)(③)、たな卸資産や仕入債務(買掛金+支払手形)などの増減(④、⑤)で調整、税金の支払い(⑥)を差し引いた金額が表示されています。この営業CFがプラスで残ると利益と同時にキャッシュも生み出されていることを意味し、事業活動が正常であるとわかります。

B:投資活動によるキャッシュフロー(投資CF)

ここでは固定資産(⑦、⑧)やソフトウェアの取得(⑨)などによる現金の増減が示されています。通常の設備投資や資金運用が行われていれば投資CFはマイナスとなります。

C:財務活動によるキャッシュフロー(財務CF)

営業CFと投資CFの結果を受けて、銀行からの借り入れ(⑩、⑪)やリース債務の返済(⑬)、株主への配当金の支払い(⑫)などによる現金の出入りが示されています。資金に余裕があればマイナスになり、逆に経営が苦しければ通常プラスになります。

| 税引前利益 | ① | |

| 減価償却費 | ② | |

| 売上債権の増減額 | ③ | |

| たな卸資産の増減額 | ④ | |

| 仕入債務の増減額 | ⑤ | |

| 法人税等の支払い | ⑥ | |

| 営業キャッシュフロー | A(①~⑥) | |

| 有形固定資産の取得 | ⑦ | |

| 有形固定資産の売却 | ⑧ | |

| ソフトウェアの取得 | ⑨ | |

| 投資キャッシュフロー | B(⑦~⑨) | |

| 短期借入金の増減額 | ⑩ | |

| 長期借入金の増減額 | ⑪ | |

| 配当金の支払い額 | ⑫ | |

| リース債務の返済 | ⑬ | |

| 財務キャッシュフロー | C(⑩~⑬) | |

| キャッシュの増減額 | A+B+C | |

| キャッシュの期首残高 | D | |

| キャッシュの期末残高 | A+B+C+D | |

これら3つのCFを合計することでキャッシュの増加額がわかり、期首残高と比較することで期末残高が算出されます。このように、様々な活動に関わって増減したキャッシュを詳細に記述できるのがCFの強みです。

フリーキャッシュフローとは

CFのなかで特に注目したい指標が「フリーキャッシュフロー(FCF)」と呼ばれるもので、営業CF(A)と投資CF(B)を合計して求められます。FCFは会社が自由に使えるお金を意味しており、財務CFを含めていないこの指標が会社の経営状態を直接的に表していると言えます。しかし設備投資などによって一時的にFCFがマイナスに転じたりする場合もあるので、数年単位でFCFの変化を追うのが良いでしょう。

FCFをなるべく多く残してキャッシュフローを改善するには、利益をあげることに加えて、なるべく現金を手元に残すことを目標に、「売り上げの回収条件を早くして、支払条件を遅くする」ことが大切になります。また多くの得意先に対して支払い条件や回収条件を一律に設定するといった工夫をすれば、キャッシュの管理が楽になるでしょう。

まとめ

CFは、会社の資金をやりくりする意味でもPLやBSと並んで重要な決算書です。キャッシュの流れを適切に把握して、利益と現金を常に生み出せるような理想の会社経営を目指しましょう。

東京大学卒。現、同大学院所属。

ベンチャー企業の経営やビジネスを学んでおり、経営に役立つ様々な知識やノウハウを習得中。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!