個人事業主が取引先との契約書を交わす際、収入印紙を貼付しすることがあります。事業を継続する上で取り扱う契約書にはいろいろな種類があります。例えば事業者が発行する領収書も課税文書のひとつです。このように頭を悩ますことも多い課税文書について、どのようなケースで印紙が必要なのかを解説していきます。

そもそも収入印紙を契約書に貼って納付する「印紙税」とはなにか?

印紙税の対象・納税義務者・納付方法は?

印紙税とは、さまざまな経済取引に伴って作成される文書を対象として課税される国税です。印紙税は、印紙税法の課税物件表に掲げられた文書だけに課税されることになっています。

課税文書には不動産譲渡契約書、消費貸借契約書、請負契約書、手形、受取書、貯金通帳等多くの文書があります。しかし、契約書でも取引内容によっては印紙税の対象とならない不課税文書もあります。

そして、印紙税の納税義務者は課税文書の作成者です。原則として課税文書作成の時までに契約書などの課税文書に収入印紙を「貼り付け」、その印紙を印鑑や署名で消印することにより納付したことになります。これを印紙納税方式といいます。

税率は課税文書ごとに異なり、定額のものもあり、階級定額税率といって取引金額によって納付額が上がっていくものもあります。最大の納付額で60万円のものがあります。

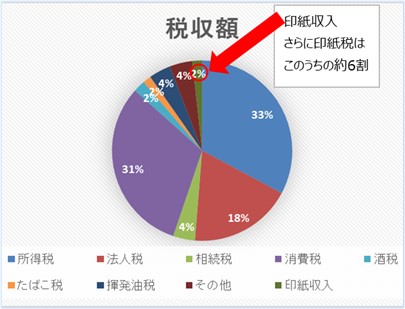

印紙税の税収全体に占める割合は多いものではありません。令和2年度の印紙収入は次のとおりです。

印紙税は、予算比でみると印紙収入全体の6割程度で、税収の中では大きいものではありません。

そもそも電子取引、そして電子データ保存では、印紙を「張り付ける」ことができません。そのため税収としては今後も減少していくでしょう。行政手続きのハンコの廃止に続き、印紙税の大幅な見直しも将来的にありうるでしょう。

印紙税の対象となる取引とは?

印紙税でまず問題となるのが、締結しようとしている契約書が課税文書にあたるかどうかです。

契約書とは名称にかかわらず、当事者間において契約の成立、更改、内容の変更や補充の事実を証明する目的に作成される文書のことをいいます。当事者の一方のみが作成するものや、商習慣により契約が成立する運送状や預かり証なども印紙税では、契約書とされます。契約書が印紙税のかかる課税文書であるかどうかを考えるステップは次のとおりです。

不非課税文書とはそもそも印紙税の対象とならない文書で、課税物件表に挙がっていない文書は不課税文書となります。また、非課税文書とは課税文書のうち、一定の理由(取引金額が少ないなど)で課税しないこととしている文書のことです。

- 課税事項のない不課税文書を除く

課税事項とは課税物件表の課税物件欄に掲げる文書により証されるべき事項です。実際の運用がどうであれ、印紙税法では契約書等の記載文言の実質的な意義に基づいて判断します。また、他の契約書を引用している場合には、その(判断の対象としている)文書に記載されているものとします。たとえ、「仮契約書」となっていても判断の対象となります。

- 課税物件表の非課税文書を除く

課税物件表に掲げられている文書のうち、次のものが非課税文書となります。- ①課税物件表の非課税物件の欄に掲げる文書

- ②国、地方公共団体等が作成した文書

- ③印紙税法別表第三の上欄に定める文書で一定の者が作成したもの(※)

さらに、新型コロナ税特法により、一定の金融機関からの貸付けに係る「消費貸借契約書」について印紙税が非課税となったものもあります。

国庫金又は地方公共団体の公金の取扱いに関する文書など

電子取引による支払いをした場合は領収書に印紙税はいる?

課税物件表の見方~領収書は第17号文書に相当

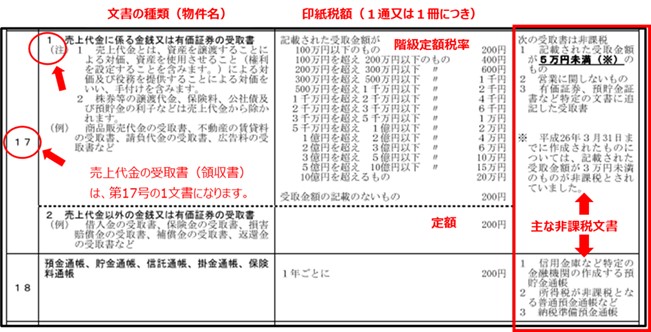

印紙税の印紙税額一覧表において、領収書は「売上代金に係る金銭の受取書」として、第17号文書である課税文書となります。5万円未満の領収書は非課税文書とされ、印紙は不要となります。

第17号文書は1と2に分かれ、売上代金に係るものは「1」に該当し、200円から20万円まで段階的に税額が設定されています。また、「2」に該当するのは借入金や、保険金、損害賠償金など売上以外の受取書(領収書)であり、一律200円となっています。

次の図は課税物件表(印紙税額一覧表)の一部を切り取ったものです。

【課税物件表抜粋】

最近は、支払い形態が多様化し、キャッシュレス決済手段をいくつか選択できるようになりました。

以下、現金を直接やり取りしないキャッシュレス決済として、クレジットカード、デビットカード、電子マネーに分けて、5万円以上の取引をした場合に印紙税がいるかどうかを考えてみましょう。

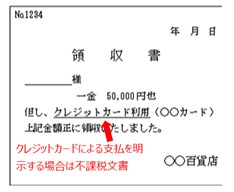

クレジット販売の場合の領収書

クレジットカードにより支払いをした場合の領収書は、信用取引により支払いを受けるものであり、金銭の受領事項がないことから、クレジットカードよる支払であることが明記されておれば、課税文書に該当しません。

ただし、クレジットカード利用の場合であっても、クレジットカードによる支払であることを領収書に明記しないと、第17号の1文書に該当することになります。「クレジットカード利用」と記載することで、不課税文書となるわけです。

デビットカードの場合の領収書

デビットカードは、カードでの支払いと同時に銀行口座から引き落としがされるしくみになっています。このような即時決済されるデビットカードの取引では、領収書等の金額が5万円以上であれば印紙税がかかります。

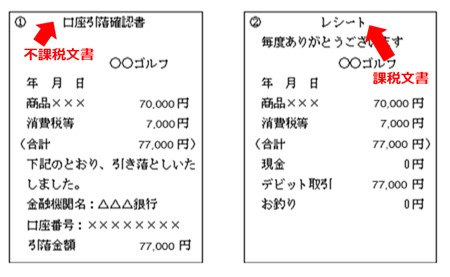

しかし、「口座引落確認書」として、単に口座からの引き落としの事実のみを通知するものであれば、課税文書には該当しません。

【デビットカードにおける領収書例】

電子マネーの場合の領収書

電子マネー(QRコード、バーコードなどでの決済)を使用した支払には、大きく分けて3種類あります。この場合、領収書についても考え方が3種類あることになります。現在のところ、紙の領収書を発行した場合の印紙税について、明快な見解が提示されているとはいえないようです。

電子マネーによる3つの支払い方法とは、次のとおりです。

- ①クレジットカードの使用等として後日支払う形式(後払い方式)

- ②予めチャージしたうえで、チャージ残高から支払う方式(前払い方式)

- ③銀行口座や資金移動用口座内の資金から即時に引き落とされ支払う方式(即時払い方式)

上記のうち、①はクレジット(信用取引)による引き渡しとなるため、紙の領収書に印紙は不要です。クレジットカードと同じ扱いです。しかし、②と③にかかる領収書については、課税文書に該当するという解釈も成り立つことを前提として、次の2点から①と同様に課税文書に該当しないともいえるというのが、経済産業省の見解です。

- 金銭の受領の事実はない

- 領収書は金銭等の受領事実を証明する目的で作成されるものではない

そもそも電子帳簿保存法では、一定のシステムを利用したキャッシュレス決済では、電子的な明細があればよいことになりました。

したがって、多くのクレジットカードなどの利用明細データ、交通系ICカードによる支払データ、電子マネーによる決済データ等の利用においては、「紙」の領収書は考えなくてもよくなりました。

クレジットカード、デビットカード、電子マネーについて簡単にまとめておきます。

| クレジットカード | デビットカード | プリペイドカード | |

|---|---|---|---|

| 銀行口座との振替 | 後払い | 即時振替 | 予めチャージする |

| 事前審査 | あり | なし | なし |

| 利用限度額 | 利用限度額内 | 口座残高又は利用限度額内 | チャージした金額内 |

| 領収書への印紙税 | 不要 ただし、クレジットカードでの支払いと明記 |

不要 ただし、「口座引落確認書」等と明記 |

不要 ただし、電子データで利用明細を保管 |

まとめ

電子定款をはじめ、電子契約の住宅ローンなど、種々の契約が電子取引で行われるようになりました。国はキャッシュレスを推進しているため、印紙税はその存在の意義が問われつつあります。一方、キャッシュレス決済の利用にあたっては、多様化しているため、利用方法を理解し安心して使えるかどうか、自ら見極めた上で利用することが大切です。

▼参考URL

- https://elaws.e-gov.go.jp/document?lawid=342AC0000000023

- https://www.nta.go.jp/taxes/shiraberu/kansensho/keizaitaisaku/inshi/pdf/0020004-128_2.pdf

- https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/08.pdf

- https://www.nta.go.jp/law/shitsugi/inshi/19/37.htm

- https://www.nta.go.jp/law/shitsugi/inshi/19/08.htm

- https://www.meti.go.jp/policy/mono_info_service/cashless/cashless_documents/stamp_tax_for_code_payment.pdf

- https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0020002-072_5.pdf