親父のクルマ借りたんだ!タダでものを借りる使用貸借について

使用貸借とは、実は日常生活ではよく見られる行為です。「先輩の服を借りてきた」「実家の一室を借りている」などのように、無償でモノを借りる行為のことです。使用貸借は、民法で規定される行為で、特に長期にわたって価値のあるモノを借りている場合には、権利関係を知っておく必要があります。

使用貸借とはなに?どんな時に発生する?

タダで借りたら使用貸借となる?

「これはあなたのクルマなの?」と聞かれて、「いや、これ親父のクルマなんだ。しばらく借りているんだ」と答えるのは日常よくある会話です。この場合、父親にクルマの賃借料を払う子供はまずいません。

この「タダでモノを借りる」行為は、民法では「使用貸借」という契約行為になります。民法では次のように規定されています。

使用貸借は、当事者の一方がある物を引き渡すことを約し、相手方がその受け取った物について無償で使用及び収益をして契約が終了したときに返還をすることを約することによって、その効力を生ずる。(民法593条)

すなわち、使用貸借とは、約束によりタダで借りたものを使用や収益ができ、終われば返す契約です。貸主は借主がそのものを受け取るまで、契約の解除をすることができます(同593条の2)。原則として、使用・収益する場合には、そのものの性質よって定まった方法に従い(同594条)、使用・収益終了後は原状回復したのち返却される契約となります。

使用貸借は、家族間や知人・友人間での貸し借りなど日常生活ではよくある行為です。民法によると、父親の機嫌をそこねたばっかりに当日、クルマが借りられなくなってもしかたないということになります。また、万が一、借りたモノを汚したり破損したりした場合には、元どおりにしなければなりません。

使用貸借と賃貸借の違いとは?

使用貸借と賃貸借の違いは、賃料の取り決めがあるかないかということです。民法は、賃貸借については次のように規定しています。

賃貸借は、当事者の一方がある物の使用及び収益を相手方にさせることを約し、相手方がこれに対してその賃料を支払うこと及び引渡しを受けた者を契約が終了したときに返還することを約することによって、その効力を生ずる。(民法601条)

使用貸借と賃貸借、ここまでは非常にシンプルです。しかし、借りるモノによって、使用貸借についてはよく注意しなければならないことがあります。例えば、父親からタダで借りたものがクルマでなくて、マンションの一室であった場合はどうでしょうか?そして、父親から「息子よ、せめて固定資産税くらいは負担しろよ」と言われたらどうでしょうか?これについて民法には次の規定があります。

借主は、借用物の通常の必要費を負担する。(595条)

固定資産税は賃料には含まれないため借主が負担していたとしても、使用貸借であることに変わりなしということです。

相続税の通達である「使用貸借に係る土地についての相続税及び贈与税の取扱いについて」(使用貸借通達といわれます)においても、「土地の公租公課に相当する金額以下の金額の授受があるにすぎないもの」は使用貸借であるとされています。ここでの「公租公課」は固定資産税などを指し、あくまでも借用物の所有権は貸主にあるため、使用貸借では借主に贈与税などの税金は発生しません。

したがって、将来マンションの所有者である父親が亡くなり、相続人である子がこの使用貸借していたマンションを相続する場合には、マンションの区分所有権すべてを父親から相続することとなります。

使用貸借における注意点とは?

使用貸借は対象外となる給付金もあった?

2020年度に、コロナ対応策の一環として実施されたものに「家賃支援給付金」がありました。この家賃支援給付金の給付対象に、「使用貸借」は含まれませんでした。

家賃の支払いがないものに対して支援金がないのは当たり前ではありますが、このように同じような部屋を借りていても賃貸借と使用貸借で対応が分かれる例もあります。

使用貸借で借りたものの減価償却費は必要経費か?

所得税の計算をするにあたって、使用貸借している借用物の減価償却費は必要経費でしょうか?

冒頭の子供が、父親から借りたクルマを利用した個人事業主となった場合、使用貸借ですので、貸借対照表の固定資産欄に「車両」は表示できません。クルマの所有権は父親にあるためです。

それでは、クルマの減価償却費はどう考えるのでしょうか?

①子と親が生計を一にしている場合

所得税では、生計を一にする親族から無償で借用して事業に使用している場合であっても減価償却費は事業所得の計算上、必要経費に算入することができるとされています。(所得税法基本通達56-1)

また、減価償却費だけでなく、修繕費などその借用物に係る経費で事業上必要なものは経費として認められます。

②子と親が生計を一にしていない場合

子が、親からクルマもマンションも使用貸借としており、そのマンションで事業をしているとします。

この場合は、上記①の規定は適用できず、クルマもマンションも減価償却費は必要経費となりません。

したがって、子が事業所得における必要経費を最も大きくするのは、次の方法です。

- 実家で親と生計を一にする

- クルマとマンションを使用貸借して、事業の用に供する

- クルマとマンションの減価償却費を必要経費とする

これだけを見ると、親に甘える子供のほうが節税できるようになっているわけです。

使用貸借している根拠を提出すると安心?

使用貸借については親子間などでは口約束の場合が多いです。しかし、土地や建物を借りると長期にわたります。親族間ならまだしも、他人との間で使用貸借契約がある場合は明確にしておきたいものです。

少し応用的な使用貸借の例を挙げてみましょう。

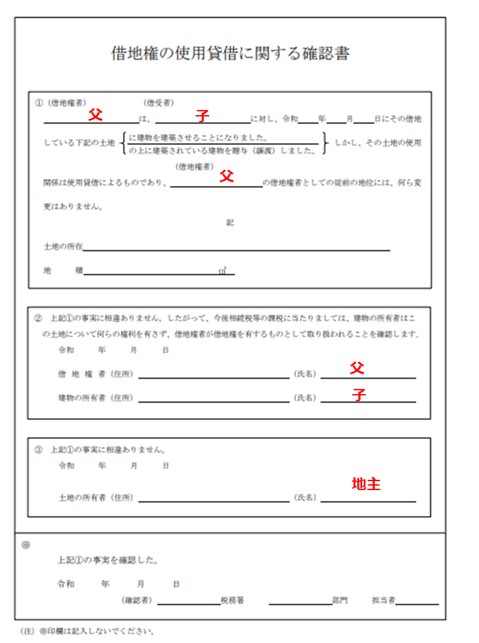

父親は地主から、使用貸借で土地を借りていたとします。使用貸借なので、固定資産税の支払い程度で借りていたとします。その土地をさらに父から使用貸借によって子が自分の家を建てたとします。

親が使用貸借で借りていたのは「借地権」と呼ばれる部分です。この場合、親が地主からかりていたのは土地ですが、正確に言うと土地そのものではなく、「建物を建てるための土地を借りる権利」、つまり借地権という権利をタダで貸してもらっていたのです。そして、タダで借りた権利を親から子へと「又貸し(転貸借)」をしていたことになります。

しかし、親の「借地権」を子が「無償」で利用することになると、一般にはその借地権の贈与とみなされ、子に贈与税がかかってしまいます。

そこで、親と子は税務署にこの借地権は「地主から無償で借りたものの又貸し」であることを証明できればよいわけです。この場合、「借地権の使用貸借に関する確認書」を税務署に届け出ることによって、子に贈与税は課税されません。

この確認書によって、子と親が地主から「使用貸借により又借り」していることを確認することができます。書類の最後には、「地主」にも署名してもらいます。この場合、地主の協力が得られるかどうかは、これまでの関係性による部分が大きくなるでしょう。

まとめ

親子間の使用貸借では万が一、借りたモノが破損してしまっても、借主が原状回復すれば大きな問題に発展することはあまりないでしょう。しかし、高額なものを他人からタダで借りる場合には、後で貸主との関係性がこじれないためにも借用書を書き、どのような契約関係なのかを明らかにすることをおすすめします。

▼参考サイト

- https://elaws.e-gov.go.jp/document?lawid=129AC0000000089

- https://elaws.e-gov.go.jp/document?lawid=129AC0000000089

- https://elaws.e-gov.go.jp/document?lawid=129AC0000000089

- https://www.nta.go.jp/law/tsutatsu/kobetsu/sozoku/731101/01.htm

- https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/11/01.htm

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2210.htm

- https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/sozoku-zoyo/annai/pdf/37-2.pdf

https://www.city.tsukubamirai.lg.jp/data/doc/1610235629_doc_2_0.pdf

大学卒業後、2年間の教職を経て専業主婦に。システム会社に転職。システム開発部門と経理部門を経験する中で税理士資格とフィナンシャルプランナー資格(AFP)を取得。2019年より税理士事務所を開業し、税務や相続に関するライティング業務も開始。

新着記事

人気記事ランキング

-

【最新動向】ガソリン税「暫定税率」12月廃止の可能性は?与野党合意に向けた最新協議と価格変動・代替財源の論点解説

-

相続放棄したら、未払いの公共料金や介護施設利用料はどうなる?相続放棄の注意点を解説

-

相続税対策としての生命保険の「非課税枠」とは その使い方と注意点を解説

-

防衛特別法人税とは?2026年4月から法人税に“1%の上乗せ”スタート

-

外国人による日本不動産購入の最新ルールと今後の規制を解説

-

75歳以上の医療費が2割負担に!対象者と家計への影響をわかりやすく解説

-

亡くなった人の口座は“凍結”される そのタイミングと解除する方法、注意点を解説

-

すき家、11年ぶりの値下げ概要と背景を解説!戦略の狙いと今後の展望とは

-

税金・公共料金をスマホで簡単支払い!キャッシュレス納付の方法とお得な使い方

-

贈与の「暦年課税」と「相続時精算課税」はどちらが得なのか それぞれのメリット・デメリットを解説