お年寄りを扶養している人が確定申告で受ける控除とは?申告方法も説明

高齢の親族を介護したり生活の手助けをしたりといった「扶養」をしている納税者は、確定申告や年末調整時に老人扶養控除が受けられます。

この記事では、老人扶養控除を受けられる条件や他の控除との相違点、そして年末調整および確定申告の方法について説明していきます。

お年寄りを扶養している場合に受けられる所得控除とは?

父母や祖父母との同居、仕送りなどのある納税者が受けられる所得控除としては、「扶養控除」が挙げられます。また、配偶者が高齢になると配偶者控除についても高齢者への配慮があります。

これらについて見ていきましょう。

所得控除における「配偶者控除」と「扶養控除」とその要件

所得税の計算において、各納税者の「個人的事情」を加味するために所得控除制度が設けられています。

年末調整や確定申告において、控除対象配偶者や控除対象扶養親族については、年齢や同居の有無などにより控除金額が変わります。

| 要件 | 控除対象配偶者 | 控除対象扶養親族 | |

|---|---|---|---|

| 1 | 所得要件 | 年間の所得が48万円以下 | |

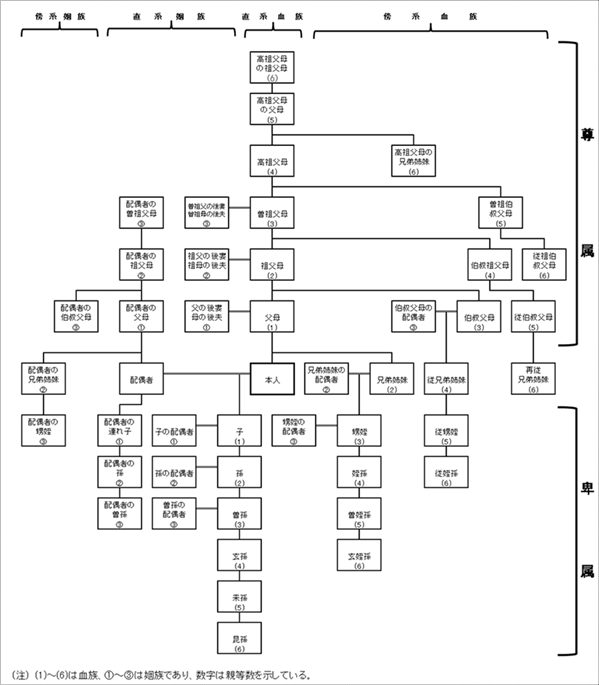

| 2 | 納税者との関係 | 民法の規定による配偶者 | 6親等内の血族及び3親等内の姻族* |

| 3 | 生計を一にしているか? | 納税者と生計を一にする | |

| 4 | 対象外となる者 | 青色申告者の事業専従者や白色申告者の事業専従者 | |

70歳ではお年寄りではないと考える人も多いですが、この記事では「70歳以上」の所得控除について考えていきます。

70歳以上の者が対象となる場合の「配偶者控除」と「扶養控除」

配偶者控除や扶養控除 の要件にあてはまる人でも、70歳以上になると控除額が大きくなります。

すなわち、それだけ税金(所得税や住民税など)が安くなるということです。

扶養控除では、一般の控除に比べ20万円程度控除額が大きいことになります。

例えば、所得が330万円から695万円である場合には所得税率は20%になるので、扶養となる同居の親が69歳から70歳になるだけで、(58万円-38万円)×20%=4万円と、単純計算で所得税が4万円も安くなります。

【配偶者控除】

| 納税者の合計所得 | 所得控除額 | |

|---|---|---|

| 一般の控除対象配偶者 | 老人控除対象配偶者 | |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

老人控除対象配偶者とは、控除対象配偶者のうち、その年の12/31現在で70歳以上の人を言います。

【扶養控除】

| 区分 | 所得控除額 | |

|---|---|---|

| 一般の控除対象扶養親族 | 38万円 | |

| 特定扶養親族 | 63万円 | |

| 老人扶養親族 | 同居老親等以外の者 | 48万円 |

| 同居老親等 | 58万円 | |

老人扶養家族とは、控除対象扶養親族のうち、その年の12/31現在で70歳以上の人を言います。同居老親等とは、老人扶養家族のうち納税者又はその配偶者の直系尊属(父母や祖父母)で、納税者等と普段同居している人を言います。

なお、例え共同で1人の親を扶養していても、老人扶養家族となり控除が受けられるのは、高齢親族1人に対し、1人の親族のみです。兄弟姉妹で協力して親の面倒をみている場合は、扶養控除について話し合っておきましょう。

お年寄りを扶養している場合の所得控除についての3つの考え方

扶養控除などの要件のうち、「所得要件」「納税者との関係」「生計を一にすること」の3つについて、詳しく見ていきましょう。

所得要件 リタイヤ後のお年寄りの場合には年金収入で計算する

対象者が70歳以上の場合には、給与や事業収入のある人も増えていますが、年齢が上がるとともに多くは年金生活者となります。

控除対象配偶者と控除対象扶養親族の所得要件は、いずれも年間の合計所得が「48万円」以下です。70歳以上であれば、年金の収入金額と「公的年金等に係る雑所得」の関係は次のようになっています。

【65歳以上の公的年金等に係る雑所得の速算表 】(一部)

| 公的年金等の収入金額 | 公的年金等に係る雑所得の金額 |

|---|---|

| 1,100,000円以下 | 0円 |

| 1,100,000円から3,299,999円まで | 収入金額-110万円 |

| 3,300,000円から4,099,999円まで | 収入金額×0.75-27.5万円 |

したがって、例に示すように対象となる人の年金収入が158万円以下の場合で、他に収入がなければ配偶者控除や扶養控除を受けることができます。

例えば大学生の子どもを扶養に入れるためには、その子どものアルバイト収入が48万円以下でないといけません。

この場合には、103万円-55万円(給与所得控除額)=48万円となるため、103万円以上給与収入がある子どもは扶養控除の対象とはなりません。配偶者控除も同様です。

70歳以上の扶養家族は158万円(年金収入の場合)、配偶者や子どものアルバイトなどは103万円(給与収入の場合)ですので、少し違いがあります。

納税者との関係 祖父母も対象となる扶養控除

配偶者控除の場合は、婚姻関係にあることが必要ですが、扶養家族の場合、6親等内の血族及び3親等内の姻族が対象となります。

上の図 で、中心にある本人の左にある配偶者以外は、扶養親族を考える場合の範囲となります。

ただし、扶養親族とはなっても16歳以上でなければ扶養控除の対象とはなりません。

一緒に暮らす祖父母を、他の家族の扶養と重複しない限りは扶養親族としても差し支えありません。そこで、親が個人事業主で赤字の時に、サラリーマンである子どもが一緒に暮らす祖母を扶養に入れるといった方法が使えます。その際は、「給与所得者の扶養控除等の(異動)申告書」にその旨を記入して年末調整を受けます。

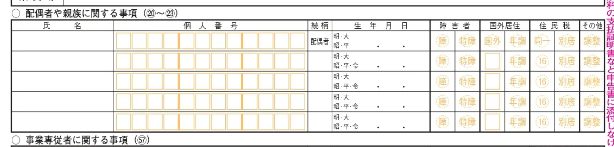

【扶養控除等(異動申告書)記載例 】

なお、お年寄りが扶養控除の適用を受けるには、納税者が個人事業主であるときの「専従者」になっていないことが条件です。青色申告者の場合には「青色専従者」、白色申告の場合でも「事業専従者」として申告している場合には、扶養控除の適用は受けられませんのでご注意ください。

生計を一にする 所得税と住民税

「生計を一にすること」と「同居」は必ずしも同じではないことなどを確認しましょう。

生計を一にすることとは財布がひとつかどうか

サラリーマンなどが勤務のため家族と別居していたり、親族が修学や療養などのために別居していたりでも、次のようなことがあれば、同居でなくても「生計を一にする 」ものとして扶養控除が適用可能です。

- 生活費、学資又は療養費などを常に送金しているとき

- 日常の起居を共にしていない親族が、勤務、修学等の余暇には戻ってくるようなとき

したがって「同居老親等」以外は、単身赴任や親への仕送りなどで金銭的に「一つの財布」から生活していればよいことになります。また、病気などで入院のため別居している場合は、その期間が長期にわたるような場合でも「同居」として取り扱って差し支えありません。

しかし、老人ホーム等への入所の場合には、その入所施設が居所となるため、納税者と「同居」とならず、「同居老親」としての扶養控除は受けられません。この場合でも仕送り等により生計を一にしており、年金の要件を満たせば「同居老親等以外の者」として48万円の扶養控除が適用できます。

住民税と世帯分離について

年末調整や確定申告の結果は、会社や税務署から住民税にも連携されます。したがって、所得税において配偶者控除や扶養控除を受けている場合は同様の控除が住民税でも適用され、さらに70歳以上の扶養家族についても考慮されます。

【住民税における扶養控除:令和3年度、東京都より】

| 区分 | 所得控除額 | |

|---|---|---|

| 一般の控除対象扶養親族 | 33万円 | |

| 特定扶養親族 | 45万円 | |

| 老人扶養親族 | 同居老親等以外の者 | 38万円 |

| 同居老親等 | 45万円 | |

住民税についてもこれらの扶養控除の適用要件は、生計を一にし、所得合計48万円以下であることは所得税と同じですが、上のように所得税に比べ控除額が少なくなっています。

住民税の所得割は10%なので、扶養となる同居の親が69歳から70歳になると、単純計算で年間1.2万円住民税が減ります。

また、住民税に関連する事項として、「世帯分離」に触れておきましょう。「世帯分離」とは、同居していながら住民票の世帯を分けることです。

世帯分離は、特に「親と子」で行われることが多いのですが、世帯分離はあくまでも「住民票上、世帯を分ける」ことであるため、所得税や住民税とは関係はありません。

したがって、世帯分離をしていても、税法上の要件を満たせば所得税や住民税の扶養控除が受けられます。

親が障害者の場合は控除額が増える

扶養するお年寄りが障害者の場合は控除額が増えます。

対象のお年寄りが「障害者」だと27万円増えるので、同居して扶養していれば85万円、同居していなければ75万円の、それぞれ年間控除額となります。

さらに「特別障害者」であれば、同居老親等以外は48万円に加え40万円の、同居老親等は58万円に加え75万円の控除と、かなりまとまった額の控除となります。

ちなみに「特別障害者」は、いわゆる「障害手帳1級」の方だけでなく、「その年の12月31日の現況で引き続き6か月以上にわたって身体の障害により寝たきりの状態で、複雑な介護を必要とする(介護を受けなければ自ら排便等をすることができない程度の状態にあると認められる)人」も対象となるため、扶養しているお年寄りが「特別障害者」となるか分からない場合は、自治体の担当部署に問い合わせてみましょう。

確定申告には老人扶養控除を忘れずに

老人扶養控除にかかわらず、所得税控除を受けるためには手続きが必要です。給与所得者であっても確定申告することにより控除を受けることが可能となります。

確定申告で老人扶養控除を受けるためには

いわゆる「確定申告票」の第1表には、「所得から差し引かれる金額」のところに療費控除や保険料控除などと合わせ単に「扶養控除」と書かれています。

この適用を受けるためには、第2表の「配偶者や親族に関する事項」に、扶養しているお年寄りの氏名やマイナンバーなどの情報を記載します。

そして、お年寄りの所得額や障害の有無などの要件から、先ほどあげた控除額の表で控除額を計算し、第1表に戻り、扶養控除欄にその額を記載して申告します。

なお、お年寄りが扶養控除の適用を受けるには、納税者が個人事業主であるときの「専従者」になっていないことが条件です。青色申告者の場合には「青色専従者」、白色申告の場合でも「事業専従者」として申告している場合には、扶養控除の適用は受けられませんのでご注意ください。

まとめ

扶養には、この記事で説明した所得税や住民税など税法上の扶養以外に社会保険上の扶養があります。例えば、社会保険上の扶養である健康保険について、同居の親を扶養に入れていると親が75歳になると扶養からはずれ、後期高齢者医療制度へ加入します。

一方、税法上の扶養には70歳からの年齢による変更はありません。

大切な家族を守るためにも折に触れて、税法上も社会保険上も確認しておくことをおすすめします。

▼参照サイト

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1182.htm

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/03_1.htm

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1180_qa.htm#q8

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/r4bun_01.pdf

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki2017/a/03/order3/yogo/3-3_y03.htm

https://www.tax.metro.tokyo.lg.jp/kazei/kojin_ju.html#gaiyo_07

大学卒業後、2年間の教職を経て専業主婦に。システム会社に転職。システム開発部門と経理部門を経験する中で税理士資格とフィナンシャルプランナー資格(AFP)を取得。2019年より税理士事務所を開業し、税務や相続に関するライティング業務も開始。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!