パートやバイトをしている扶養親族と「103万円の壁」について解説

配偶者や扶養親族の方を扶養に入れる、という言葉をよく耳にします。この扶養要件の一つに「103万円」という所得のハードルがあるのをご存知でしょうか。今回は、扶養控除を受けるための要件としての「103万円」について、収入の範囲や計算方法、社会保険の「扶養」との違いなどについて解説します。

扶養親族と「103万円」の関係性

「配偶者控除」「扶養控除」の仕組み

所得税法では、納税者本人の家庭事情等を考慮した「所得控除」という制度があります。専業主婦の配偶者がいる方や、子供や両親など扶養する親族が多い方は、一般的に家計負担が大きくなりがちです。そこで、上記のような世帯の家庭事情を考慮し、税負担を軽減するための特別な措置を設けています。これが「所得控除」です。

具体的には、配偶者であれば「配偶者控除」や「配偶者特別控除」、子供や両親などの扶養親族であれば「扶養控除」の控除を受けられます。

ただし控除を受けるためには、配偶者や扶養親族の年間所得が一定金額以下でなければなりません。扶養する方に所得があり、生計を維持することが可能である場合には所得控除の特典を受けることはできません。

ここでいう一定金額以下というのが、今回解説する「103万円の壁」です。

「103万円」はどの金額を指すのか?

「配偶者控除」や「扶養控除」を受けるための所得要件の1つに「年間の合計所得金額48万円以下」というのがあります。扶養の判定をする際には、この所得金額をどのように求めるかがポイントになります。

結論から言うと、一般的によくいわれる「103万円」という金額は、配偶者や扶養親族(以下、扶養親族等とします)の収入が1カ所の給与所得だけである場合に限定されるという点です。

例えば、扶養親族等の収入が1カ所の給与所得だけである場合、その扶養親族等の年間所得金額は以下のように計算されます。

「給与所得控除額」は給与収入の金額に応じて変わってきますが、収入金額が103万円であれば給与所得控除額は「55万円」になります。103万円-55万円=48万円ですから、扶養親族等の所得要件である「年間の合計所得金額48万円以下」をクリアできます。

「103万円」は給与収入のみの金額を指すという点が重要なのです。

給与収入の他に、不動産賃貸による不動産所得があるケースや、オークション出品で得た雑所得があるような場合には、所得の計算方法が変わってきます。

例えば、不動産収入にかかる不動産所得は収入金額から必要経費を控除した残額

(青色申告特別控除がある場合を除く)です。また、雑所得も必要経費を差し引いた残額が所得金額となります。収入金額が103万円以下であっても、控除する必要経費が少なければ所得が48万円を超えるケースも当然考えられます。

不確定な必要経費とは異なり、給与所得控除は一定のルールに従って計算されるものですから、給与所得に限っては103万円という金額を導き出せるのです。

パートやバイトが扶養になるケースとならないケースについて解説

パートやバイトが扶養になるケース

扶養親族等の収入がパートやバイトといったように「1カ所の給与所得」だけであれば、前章の計算式により計算した所得金額が「48万円以下」であれば扶養とすることができます。

納税者本人の扶養に入れたい場合には、給与収入103万円を目安にして働けばよいということになります。例えば11月支給の給与をもらった時点で103万円を超えそうになったのであれば、103万円を超えないように勤務を控えるなどの調整ができるでしょう。

また、103万円を12カ月で除した8万円強を目安に、毎月の勤務をあらかじめ調整するのも一つの方法です。

配偶者控除や扶養控除の所得控除額は「38万円」です。もし仮に控除が外れてしまった場合、所得税率が5.105%の納税者であれば所得税は19,300円多くなります。103万円の要件は1円でも超えてしまえば適用はありませんので、扶養親族等の給与収入が103万円前後の場合には特に注意が必要です。

パートやバイトが扶養とならないケースもある

注意したいのが、給与を2カ所以上からもらっているケースです。

103万円という金額は、2カ所以上の給与収入の合計金額ではないというのがポイントです。

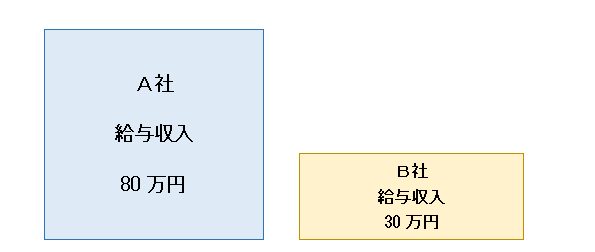

例えば、上記のようにA社から80万円、B社から30万円の給与収入を得ているとします。誤った計算方法を例示してみましょう。

(給与所得控除)

B社給与収入30万円 - 55万円 = 0万円(B)

(給与所得控除)

(A)+(B)= 給与所得25万円

一見、扶養要件である48万円以下をクリアしているようですが、給与所得控除を2度控除している点が間違っています。給与所得控除の適用額は年間55万円が上限となりますので、2度控除してしまうと55万円×2=110万円となり控除額が過大となるからです。

正しくは以下のとおりとなります。

- 55万円 = 給与所得55万円

(給与所得控除)

2カ所以上の給与所得がある場合には、それぞれの給与収入を合算した後に給与所得控除を引き算するようにしましょう。

「103万円」のほかにも注意したい「収入の壁」

所得税とは違う「社会保険」の扶養要件

一般的な「扶養」という言葉には所得税法上の「扶養」のほかに、社会保険でも使われることがあります。

納税者本人が会社の社会保険に加入している場合、一定の要件を満たせば扶養親族等を社会保険上の「扶養」にすることができます。具体的には「扶養認定された日以降の年間収入金額が130万円未満」であることが要件の1つになります。よく「扶養」というキーワードから所得税上の扶養と社会保険上の扶養を混同してしまうケースが見受けられます。

「年間収入が103万円を超えたから(社会保険の)扶養にならない」というのがその例です。所得税と社会保険の扶養要件の違いに注意しましょう。

また、年間の収入見込みが130万円以上になった場合のデメリットを解説します。

社会保険の扶養から外れた場合、外れた扶養親族等は自身で社会保険、あるいは国民健康保険に加入しなければなりません。社会保険上の扶養であれば負担する必要のなかった社会保険料を、納税者本人とは別に負担することになります。世帯でみれば2つの社会保険を負担することになりますので家計負担が増加することになるのです。

「配偶者特別控除」にも収入の壁がある

配偶者の場合、「配偶者控除」の所得要件から外れた場合には「配偶者特別控除」という特典を受けられます。

給与収入が103万円を超え、201万円以下であれば「配偶者特別控除」を受けられますが、ポイントとしては収入金額が増加するにつれ、段階的に控除額が減少するという点です。

「配偶者特別控除」の控除テーブルは段階的になっており、給与収入の金額に応じて9段階に分かれており、給与収入が少し変われば控除額が変動する計算方法になっています。

配偶者特別控除にも「201万円の壁」があることを覚えておきましょう。

まとめ

税法に詳しくない方でも、会社の年末調整や確定申告で「扶養の有無」について問われることがあると思います。「扶養」という言葉の意味や所得要件を正しく理解し、配偶者控除や扶養控除の間違いがないように注意しましょう。

【関連記事】:2022年10月から「社会保険106万円の壁」の適用が拡大 何が変わったのか?生活への影響は?

Webライター/ライター

フリーランスとして様々な記事を執筆する傍ら、経理代行業なども行う。自身のリアルな経験を活かし、税務ライターとして活動の場を広げ、実務で役立つ生きた税法の解説に努めている。取材を通じて経営者や個人事業主と関わることも多く、経理や税務ほか、SNSを使った情報発信の悩みにも応えている。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!