年収1,000万円のサラリーマン世帯、片働きと共働きの手取り差は?

年収1,000万円と聞くと、サラリーマンにおいては1つの節目ではないでしょうか?

しかし、パートナーの働きと合計して世帯年収として1,000万円を達成することならややハードルが低くなります。この記事では、片働きと共働きにおける税金の違いを年収1,000万円世帯において比較し、解説します。

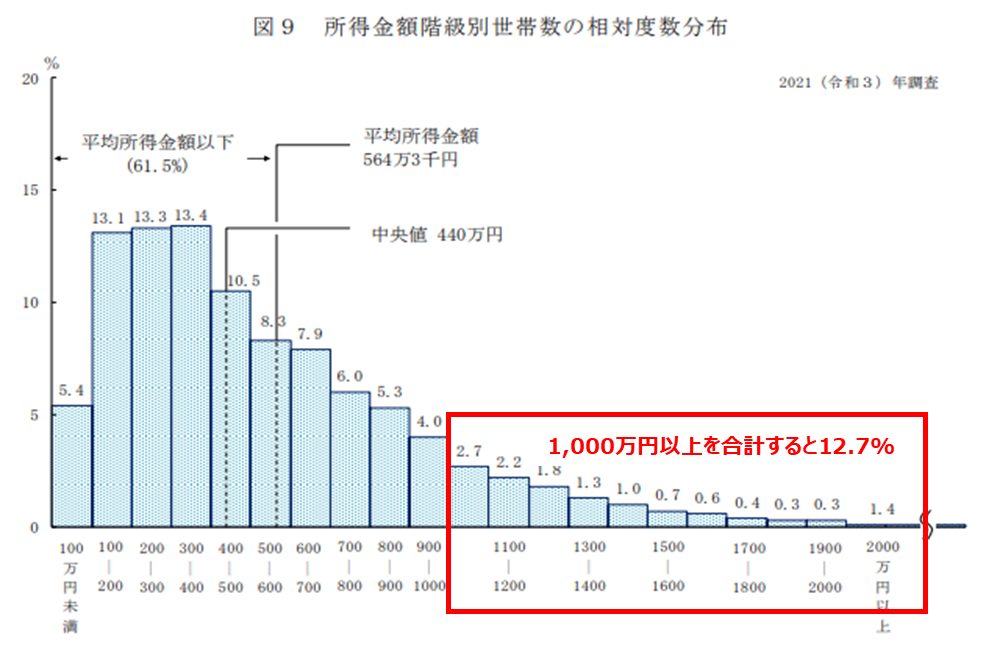

年収1,000万円以上の世帯の割合はどのくらいか?

年収1,000万円以上の世帯の割合は約13%

厚生労働省が2021年に実施した調査(国民生活基礎調査)によりますと、所得1,000万円以上の世帯は、12.7%となっています。

なお、ここでの「所得」とは、勤務先から支払いを受けた給料や金・賞与の合計金額をいい、税金や社会保険料を含むものになりますので、一般に言われる「収入」と同じと考えてよいでしょう。

同調査では、世帯年収の平均は564.3万円となっているため、1,000万円以上の世帯は約1.8倍以上の収入があると言えます。

世帯年収ですので、独身の場合もあるし、親子や夫婦などその世帯員の合計の場合もあります。

しかし、これはあくまでも支給された金額の話です。社会保険料や税金支払後の手取りはどうなっているでしょうか?

年収1,000万円世帯に見る共働きと片働きの手取り額の違い

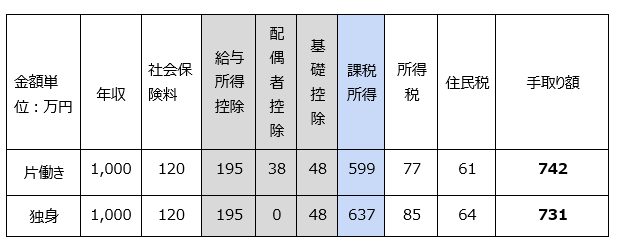

ここで年収1,000万円の世帯について、片働き(夫婦のどちらか一方のみ収入があるケース)と共働き(婚姻関係にある夫婦の双方に収入があるケース)において、どの程度手取りが違ってくるかをシミュレーションをしてみましょう。

前提条件として、共に40歳未満の東京都に住む婚姻関係のある夫婦で、賞与なしとし、社会保険料については、厚生年金と健康保険(協会けんぽ)のみとします。

またここでは、所得税等の計算においても給与所得控除、社会保険料控除、配偶者控除、基礎控除のみを考慮するものとします。

結果として、年収1,000万円の場合においては共働きの手取り額のほうが約42万円大きくなります。

しかし、実際には雇用保険やその他の所得控除、税額控除など税金をより低くする要素があります。

例えば、上の片働きの例で20歳の子どもを扶養する場合ですと、「扶養控除 」63万円と「所得金額調整控除 」15万円が適用され、課税所得599万円からさらに78万円減額されます。

したがって、実際は片働きも共働きも、もう少し手取りが増えることが予想されます。

ちなみに、年収1,000万円の独身世帯は、同条件ですと上記の片働きの配偶者控除がなくなり、独身の場合はさらに手取りが減って約731万円になります。

独身と片働きの差は、所得税・住民税における配偶者控除の違いですが、片働き世帯と共働き世帯の手取りの差の要因としては、大きく2つ考えられます。それぞれ見ていきましょう。

共働きの手取り額のほうが大きくなる理由

共働きと片働きの差分析① 社会保険料の違い

共働き世帯においては、厚生年金や健康保険については各々で支払うこととなるため、片働きの社会保険料に比べての支払いは多くなります。

片働きの場合、社会保険料の内訳は、年金が約71万円、健保が約49万円ですが、共働きの場合は一人につき年金が約45万円、健保が24万円となります。

社会保険料は全額が所得控除になるため、結果的には税金を低減する効果があります。特に年金は、将来のリターンを考え合わせると単なる支出ではありません。

共働きと片働きの差分析② 所得控除及び税率の違い

もう一つの理由として、所得税の制度における差異です。

片働きの場合には配偶者控除が38万円(12月31日現在、配偶者が70歳以上なら48万円)の控除を受けることができます。

これに対し、年収500万円の共働きの場合には、所得が多いため配偶者控除も配偶者特別控除も受けられません。

配偶者控除については、この比較表において唯一、片働き世帯に有利となっています。

しかし、共働き世帯においては次の理由により税金は少なくなり、結果的には共働きの手取りが増えるという構造になっています。

➢共働き世帯では給与所得控除や基礎控除がそれぞれで受けられる

上記シミュレーション条件の中だけでも、共働き世帯においては「給与所得控除」「社会保険料控除」「基礎控除」などの所得控除が夫婦それぞれで受けられます。

共働きの場合、医療費控除などは所得の多い方からの控除とすることで有利に働きます。

これら諸条件によって、共働きは片働きに比べ課税される所得が低くなり、手取りが増えます。

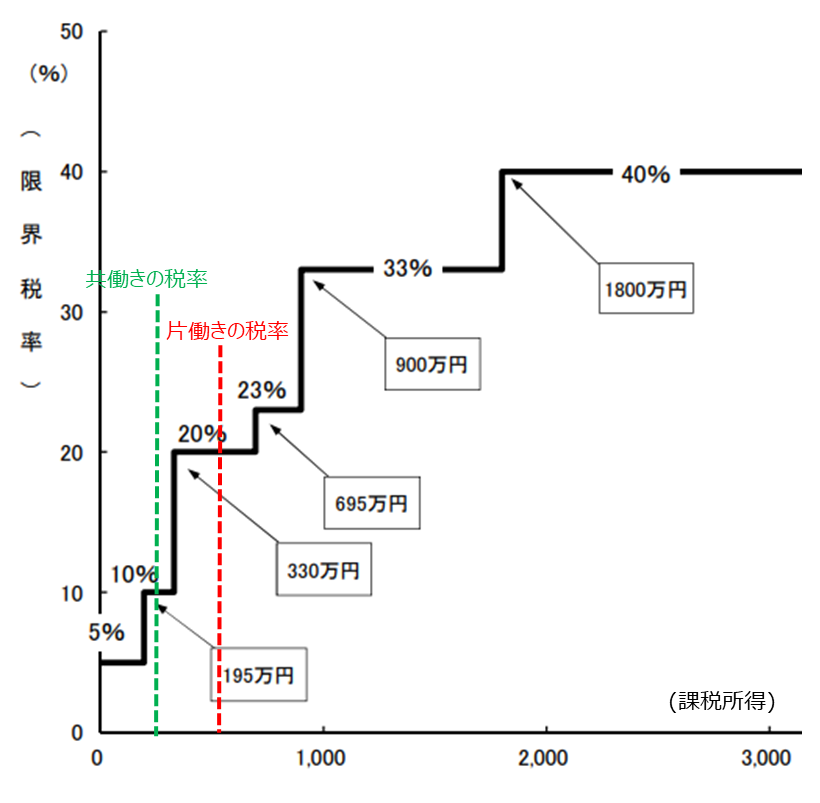

➢超過累進課税制度により片働きは所得税額が高率になる

まず、所得税の速算表を見てみましょう。

上記シミュレーションの共働き世帯の所得税率は10%であり、片働き世帯の所得税率は20%となり、ここで大きく違ってきています。

下のグラフは、所得税の税率を階段グラフで表したものですが、共働きの収入をもう少し低くして、一人あたり195万円以下にすると、さらに所得税は低くなるのがよくわかります。

共働き夫婦の現状と海外の事例

共働きを前提とした法の整備は進みつつある

2021年に育児・介護休業法が改正され、2022年4月より段階的に施行されることになりました。

男性の育児や介護のための休業取得も以前に比べて取りやすくなるとは言いつつも、やはり今後とも女性による育児や介護は必要です。

共働きといっても、この記事に書かれたような夫婦が同じ収入を同時に得ることは実際には難しい場合が多いです。

実際、配偶者の年収が103万円を超えると税制上のメリットは徐々になくなり、2022年10月からは社会保険の適用範囲拡大によって、101人以上の企業では年収106万円を超えると社会保険に加入することになりました。

結局、これらの基準を少し超える程度では配偶者は手取りの逆転が起こってしまい、これらの「壁」を超えて働くことを難しくさせているのが現状です。

配偶者が家計の一部を支援し、扶養の範囲で働くという選択肢もこの先も続くと予想されます。

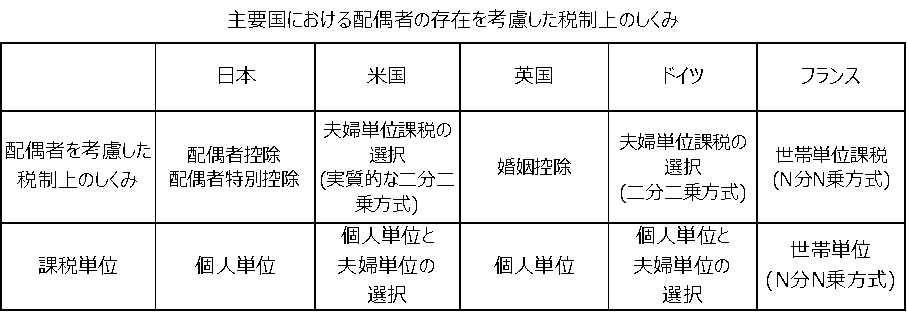

アメリカやドイツに見る夫婦単位課税とは

日本は、税制に配偶者控除などを組み込んでいますが、欧米では夫婦単位課税(二分二乗方式)を採用している国もあります。下の表は日本と欧米の配偶者に関する税制の概要比較です。

アメリカやドイツ(夫婦だけで考えればフランスも同様)などで選択が可能な課税が「二分二乗方式」と呼ばれるものです。

二分二乗方式とは、夫婦の所得を合算して2等分したものに税率を適用し、その税額を2倍したものを世帯の所得税とする方法です。

この方式によると、片働きと共働きの手取り格差の原因となる「所得税の税率」がバランスよくなり、これらの世帯における均衡を図ることも可能かと思われます。

しかしながら、二分二乗方式であっても累進課税制度である限り、高額所得者により有利な制度とも言え、社会全体で見ると必ずしも公平な方法とは言えません。

したがって、共働きで年収1,000万円を狙う夫婦については、ある程度先のことを 見据えつつ、その世帯に合った現実的な働き方を話し合い、調整しながら進むという現実的な姿が浮かんできます。

そのためには、夫婦円満が一番重要なのでしょう。

まとめ

働く人が仕事とプライベートとの調和をとって、その両方を充実させる働き方をワークライフバランスと言います。本来は、このバランスが理想に近づけば近づくほど、収入と税金の関係も納得のいくものでなければならないと思います。改めて給与明細から天引きされている税金を見返してみませんか?

▼参照サイト

2021年 国民生活基礎調査の概況【厚生労働省】

個人住民税額シミュレーション【東京都中央区】

No.1180 扶養控除【国税庁】

No.1411 所得金額調整控除【国税庁】

No.2676 年末調整で所得金額調整控除の適用を受けるとき【国税庁】

No.2260 所得税の税率【国税庁】

所得税の最高税率の見直し【財務省】

主要国における配偶者の存在を考慮した税制上の仕組み等の概要【財務省】

大学卒業後、2年間の教職を経て専業主婦に。システム会社に転職。システム開発部門と経理部門を経験する中で税理士資格とフィナンシャルプランナー資格(AFP)を取得。2019年より税理士事務所を開業し、税務や相続に関するライティング業務も開始。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!