個人事業主の引っ越し、住所変更の手続きや税務署への届出とは?経費についても解説

個人事業主は引っ越しにより税務署への届け出などの手続きが必要となります。

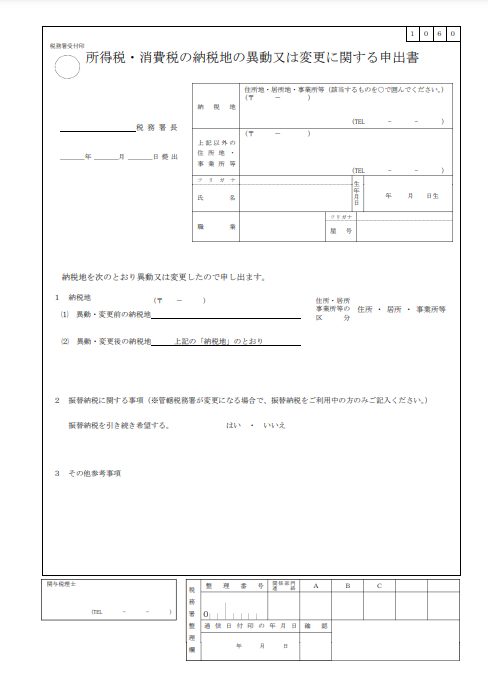

例えば2022年12月31日までに納税地を変更した際には、税務署に「所得税・消費税の納税地の異動又は変更に関する申出書」を提出します。

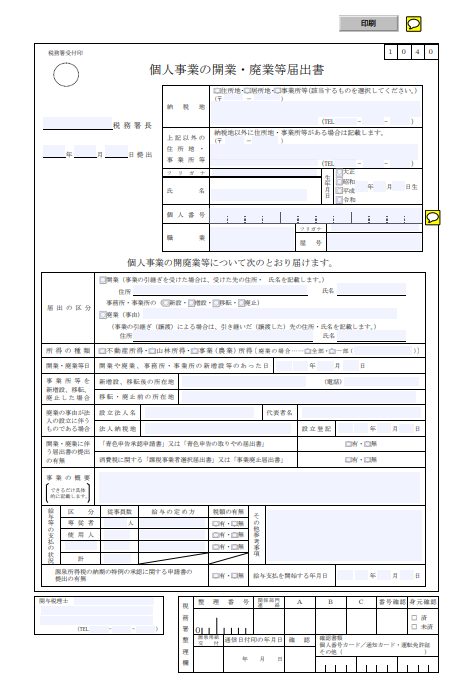

自宅・事務所などオフィスも移転する場合は「個人事業の開廃業等届出書」の提出が必須です。個人事業主の引っ越しで必要な手続き、ケース別で必要となる書類・届け出の方法、経費について解説していきます。

個人事業主の引っ越しで必要な手続き・税務署への届け出とは?

個人事業主の引っ越しでは、「納税地」やオフィス移転の有無、給与の支払う場所の変更などによって提出書類が異なります。

まずは個人事業主の「納税地」の規定について見ていきましょう。

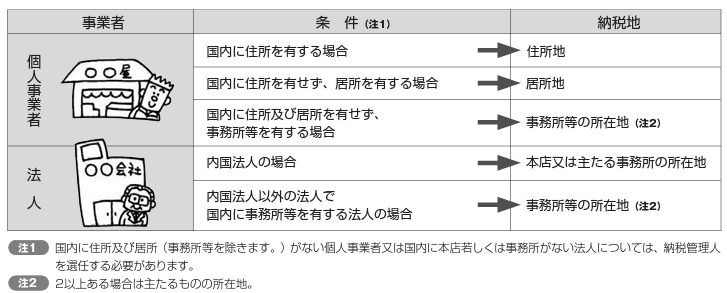

個人事業主の納税地とは

個人事業主が引っ越しをする際には「納税地」がどこになっているかを把握しておきましょう。主に国内で取引をする個人事業主の所得税・消費税の納税地は基本的に以下のとおりです。

所得税などの確定申告書の提出先も上記と同様で、基本的に住所が国内にある人は住所が納税地です。

国内に住所がなく居所(生活の本拠ではないものの相当期間継続して居住している場所)がある人は、居所地が納税地です。

国内に住所または居所のいずれかがある人が他に事業所を有する場合には、事業所などの所在地を納税地にできます。

確定申告で提出した住所(又は事業所・居所など)や「個人事業の開廃業等届出書」の「納税地」の場所を控えで確認しておきましょう。

引っ越しで納税地・事業所の住所に変更が生じるとき提出する書類

引っ越しにより納税地の住所変更や事務所の移転があったときの提出書類は以下のとおりです。

| 変更のパターン | 提出書類 | 提出先 | 提出期限 |

|---|---|---|---|

| 納税地を変更する | 所得税・消費税の納税地の異動又は変更に関する申出書 | 異動・変更後の納税地を所轄する税務署 | できるだけ早めに ※2023年1月1日以降の納税地の異動または変更では不要 |

| 自宅・事務所などが移転・異動になる | 個人事業の開廃業等届出書 | 納税地を所轄する税務署長 事務所・事業所を納税地としており移転する場合は移転前の事務所・事業所の所在地を所轄する税務署 |

自宅・事務所などを移転した日から1カ月以内 |

| 振替納税を利用している個人事業主

※管轄の税務署が変わらない場合は不要 |

預貯金口座振替依頼書兼納付書送付依頼書 | 変更後の税務署 | 早めに |

| 給与等の支払を行う事務所を移転または廃止した

※「個人事業の開廃業等届出書」を提出した場合は不要 |

給与支払事務所等の開設・移転・廃止届出書 | 移転前の事務所等の所在地の所轄税務署 | 移転または廃止の日から1カ月以内 |

ケース別個人事業主の引っ越しでの手続き

個人事業主で自宅が納税地の場合

個人事業主で自宅が納税地であるかたは、「個人事業の開廃業等届出書」「所得税・消費税の納税地の異動又は変更に関する申出書」を引っ越し先の住所を管轄する税務署に提出します。

なお2023年1月1日以降に納税地の異動・変更をするかたは「所得税・消費税の納税地の異動又は変更に関する申出書」は不要です。

届出書を提出する際には、①個人番号(12 桁)が記載されたもの(マイナンバーカードなど)②届け出をする人の本人確認書類の提示又は写しの2点を添付します。

納税地を管轄する税務署に郵送または窓口に持参することで提出が可能です。

引っ越し後1カ月以内に提出します。

事務所・事業所を納税地に申請しており、移転する場合は移転「前」の事務所・事業所の所在地を所轄する税務署となりますので注意しましょう。

引用:「所得税・消費税の納税地の異動又は変更に関する申出書」❘ 国税庁

2022年12月31日以前に納税地(自宅)を変更したかたは、上記の申出書を異動・変更後の納税地を所轄する税務署に提出します。管轄の税務署が変わらない場合には「個人事業の開廃業等届出書」のみを提出します。

個人事業主で事務所・事業所が納税地の場合

個人事業主で事務所・事業所が納税地で、事業所・事務所が移転した場合には1カ月以内に「個人事業の開業・廃業等届出書」を提出します。

事業所・事務所が納税地で、自宅を引っ越した場合には届け出は不要です。

個人事業主で居所が納税地の場合

相当期間継続して居住しているものの、生活の本拠には至らない場所を「居所」と言います。国内に住所が無く居所がある人は、「居所地」が納税地です。

居所を引っ越す際、2022年12月31日以前の場合は「所得税・消費税の納税地の異動又は変更に関する届出書」を提出します。

2023年1月1日以降の引っ越しでは不要です。

振替納税を利用している・従業員に給与を支払う個人事業主の引っ越し

個人事業主で「振替納税をしている」「給与を支払っている」という場合にはさらに届け出が必要となるケースがあります。

| 変更のパターン | 提出書類 | 提出先 | 提出期限 |

|---|---|---|---|

| 振替納税を利用している個人事業主

※管轄の税務署が変わらない場合は不要 |

預貯金口座振替依頼書兼納付書送付依頼書 | 変更後の税務署 | 早めに |

| 給与等の支払を行う事務所を移転した

※「個人事業の開廃業等届出書」を提出した場合は不要 |

給与支払事務所等の開設・移転・廃止届出書 | 移転前の事務所等の所在地の所轄税務署 | 移転または廃止の日から1カ月か月以内 |

振替納税を利用している個人事業主

納税者名義の預貯金口座からの口座引落しで税金を納付する「振替納税」を選択している個人事業主は、注意が必要です。

管轄の税務署が変更となる場合には、引っ越し先の税務署に「預貯金口座振替依頼書兼納付書送付依頼書」を提出します。

近所の引っ越しで、管轄の税務署が変わらない場合には届け出る必要はありません。

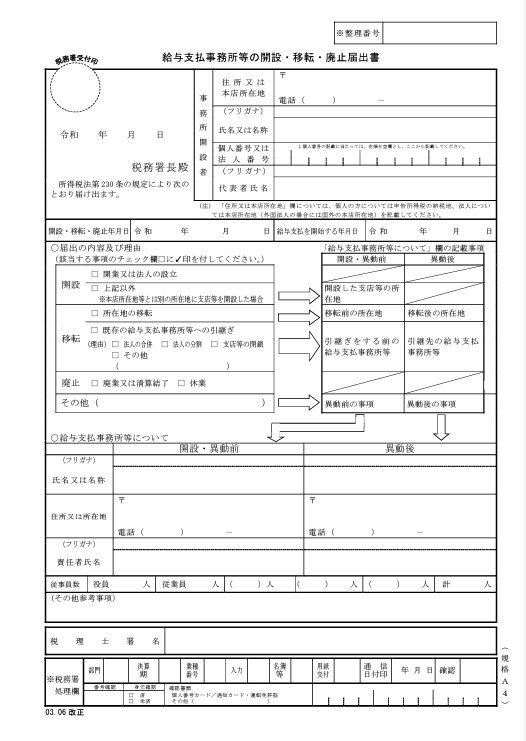

給与等を支払う事務所を移転した

従業員を雇った場合には、事業主が源泉徴収をする必要があります。「給与支払事務所等の開設・移転・廃止届出書」を提出することで税務署から源泉所得税の納付書が届きます。

青色申告で家族を青色事業専従者とする場合にも同様の手続きが必要です。

引用:「給与支払事務所等の開設・移転・廃止届出書」❘ 国税庁

納税地となっている事業所を移転する際には、給与支払事務所等の開設・移転・廃止届出書を提出します。

自宅を納税地として届け出ている個人事業主は「個人事業の開廃業等届出書」を提出します。個人事業の開廃業等届出書を提出する際には「給与支払事務所等の開設・移転・廃止届出書」の提出は不要です。

個人事業主の引っ越し費用は経費になる?

個人事業主の引っ越しは、事務所から事務所へ引っ越した場合には引っ越し費用の全額が経費となります。

自宅兼事務所から事務所に引っ越すケースでも、事業に必要なものとなりますので費用の全額を経費に計上できます。

一方で自宅兼事務所又は事務所から自宅兼事務所に引っ越す場合には、事業用部分のみを経費として取り扱います。

自宅兼事務所の場合、家賃・電気代など普段から家事按分で一定の割合を経費にしているかたが多いでしょう。

普段の家事按分割合を参考に、引っ越し費用を計上しましょう。

| 引っ越す前 | 引っ越し後 | 経費の割合 |

|---|---|---|

| 事務所 | 事務所 | 全額経費にできる |

| 自宅兼事務所 | 事務所 | |

| 自宅兼事務所 | 自宅兼事務所 | 事業用部分のみ経費にできる |

| 事務所 | 自宅兼事務所 | 事業用部分のみ経費にできる |

例えば普段事業用部分として按分している割合が4割である際に、引っ越し費用が30万円の場合は12万円を経費にするのが一般的です。

まとめ

個人事業主の引っ越しは、手続きをする前に「納税地として申請している場所」を確認することをおすすめします。多くの個人事業主は自宅又は事業所が納税地です。この記事で必要書類・手続きの方法等を把握しておきましょう。

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

【最新動向】ガソリン税「暫定税率」12月廃止の可能性は?与野党合意に向けた最新協議と価格変動・代替財源の論点解説

-

ふるさと納税「ポイント還元」2025年9月30日で廃止へ!寄付者・自治体への影響と今後の活用法を解説

-

相続税対策としての生命保険の「非課税枠」とは その使い方と注意点を解説

-

防衛特別法人税とは?2026年4月から法人税に“1%の上乗せ”スタート

-

外国人による日本不動産購入の最新ルールと今後の規制を解説

-

75歳以上の医療費が2割負担に!対象者と家計への影響をわかりやすく解説

-

亡くなった人の口座は“凍結”される そのタイミングと解除する方法、注意点を解説

-

すき家、11年ぶりの値下げ概要と背景を解説!戦略の狙いと今後の展望とは

-

タクシーチケットの活用法とは?導入の流れや会計処理のポイント・注意点まで徹底解説!

-

贈与の「暦年課税」と「相続時精算課税」はどちらが得なのか それぞれのメリット・デメリットを解説