お金に関する制度が変わる!2023年の制度改正をリストアップ

賃金や年金、出産・子育てをはじめ、私たちの生活に影響するお金に関する重要な制度改正が、今年もいくつか予定されています(すでにスタートしたものもあります)。どんなものがあるのか、みていきましょう。

労働基準法の改正

デジタルマネーでの賃金支払いがOKに【4月1日から】

実は労働基準法では、労働者が受け取る賃金は現金払い(手渡し)が原則となっており、銀行振り込みは労働者が同意した場合の「例外」として認められています。その賃金の支払いについて、4月1日からは、デジタルマネーである「PayPay」「楽天ペイ」といったスマートフォン決済アプリも振込先として選択可能になります。

デジタルマネーによる賃金支払いは、労使協定を締結し、労働者の希望がある場合にのみ認められます。現金化できないポイントや仮想通貨などでの支払いはできません。

普段からデジタルマネーを多く利用する人にとっては、決済アプリに定期的に賃金が振り込まれることで、チャージの手間が減るというメリットがあります。利用者の減った銀行などが、ATMによる現金引き出しの手数料優遇を縮小しているため、デジタル払いに切り替えれば、手数料の負担を減らせる可能性もあるでしょう。

デジタル給与については、「給与のデジタル払いが2023年4月から解禁!メリット・デメリットとは?」をご覧ください。

月60時間超の時間外労働の割増賃金率の引き上げ【4月1日から】

「時間外労働」とは、「法定労働時間(1日8時間・週40時間)を超える労働」のことです。4月1日から、月60時間を超える時間外労働の割増賃金率が、大企業・中小企業を問わず一律「50%」となります。

大企業については、2010年4月の法改正により、この割増賃金率が、50%に引き上げられていました。一方、中小企業は、法改正の適用が猶予され、月60時間を超える時間外労働についても25%の割増賃金を支払えばいいことになっていたのですが、4月1日以降は、割増賃金率が50%に統一されます。

出産、子育て支援

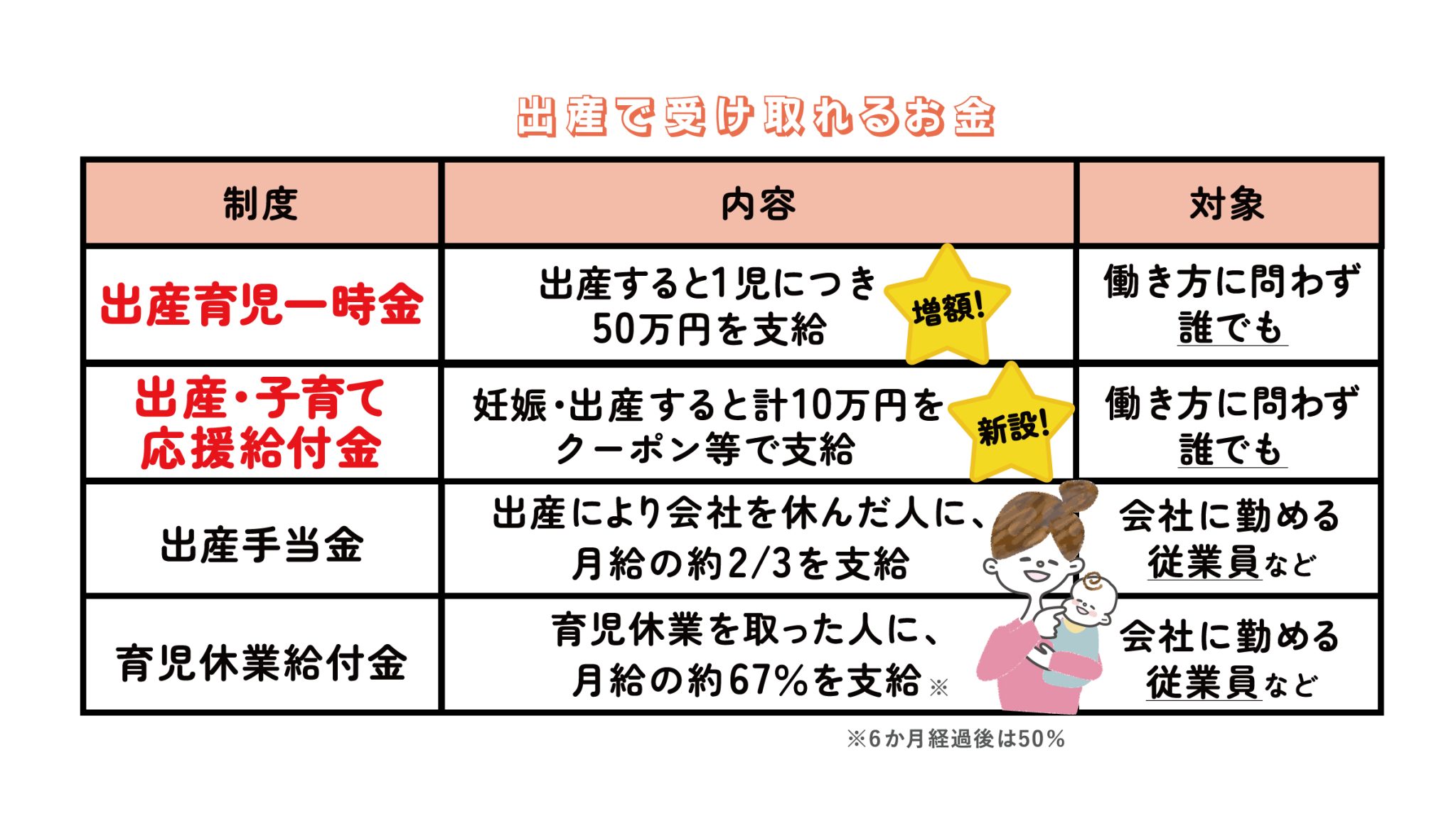

【ビスカス公式YouTubeチャンネル】出産で受け取れるお金最新まとめより

10万円の「出産・子育て応援給付金」【1月1日から】

妊娠・出産した女性を対象に合計10万円のクーポンを支給する「出産・子育て応援給付金」が、1月1日にスタートしました。「妊娠届出時」と「出生届出時」にそれぞれ5万円相当、合計10万円相当のクーポンなどが支給されます。

「出産育児一時金」の増額【4月1日から】

現在、原則42万円が支給されている「出産育児一時金」が、4月から一律50万円に引き上げられます。出産費用が年々増加する中、子育て世帯の負担を軽減するのが狙いです。

一方、この財源を確保するため、24年度から後期高齢者が7%分を負担するなどの仕組みが、新たに導入されます。

詳しくは「75歳以上の医療保険料の負担増?!出産育児一時金増額のしくみとは?」をご覧ください。

国民年金制度の改正

「5年前繰下げ申出みなし制度」の新設【4月1日から】

年金は、受給権が発生する65歳で受け取らずに、繰り下げて増額した金額を受け取ることができます。繰り下げた期間によって年金額が増額され、その増額率は一生変わりません。この繰下げが可能な年齢(受給開始年齢の上限)が、22年4月に70歳から75歳まで引き上げられました。ひと月繰下げるごとに0.7%増額されるので、最大84%の増額が可能となったわけです。

ただし、年金には5年という時効があります。22年の改正前の受給開始年齢は70歳が上限だったため、時効が問題になることは基本的にありませんでした。しかし、上限が75歳になったことで、70歳以降に繰下げ受給を選択せずに、本来受給の請求をした場合、5年以上前の老齢年金については、受給できなくなるケースが出てきました。

このため、4月1日から設けられるのが、「5年前繰下げ申出みなし制度」です。70歳以降で受給の請求をした場合、請求の5年前に繰下げの申出があったものとみなして、5年以上前の年金についても、その月数に応じた増額が行われるようになります。

税金の改正もある

消費税のインボイス制度がスタート【10月1日から】

10月1日から消費税の「インボイス制度」(正式名称「適格請求書等保存方式」)が始まります。2019年10月の消費税率の引き上げの際に、10%と8%(軽減税率)の税率が混在することになったことを受けて導入されるものです。

売り手は、取引ごとに取引年月日、取引内容、消費税率などを記載したインボイスを発行します。買い手が仕入税額控除(取引の際に自分が支払った消費税の控除)の適用を受けるためには、原則として、売り手から交付を受けたインボイスの保存が必要となります。

消費税は、課税期間の基準期間(原則として個人事業者であれば前々年、法人であれば前々事業年度)における課税売上高が1,000万円以下の事業者については、納税が免除されています。ただし、この「免税事業者」は、インボイスを発行することができません。このため、仕入税額控除ができない買い手から、取引を断られたりする事態も心配されています。売上高が1,000万円以下でも、インボイスを発行できる課税事業者になることは可能ですから、対象の事業者は、免税事業者に留まるかどうかの判断が必要になります。

なお、26年までの3年間については、免税事業者が課税事業者に登録した場合には、仕入などで支払った消費税額にかかわらず、売上にかかる消費税額の2割を納めればいい、という負担軽減措置が設けられました。

23年10月1日からインボイスを交付するためには、3月31日までに登録申請手続を行う必要があるとされましたが、準備状況を踏まえて9月30日までOKとなりました。

教育資金贈与の特例措置などを延長

30歳未満の子や孫に、入学金や塾代などの教育資金を一括で贈与した場合に、1,500万円まで非課税とする特例措置は、23年3月までの期限が3年間延長されました。また、結婚・子育て資金の贈与を1,000万円まで非課税にする特別措置についても、2年間延長されることになりました。

インボイス制度や教育資金贈与については、「「2023年度税制改正大綱」を解説!NISAの「恒久化」、インボイス導入時の負担軽減など」をご覧ください。

「エコカー減税」は現行基準を23年末まで据え置き

23年度の税制改正では、脱炭素社会実現などを目的とした自動車重量税の「エコカー減税」の見直しが決まりました。ガソリン車を優遇の対象外などとする一方、電気自動車(EV)の「2回免税優遇」を維持して普及を促進しようというものです。

ただ、半導体不足による新車の納入遅れで減税を受けられない事態を防ぐため、23年4月末が期限だった現行基準を23年末まで延長し、新たな基準は24年1月から段階的に適用されることになりました。

詳しくは「エコカー減税、来年4月以降も現行基準で延長へ」をご覧ください。

マンション修繕に優遇措置【4月1日から】

認定を受けた築20年以上の建物を対象に、23年4月から25年3月末までの期間に外壁補修などの工事が完了すれば、建物部分について、翌年度の固定資産税の1/3が減額されます。

まとめ

2023年に予定されているお金に関わる制度改正について、まとめました。自分に関係するものはないか、チェックしてみてください。

中小企業経営者や個人事業主が抱える資産運用や相続、税務、労務、投資、保険、年金などの多岐にわたる課題に応えるため、マネーイズム編集部では実務に直結した具体的な解決策を提示する信頼性の高い情報を発信しています。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

日本の相続税は世界一高い!? 最新のランキングとそれぞれの「事情」を解説

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!