IPO(株式公開)とは?そのメリット・デメリットを解説

IPO(Initial Public Offering)とは、会社の株式を一般の投資家に買ってもらうために、株式市場に公開することをいい、「新規株式公開」「新規上場」などと訳されます。ベンチャー企業を中心にこのIPOを目指す企業が増えていますが、非上場のままでいるのと、具体的にどこが変わるのでしょうか? そのメリット・デメリットと併せて解説します。

株式を公開するとはどういうことか

IPOの意味

非上場の株式会社では、株主は多くの場合、同族や特定の少数者だけに限られます。株式上場(新規株式公開、IPO)とは、その株式を証券市場に流通させるようにして、広く一般の投資家に持ってもらう(資本参加を求める)ことをいいます。上場により、会社の株式は不特定多数の投資家に保有・取引されることになります。また、金融商品取引法の規制の下に、株式の投資判断のための情報開示が義務づけられます。

上場・非上場の違い

上場・非上場企業の主な違いをまとめると、次のようになります。

【上場企業】

- 株式を持つのは多数の投資家(個人、企業など)

- 市場から資金調達が可能

- 定められた項目について、厳格な情報の開示が求められる

- 不特定多数の株主が経営に意見を述べることができる

【非上場企業】

- 株式を持つのは経営者やその親族、関連企業

- 市場からの資金調達はできない

- 経営の自由度が高い

株式市場とは

日本の証券取引所

公開された上場企業の株式を投資家同士が取引(売買)する場が、証券取引所です。日本には東京、名古屋、福岡、札幌の4つの取引所があります。それぞれの証券取引所には、コンセプトの異なる複数の市場があります。

東証は市場区分を再編

代表的な証券取引所である東京証券取引所(東証)には、従来「東証一部」「東証二部」「マザーズ」「JASDAQ(スタンダード、グロース)」という市場がありましたが、2022年4月4日から「プライム」「スタンダード」「グロース」という3市場に再編されました。

新市場区分のコンセプトは、以下のように説明されています。

●プライム市場

多くの機関投資家の投資対象になりうる規模の時価総額(流動性)を持ち、より高いガバナンス水準を備え、投資者との建設的な対話を中心に据えて持続的な成長と中長期的な企業価値の向上にコミットする企業向けの市場

●スタンダード市場

公開された市場における投資対象として一定の時価総額(流動性)を持ち、上場企業としての基本的なガバナンス水準を備えつつ、持続的な成長と中長期的な企業価値の向上にコミットする企業向けの市場

●グロース市場

高い成長可能性を実現するための事業計画及びその進捗の適時・適切な開示が行われ一定の市場評価が得られる一方、事業実績の観点から相対的にリスクが高い企業向けの市場

プライム市場は、厳しい上場基準(株式上場のための要件)を課せられた最上位の市場で、多くを旧「東証一部」に属していた企業が占めています。また、グロース市場は、主としてベンチャー、新興企業向けのマーケットです。

上場審査基準には「形式」と「実質」がある

IPOのための上場審査の基準には、「形式基準」と「実質基準」があります。それぞれについて説明していきましょう。

形式基準とは

各市場には、株式の流動性やコーポレート・ガバナンスなどに係る定量的・定性的な上場基準があり、上場後も同水準を維持することが求められます。維持できなくなった時には、上場廃止になることもあります。

「流動性」とは、市場に出回る株式の数・金額の多寡を示す尺度で、流動性が高い(=市場に出回る株式が多い)ほど、投資者にとって売買しやすい銘柄であると言えます。また、「コーポレート・ガバナンス」とは、「会社が、株主をはじめ顧客・従業員・地域社会等の立場を踏まえた上で、透明・公正かつ迅速・果断な意思決定を行うための仕組み」(コーポレートガバナンス・コード)とされています。

●プライム市場

- 株主数:800人以上

- 流通株式数:20,000単位以上

- 流通株式時価総額:100億円以上

- 売買代金:時価総額250億円以上

- 流通株式比率:35%以上

- 収益基盤:最近2年間の利益合計が25億円以上/売上高100億円以上かつ時価総額1,000億円以上

- 財政状態:純資産額50億円以上

●スタンダード市場

- 株主数:400人以上

- 流通株式数:2,000単位以上

- 流通株式時価総額:10億円以上

- 流通株式比率:25%以上

- 収益基盤:最近1年間の利益が1億円以上

- 財政状態:純資産が正であること

●グロース市場

- 時価総額:基準なし

- 株主数:150人以上

- 流通株式数:1,000単位以上

- 流通株式時価総額:5億円以上

- 流通株式比率:25%以上

実質基準とは

実質審査基準には、次の5つが定められています。各市場により多少の違いはありますが、上場会社としての適格性の考え方は、共通しています。

(1)継続性及び収益性

事業活動が一時的なものにとどまらず、継続性を持つか否か、利益を生み出せているか(将来生み出せるか)が審査されます。事業計画を遂行するうえで必要な事業基盤の整備状況、またはその構築の見込みについても確認されます。

(2)企業経営の健全性

事業を公正かつ忠実に遂行しているかどうかが審査されます。特定の者との間で事業活動を通じて不当な利益供与が行われていないか、役員の相互の親族関係は健全か、IPOを申請する会社に親会社がある場合、それからの独立性を持っているか、などが確認されます。

(3)企業のコーポレート・ガバナンス及び内部管理体制の有効性

企業の収益性の向上や公正な事業運営の確保、適切なディスクロージャー(情報公開)の実施などを組織的に継続できるかという観点から、コーポレート・ガバナンスおよび内部管理体制が構築されているかについて審査されます。

役員の適正な職務の執行を確保するための体制が、適切に整備、運用されている状況にあること、内部管理体制が適切に整備、運用されている状況にあること、不当な時間外労働をさせていないこと、実態に即した会計処理基準を採用し、適切に運用されていること、重大な法令違反となるおそれのある行為を行っていない状況にあること、などが確認されます。

(4)企業内容等の開示の適切性

投資家の判断に必要な会社情報を適時・適切に開示できる体制の構築状況、情報管理の体制について審査されます。

(5)その他公益および投資者保護の観点から各取引所が必要と認める事項

IPOが多い市場は

大半がグロース市場

22年にあったIPOの市場別の内訳(東証)をみると、プライム市場(旧一部含む)3社、スタンダード市場(旧二部、ジャスダック含む)14社、グロース市場(旧マザーズ含む)70社などとなっており、「グロース」への上場が圧倒的でした。上場時に時価総額や経営成績、財政状態を問われないなど、上場へのハードルが比較的低いのが理由であることは、いうまでもありません。

実際、「スタンダード市場」の上場基準は、IPOが多かった旧「JASDAQ市場」と比べてもかなり厳しくなっています。今後もIPOのメインターゲットは、グロース市場ということになるでしょう。

「TOKYO PRO Market」とは

他方、東証には「TOKYO PRO Market」(東京プロマーケット)というプロ投資家向けの市場が設けられています。プロ投資家とは、特定投資家(機関投資家、上場企業、資本金5億円以上の株式会社、3億円以上の金融資産を持ち証券会社へ特定投資家として申し出た個人等)と非居住者をいい、一般の投資家が株式の売買を行うことはできません。

プロ投資家向けに限定された市場で、株式流動性が非常に少ないため、資金調達はあまり期待できませんが、「東証上場企業」になることによる信用力の向上、オーナーシップを維持したままの上場、といったメリットがあります。また、一般市場に上場するためのステップとして位置づけられるケースもあり、実際に旧JASDAQなどに上場を果たした企業もあります。

22年には、前年より8社多い21社が新規上場しており、今後さらに増加するものとみられています。

IPOのメリット・デメリット

株式の公開には、大きなメリットがあります。ただし、IPOを考える場合には、デメリットもよく理解しておく必要があるでしょう。

IPOの7つのメリット

(1)資金調達力が高まる

非上場にはなかった株式市場からの資金調達が可能となります。資金を多く獲得することができれば、自己資本が充実し、財務体質の強化が図られて、事業の成長を図ることができます。

(2)社会的な信用力が向上し、事業拡大に結びつく

上場することで、取引先の信用力も高まるでしょう。販路などの新規開拓も、「上場企業」の看板を掲げて行うことができます。

(3)社会的な信用力が向上し、融資が受けやすくなる

厳しい上場基準をクリアしたことで、金融機関の信頼性も向上し、融資が受けやすくなります。

(4)人材確保がしやすくなる

IPOにより、会社の知名度もアップします。非上場の会社に比べ、優秀な人材の確保という点でも大きなアドバンテージになるでしょう。

(5)従業員の意識が変わる

働く会社が上場企業になれば、従業員の士気は確実に高まり、そのことが成長に結びつくことが期待できます。

(6)社内管理体制の強化・充実が図れる

さきほど説明したように、上場基準をクリアするためには、上場企業にふさわしい内部管理体制の構築が求められます。結果的に、非上場企業にありがちな経営者に依拠した属人的経営から組織的運営にシフトし、企業規模拡大にも耐えうる組織基盤が構築されるでしょう。

(7)創業者利益が得られる

創業者や既存株主は、上場時の株式の売り出しによってキャピタルゲイン(売却益)を得ることができます。株式が市場で流通し、公正な株価が形成されることによって、株主の財産形成が図られることになります。

IPOの4つのデメリット

(1)IPO、上場維持のためにコストが発生する

IPOには、後述するように3年程度の準備期間が必要なだけでなく、監査法人、主幹事証券会社の契約料、上場に伴うシステム構築費用、上場基準を満たすための人員確保のための費用などが発生します。

また、上場を維持するためには、取引所に支払う年間上場料、監査法人への監査報酬、株主総会運営やIR(広報)に関するコストなどが必要になります。

(2)会社情報の開示義務が課される

有価証券報告書の発行、決算短信の発表など、投資家に対して会社情報を適時、適切に公表する適時開示が必要になります。適時開示を行うためには、そのための体制を確立、維持しなくてはなりません。

(3)株式を買い占められる=会社を乗っ取られる可能性がある

株式を公開するというのは、市場で不特定多数の投資家がそれを自由に売買できることを意味します。そのため、非上場の時とは違い、会社は常に買収リスクにさらされます。敵対的買収などへの対策の必要性は、上場準備の段階から認識しておくべきでしょう。

(4)株主対策が必要になる

上場することによって、不特定多数の株主が存在するようになります。そうした株主の利益(配当、株価)を維持していくための経営責任が、厳しく問われることになります。株主総会でさまざまな要求を受けることも考えられ、株式の大半を経営者が持っている非上場企業に比べて、経営の自由度は下がる可能性があります。

また、近年は、アクティビスト(もの言う株主)により、特にガバナンスに関して「株主提案」が行われるようなケースも増えています。企業の収益だけでなく、社会的責任などが問われる傾向が強まっていることにも、留意する必要があるでしょう。

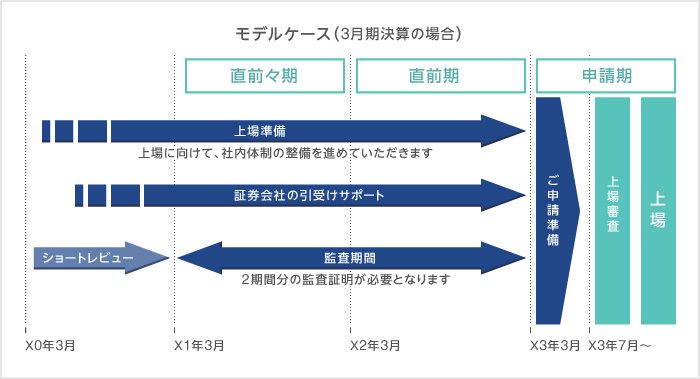

上場までの流れ

準備期間は基本的に3年程度

IPOを果たすためには、証券取引所の上場審査に合格しなくてはなりません。この審査には、申請の直前期(申請の1年前)と直前々期(申請の2年前)の2期分の監査証明の提出が必要になります。この期間は、審査に耐えうる実績を残す必要がありますから、それ以前にパブリックカンパニーになるための入念な準備をしておかなくてはなりません。

日本取引所グループ 新規上場基本情報「上場スケジュール」

上場準備の概要

■直前々期より前(申請の3年以上前)

・必要に応じて、上場をサポートしてくれるIPOコンサルタントなどを選定

・事業計画の策定

売上・費用・利益などの単年度・中長期計画を作り、それを実現するための事業戦略や販売計画などを策定します。

・資本政策の策定

政策の策定自社の株式を誰に、どれだけ持ってもらうのかを、外部からの資金調達やストックオプションの発行計画を含めて策定します。

・ショートレビューの実施

ショートレビューとは、本格的な上場準備を始める際に、監査法人が行う短期調査のことです。IPO実現に向けた課題の明確化などが目的です。

■直前々期(申請の2年前)

・監査法人の選定、監査開始

この期から外部監査が始まります。

・規定の整備

上場企業にふさわしく、社内ルールを規定に明文化します。

■直前期(申請の1年前)

・主幹事証券会社の決定

主幹事証券会社は、上場申請の日程や手続きを管理し、証券取引所との折衝も行います。なお、直前々期以前に決定し、サポートを受けることもできます。

・上場を目指す市場の決定

形式基準の目標などを確認し、実行していきます。

・申請書類の作成準備

・ガバナンス体制の構築

内部統制フローの構築のほか、監査役会もしくは監査等委員会の設置、内部監査体制の構築といったガバナンス体制を構築し、運用を開始します。ガバナンス体制は、審査までにある程度の運用実績が必要になります。

■申請期から上場

・主幹事証券審査

証券取引所の審査の前に、主幹事証券会社による引受審査が行われます。株式の公募や売り出しなどを行うに当たり、それらを引受するのにふさわしい企業であるかどうかを審査するものです。

・証券取引所審査

最終的に、この審査をクリアすれば、晴れてIPOを達成ということになります。

まとめ

IPOにより会社の信用度はアップし、資金調達力も向上します。会社の事業を大きく成長させる手段になり得るわけですが、一方で経営の自由度が殺がれるといったリスクも念頭に置く必要があります。事業の中身や将来展望などを踏まえて、IPOの必要性を検討してみましょう。

▼参照サイト

中小企業経営者や個人事業主が抱える資産運用や相続、税務、労務、投資、保険、年金などの多岐にわたる課題に応えるため、マネーイズム編集部では実務に直結した具体的な解決策を提示する信頼性の高い情報を発信しています。

新着記事

人気記事ランキング

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

トランプ政権の再来と石破茂政権誕生による国際情勢の変動は?今後の動きを大胆予測!

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!

-

相続で問題となる「名義預金」とは その「怖さ」と対処法を解説