新社会人が納める税金とは?1年目の所得税と社会保険料、2年目の住民税をシミュレーション

新社会人になったまたは新社会人になる予定の段階では「社会人になったら税金ってどのくらい納めるの?」「どうやって支払う?」と疑問を抱く方は多いのではないでしょうか。

会社員は給与から税金・社会保険料を天引きされています。税金や社会保険料とは何か、なぜ給与から天引きされるのか、金額のシミュレーションなどを解説していきます。

新社会人が納める税金とは?

新社会人になるともらえる給料は、あらかじめ税金・社会保険料が天引きされています。

なぜ給与からお金が天引きされているの?

新社会人が給与から天引きされるものは、大きく分けて「税金」と「社会保険料」があります。

| 税金 | 所得税 復興特別所得税(2037年まで) |

|---|---|

| 住民税 | |

| 社会保険料 | 健康保険料 |

| 厚生年金保険料 | |

| 雇用保険料 | |

| 介護保険料(40歳以上) |

天引きされている税金・社会保険料の額は給与明細に記載されています。

なお、税金については上記とは別に、車を持っている場合は自動車税、不動産など固定資産を保有している方は固定資産税も自分自身で納めなくてはいけません。

新社会人として企業に入ると、給与が指定した口座に振り込まれます。

口座に振り込まれた金額は、基本給に各種手当(残業手当・役職手当など)を加えた給与総額から税金と社会保険料を差し引いたものです。

給与から税金・社会保険料を差し引くことを「源泉徴収」と呼びます。

「なぜ税金と社会保険料が引かれるのか」と思う方もいらっしゃるかもしれませんが、企業が代わりに計算・申告・納税をしてくれています。

個人事業主は自身で所得税などを計算し、確定申告をしなくてはいけません。

一方、会社員の場合は担当者が代わりに税金や社会保険料を算定して源泉徴収を行い国に申告・納付します。

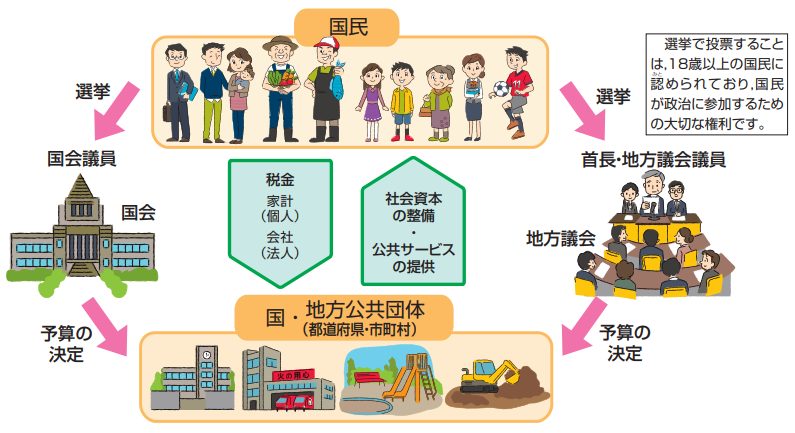

税金はインフラ整備や公共サービスの提供に活用されている

「給与所得」を得ると所得税と復興特別所得税(2037年まで)を支払わなければいけません。

所得とは収入から、必要経費を差し引いた額を指します。

所得税額を計算する際には、家族構成といった本人取り巻く環境などに応じて所得から一定の額を差し引きます。一定の額を差し引く事を「控除」と呼びます。

例えば会社員などの給与所得者は「給与所得控除」として収入に応じた金額(年収162.5万円以下の場合は55万円)が差し引かれます。

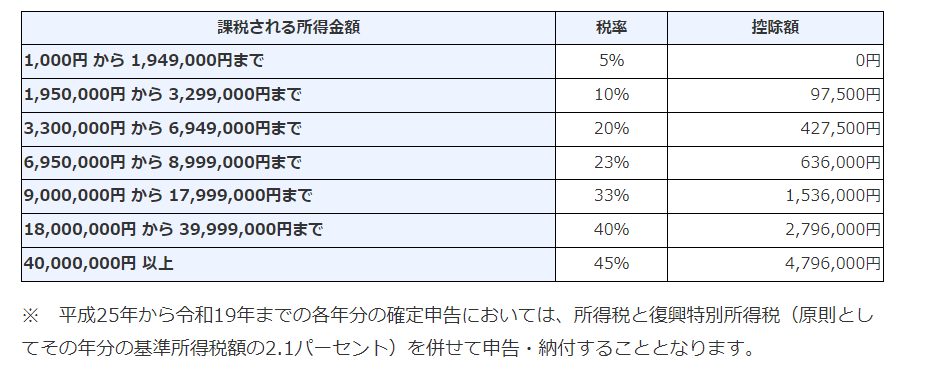

所得税は控除後の所得が高いと、適用される税率は高くなる仕組み(累進課税)になっています。給与所得を所定の方法で計算し、算出された税金は給与から天引きされ勤務先を通じて国に納められています。

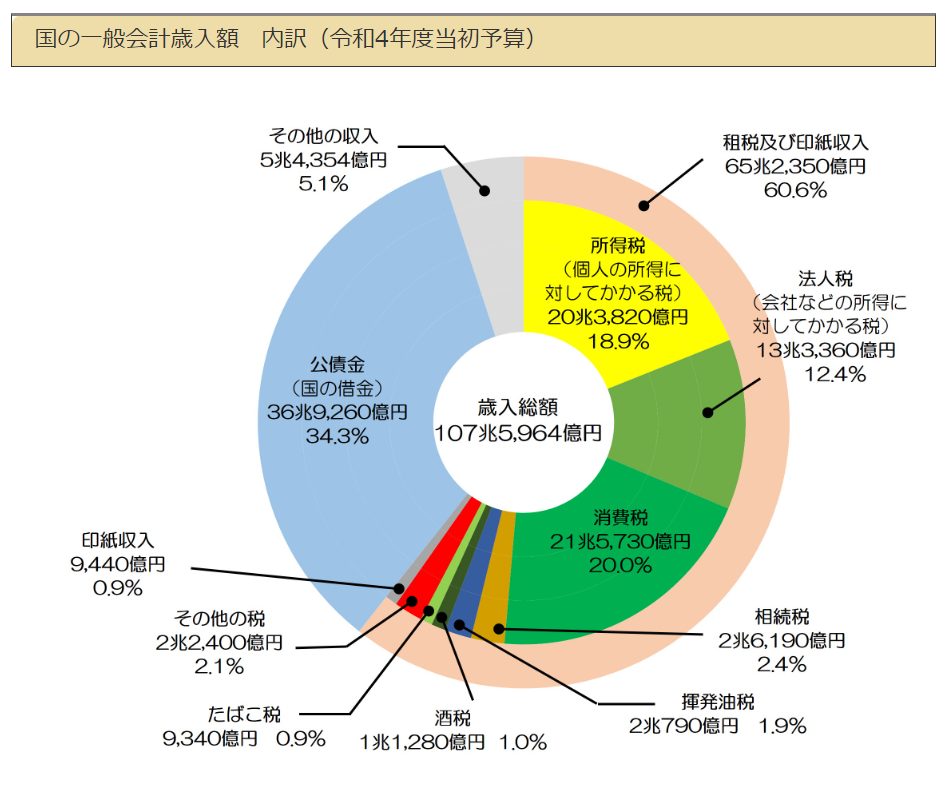

2020年度の国の歳入のうち、所得税は全体の18.9%に上ります。

税金は私たちが健康で安全に暮らしていくために欠かせない、道路・上下水道・公園などの公共整備や、教育・警察・消防・医療・年金・福祉などの公共サービスの提供・社会保障など幅広く利用されています。

住民税は2年目以降に給与から天引き

住民税は地方自治体が住民に身近な行政サービスに必要な費用を、所得などに応じて分担するものです。

住民税には「所得割」と「均等割」があります。均等割は地方自治体が一律○円と定めていますが、所得割は前年の所得金額に応じて課税されます。

よって1年間の所得が確定していない新社会人は、社会人2年目以降に住民税を支払います。

2年目から給与から住民税が天引きされ「あれ?収入が減った?」と思われる方もいらっしゃるかもしれませんが、企業が代わりに住民税を支払っているのです。

税金はよりよい社会を作っていくため、国民より公平な負担が定められています。源泉所得税については年間の所得税額の見込みとしての、月々の部分払いという形です。この制度により一度に多額の所得税の納税となることが防がれています。

フジハラ税理士社労士事務所代表 藤原 宗和(税理士・社会保険労務士・FP)

新社会人が知っておきたい社会保険料とは?

社会保険料とは厚生年金保険料・健康保険料・雇用保険料・労災保険料の総称

社会保険料とは厚生年金保険料・健康保険料・雇用保険料・労災保険料の4つを指します。(雇用保険と労災保険を合わせて労働保険といいます)

| 社会保険料の種類 | 制度の概要 |

|---|---|

| 厚生年金保険料 | 65歳になると老齢厚生年金が支給される |

| 所定の障害になった際には障害年金、一定の親族が亡くなった場合には遺族年金を受け取る事ができる | |

| 保険料は70歳になるまで支払います | |

| 健康保険料 | 病院で診療を受けた、調剤薬局で薬をもらった時などに自己負担が3割になる |

| 病気・けがになり会社を休んだ時に、要件を満たすと最大1年6カ月の給与の約2/3が給付される(傷病手当金) | |

| 出産に伴い出産育児一時金、要件を満たすと産前産後の一定期間に給与の約2/3を出産手当金として給付される | |

| 高額な医療費を支払った際に一定額が払い戻される(高額療養費制度) | |

| 保険料は75歳になるまで支払います

※75歳以上は自分自身で後期高齢者医療保険料を支払います

|

|

| 雇用保険料 | 失業した場合などに一定の要件を満たすと失業給付が支給される |

| 育児で会社を休む時に一定期間、育児休業給付金が支給されるなど | |

| 労災保険料 | 業務上または通勤中の傷病などに対して、保険給付を行う |

| 労災保険料は全額企業負担となります |

上記の4つや民間の保険は「いざという時に助け合う」仕組みで成り立っています。

社会保険料はいくらかかる?

社会保険料は一体いくらかかるのでしょうか?

会社員の場合、健康保険料・厚生年金保険料は企業が半分負担してくれています。

健康保険料は所得・健康保険組合によって異なりますが、基本的に以下の式で計算します。

標準賞与額×保険料率=ボーナスをもらった際に納める健康保険料

標準報酬月額とは毎月被保険者に支払われる給料などの報酬の月額を一定の額で区切ったもので、標準賞与額は標準報酬月額と税引き前の賞与総額から1,000円未満を切り捨てたものです。

保険料率は、多くの会社員が加入する協会けんぽ(全国健康保険協会)の場合都道府県によって異なります。東京都は40歳未満の場合10%(令和6年度)で、さらに会社が1/2を負担します。

厚生年金保険料は18.3%と定められています。労災保険料は全額事業主(会社)が負担し、雇用保険料は労働者と事業主がそれぞれ一定の割合を負担します。2023年4月以降の雇用保険料率は一般事業の場合、労働者負担は給与・賞与などの総支給額×0.6%(事業主は0.95%)です。

厚生年金保険料:標準報酬月額もしくは標準賞与額×18.3%÷2

雇用保険料: 給与・賞与などの総支給額×0.6%(令和6年度)

社会保険は会社員にとって最も身近な公的保険制度です。決して低い保険料負担ではありませんが、企業が同額以上の保険料を負担することで維持されています。

ご紹介のとおり様々な保険制度で働く人々を支えてくれています。

フジハラ税理士社労士事務所代表 藤原 宗和(税理士・社会保険労務士・FP)

新社会人の税金・社会保険料をシミュレーション

新社会人の納める税金と社会保険料をシミュレーションしてみましょう。

厚生労働省の「2020年賃金構造基本統計調査結果(初任給)の概況」によると、大卒平均の初任給(月給)は約21万円です。

産労総合研究所の調査によると、賞与(ボーナス)の夏の平均(大卒)は89,334円となっています。冬は月給2カ月分と仮定します。

新社会人Aさん・東京都在住で大卒の新社会人。都内の企業に勤務

| 給与: | 210,000円 |

| 賞与: | 夏の平均額:89,334円 冬(2カ月分支給と仮定):420,000円 |

| 標準報酬月額: | 220,000円 |

| 標準賞与額: | 509,000円(1,000円未満切り捨て) |

わかりやすいように給与については1年間で計算した場合、年間収入は3,029,334円、およそ300万円です。

新社会人の納める社会保険料をシミュレーション

まずは社会保険料をシミュレーションします。

| 健康保険料(協会けんぽの場合) | 月11,000円 | 年132,000円 |

| 厚生年金保険料: | 月20,130円 | 年241,560円 |

| 雇用保険料: | 月約1,514円 | 年間約18,176円 |

合計で1カ月32,644円、年間で391,736円です。

新社会人の納める税金をシミュレーション

続いて所得税・復興特別所得税の計算シミュレーションです。

年間の収入は月給と賞与を合わせると合計3,029,334円です。

まずは収入の合計から給与所得控除を差し引きます。

出典:給与所得控除【国税庁】

「収入金額×30%+ 80,000円」が控除額です。

3,029,334×30%+80000=988,800円(1円未満切り捨て)

3,029,334-988,800=2,040,534円

給与所得控除を差し引いた後の金額は2,040,534円です。(これが給与所得です)

ここから医療費控除・寄付金控除・社会保険料控除・生命保険料控除・配偶者控除などの「所得控除」を差し引くことができます。

今回は社会保険料控除と基礎控除(48万円)のみが受けられると仮定します。

社会保険料控除は健康保険料・厚生年金保険料・雇用保険料など支払った社会保険料が該当します。よって年間で391,736円を控除できます。

2,040,534-391,736-480,000=1,168,798円

1,000円未満は切り捨てますので、1,168,000円が「課税される所得金額」です。

所得税および復興特別所得税の税率は以下のとおりです。

出典:所得税の税率【国税庁】

| 所得税: | 1,168,000円×5%=58,400円 |

| 復興特別所得税: | 1,226円(1円未満切り捨て) |

| 合計: | 59,626円 |

年間の所得税と復興特別所得税の合計は59,626円というシミュレーション結果です。

社会保険料と合わせると、年間451,362円(月約37,613円)が給与から天引きされます。

月々の給与の計算に関係する社会保険料や源泉所得税の計算、年末調整による1年間の所得税の精算。大変複雑ですがすべて企業が行ってくれます。自分自身で計算しないといけない個人事業主と異なる会社員のメリットと言えるでしょうか。

フジハラ税理士社労士事務所代表 藤原 宗和(税理士・社会保険労務士・FP)

新社会人は2年目からの住民税に要注意

新社会人は2年目から住民税が天引きされますので注意しましょう。

なお上記のケースでは年間約122,000円の住民税が課されます。(地域差があります)

年間の手取りが122,000円程度少なくなる事を把握しておきましょう。

ほとんどのケースでは「年末調整」でお金が還付される

会社員は企業が源泉徴収(天引き)して納めた税金を「年末調整」で精算します。

年末調整とは、1年間の所得税を再計算し源泉徴収した税額と照らし合わせ精算する手続きです。

ほとんどのケースでは年末調整で納め過ぎていた税金が還付されます。

生命保険・医療保険などに加入し保険料を支払っている、扶養する家族がいるなど所得控除されるものがある方は還付される可能性があります。

必ず年末調整の用紙に記入しましょう。

まとめ

新社会人が主に支払う税金は所得税・復興特別所得税で給与から天引きされます。金額は給与明細で確認できます。2年目からは住民税も天引きされますので、あらかじめ把握しておきましょう。

記事監修者 藤原税理士からのワンポイントアドバイス

はじめて社会人となり給与を受け取った場合に、雇用契約等で定められていた月給に対して、実際に受け取った支給額の少なさに驚かれることは少なくありません。

今回見てきたように給与より控除される税金も社会保険もその計算方法は難しく改正もありますので、そのすべてを把握しておくことはとても大変です。

そのなかでどのような控除があり、どういった性質でどう活用されているのか、少しでも覚えていれば、給与計算の見方も変わってきますので、今回の記事がそのきっかけにつながれば監修者として大変嬉しく思います。

これまでは給与明細の内容について特に気にされていなかった方も、この機会に一度どういった控除がなされているのか、よくご覧になってみてはいかがでしょうか。

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!