住民税に地域差があるのはなぜ?高い地域・安い地域のランキング、負担を軽減する方法を解説

個人住民税は、地域によって差があることをご存じでしょうか?

地方税法によると住民税を含む地方税は、地方公共団体が税率を決められるものと決められないものがあります。

住民税の均等割・所得割は標準税率という「地方公共団体が課税する際に、標準用いられる税率」を利用します。ただし、財政上その他必要がある場合では、異なる税率を定めることが可能です。住民税の概要と地域差がある理由、住民税が高いまたは低い地域のランキング、負担を軽減する方法を解説していきます。

住民税とは

住民税は住民に必要な行政サービスを提供するためのお金

税金には国税と地方税があり、個人住民税は都道府県・市町村の住民に課税するものです。

住民税は何のために納めるのでしょうか?

財務省のホームページでは以下のように説明されています。

教育、福祉、消防・救急、ゴミ処理といった、私たちの生活に身近な行政サービスの多くは、市区町村や都道府県によって提供されています。地方税は、こうしたサービスをまかなうためのお金であり、その地域に住む人たちなどが広く負担を分かち合うもの(地域社会の会費)です。

住民税は身近な行政サービスのために活用されており、町内会・自治会のような「地域社会の会費」という位置づけです。

住民税には市町村民税と道府県民税があり、1月1日にその市町村(都道府県)に住所がある者に対して地方公共団体が課税します。

住民税には「所得割」「均等割」などがある

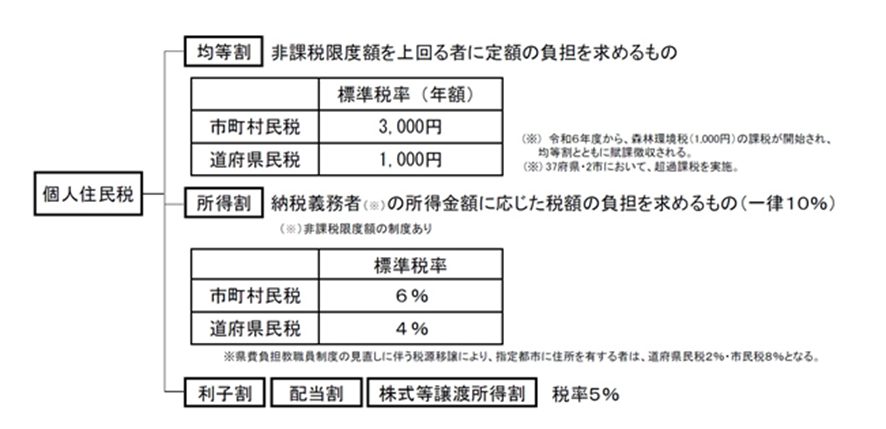

住民税には「均等割」「所得割」「利子割」「配当割」「株式等譲渡所得割」の5つがあります。

上記のうち1月1日に住所がある方が課税の対象のものは、均等割と所得割で一般的に「住民税」と総称して呼ばれるものです。

定額の負担を求めるものが均等割、所得金額に応じた税額の負担を求めるものが所得割です。

生活保護受給者などは均等割も所得割も課税されず、前年の所得が45万円(非課税限度額)の方は所得割が課されません。

基本的に均等割は4,000円とされていますが、例えば広島市は市民税が3,000円、県民税は1,500円です。県民税のうち500円は「ひろしまの森づくり県民税」という広島県独自の税金です。

なお、令和6年度(2024年度)分から「森林環境税」という国税が新設され、均等割といっしょに年額1,000円が徴収されることになります。

令和5年度(2023年度)分まで「地方公共団体の防災対策に充てるための財源確保の臨時特例による均等割の引き上げ」に相当する1,000円(市町村税、道府県民税各均等割につき500円加算)が上乗せされていたのですが、その分がそっくり森林環境税に入れ替わった形で、総額は変わりません。

例えば広島市の場合、令和5年度分と令和6年度分以降の個人住民税均等割は以下のようになります。

| 令和5年度分まで | 令和6年度分から | |

|---|---|---|

| 市民税均等割 | 3,500円 (防災対策の加算分500円) |

3,000円 |

| 県民税均等割 | 2,000円 (防災対策の加算分500円) |

1,500円 |

| 森林環境税(国税) | ―― | 1,000円 |

| 合計 | 5,500円 | 5,500円 |

所得割についても、多くの地方公共団体では上記の「個人住民税」の図のとおり市町村民税6%・道府県民税4%ですが異なる地域もあります。

なぜ住民税は地域によって差があるのでしょうか?

住民税に地域差があるのはなぜ?

住民税の所得割・均等割に地域で差があるのはなぜでしょうか?

地方税法では、地方公共団体が税率を定めることができるものとできないものがあります。

| 種類 | 概要 | 税目 | |

|---|---|---|---|

| 一定税率 | 地方税法で税率が定められている 地方公共団体は税率を変えられない |

住民税の利子割・配当割・株式等譲渡所得割(税率5%) 自動車取得税・事業所税・地方消費税など |

|

| 標準税率: 地方公共団体が課税する際に、通常用いられる税率 ※財政上その他必要がある場合では、異なる税率を定めることができる |

制限税率あり | 標準税率を超えて地方公共団体が課税できる税率の上限(制限税率)が、地方税法で定められている | 法人住民税(法人 法人税割) 個人事業税・法人事業税・自動車税 軽自動車税 |

| 制限税率なし | 地方団体が課税する場合 の通常の税率 |

個人住民税(均等割・所得割) 法人住民税(均等割) 不動産取得税 固定資産税 |

|

| 任意税率: 地方公共団体が独自に定めることができる税率 |

制限税率あり | 地方公共団体が税率を定める際に、一定の範囲を超えることができない | 都市計画税 |

| 制限税率なし | 地方税法では税率を定めず、地方公共団体で税率設定ができる | 水利地益税・共同施設税・宅地開発税 | |

例えば地方消費税は地方税法第72条の83により「地方消費税の税率は、七十八分の二十二とする」と定められている「一定税率」です。

一方で、地方税法で税率が定められているものの財政上などの理由で必要と認められる場合には異なる税率を設定できるものを「標準税率」と呼びます。

標準税率の中でも制限税率(地方税法で上限が定められているもの)がある税金とない税金があります。

個人住民税(所得割・均等割)は標準税率の制限税率なしに分類されます。

地方公共団体が財政上・その他の必要と認めた場合には、広島市のように異なる税率を設定できます。

住民税が高い・低い地域ランキング

住民税が標準税率を上回っているのは、道府県民税で均等割が37団体・所得割 は1団体

2023年4月1日時点で、個人住民税の標準税率を上回っている「超過課税」の地方公共団体は道府県民税の均等割が37団体・所得割 は1団体です。

市町村民税は均等割が2団体、所得割は1団体です。

2022年度決算の超過課税の規模は以下のとおりです。

| 道府県民税 | 均等割 | 250.9億円 |

|---|---|---|

| 所得割 | 29.3億円 | |

| 市町村民税 | 均等割 | 20.8億円 |

| 所得割 | 0.6億円 |

住民税が高い地域ランキング

基本的に住民税は以下の「標準税率」が基になります。

| 標準税率 | 均等割 | 所得割 |

|---|---|---|

| 下記以外の地方公共団体 | 市町村民税3,000円 道府県民税1,000円 合計4,000円 |

市町村民税6% 道府県民税4% 合計10% |

住民税が高く設定されている地方公共団体は以下の4つで、太字部分は標準税率より高い税金です。

| 均等割 | 所得割 | |

|---|---|---|

| 神奈川県横浜市 | 市民税 3,900円 県民税 1,300円 合計5,200円 |

市民税 8% 県民税 2.025% 合計10.025% |

| 兵庫県豊岡市 ※都市計画税を廃止 |

市民税 3,000円 県民税 1,800円 合計4,800円 |

市民税6.1% 県民税 4.0% 合計10.1% |

| 兵庫県神戸市 | 市民税3,400円 県民税1,800円 合計5,200円 |

市民税8% 県民税2% 合計10% |

| 宮城県仙台市 | 市民税3,000円 県民税2,200円 合計5,200円 |

市民税8% 県民税2% 合計10% |

神奈川県横浜市は均等割・所得割ともに高めで、全国で最も住民税が高い地域と言えます。市民税均等割の超過課税900円は「横浜みどり税」、県民税均等割の超過課税分300円と県民税所得割の超過課税分0.025%は「水源環境保全税」として徴収されています(横浜みどり税は令和10年度、水源環境保全税は令和8年度まで)。

次いで兵庫県神戸市と宮城県全域で、以下のような超過課税が実施されています。宮城県が県民税均等割で上乗せしている「みやぎ環境税」は、道府県民税の均等割において超過課税を実施している37団体の中で、最も上乗せ金額が高い税です。

市民税均等割超過課税分400円…「認知症『神戸モデル』」負担分

県民税均等割超過課税分800円…「県民緑税」

・宮城県

県民税均等割超過課税分1,200円…「みやぎ環境税」

※市民税均等割において、超過課税を実施している市町村はありません。

なお、兵庫県豊岡市は所得割が他の地域より0.1%高いですが、市は「平成21年度に都市計画税を廃止したため」としています。

住民税が低いランキング

住民税が他の地域と比べて低く設定されている地方公共団体は、以下の2つで太字部分は標準税率より低い税額・税率です。

| 均等割 | 所得割 | |

|---|---|---|

| 大阪府泉南郡田尻町 | 町民税2,700円 府民税1,300円 合計4,000円 |

町民税5.4% 府民税4% 合計9.4% |

| 愛知県名古屋市 | 市民税2,800円 県民税1,500円 合計4,300円 |

市民税7.7% 県民税2% 合計9.7% |

大阪府泉南郡田尻町は、移住・定住の促進と働く世代の支援として2017~2024年度までの期間、町民税均等割額を300円、所得割税率を0.6%を引き下げています。

愛知県名古屋市は、ホームページによると「経済状況に対応し、市民生活の支援・地域経済の活性化を図るとともに、将来の地域経済の発展に資するよう」減税政策を実施しています。

都道府県別の人口1人あたり住民税負担額

総務省の「地方財政の状況 令和6年3月」によると、2022年度に都道府県別で人口1人あたりの税収額が最も高かったのは東京都、最も低かったのは秋田県でした。

全国平均の指数を100とした場合、東京都が165.8であるのに対し、秋田県は65.1となり、約2.5倍の差がありました。

住民税の負担を軽減する方法とは

医療費控除など各種控除を意識する

個人住民税の均等割は調整できません。しかし、所得を減らすことで「所得割」の負担を軽減することは可能です。

例えば医療費控除は納税者と生計を一にする配偶者・その他の親族が支払った年間の医療費が一定額を超えた場合に所得金額から差し引くことができます。

確定申告をする必要がありますが、税金の負担を軽減したい方は年間の医療費を計算してみましょう。

iDeCoの活用

個人型確定拠出年金(iDeCo)は任意で加入できる私的年金制度です。

掛け金の全額が所得控除(小規模企業共済等掛金控除)の対象となります。

例えば毎月の掛け金が1万円の場合、所得税(10%)・住民税(10%)の方は年間2.4万円、税金が軽減されます。

資産運用を始める理由とおすすめの方法6選|初心者が知っておくべきポイントも徹底解説(スマートマネーライフ)

まとめ

個人住民税は地方公共団体に「財政上その他必要がある場合」と認められた際に、標準より高いまたは低い税率を定められます。自分が住んでいる地域の住民税を知りたい方は、地方公共団体のホームページをチェックする、役所に問い合わせるなどの方法で調べてみましょう。

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

【最新動向】ガソリン税「暫定税率」12月廃止の可能性は?与野党合意に向けた最新協議と価格変動・代替財源の論点解説

-

ふるさと納税「ポイント還元」2025年9月30日で廃止へ!寄付者・自治体への影響と今後の活用法を解説

-

相続税対策としての生命保険の「非課税枠」とは その使い方と注意点を解説

-

防衛特別法人税とは?2026年4月から法人税に“1%の上乗せ”スタート

-

外国人による日本不動産購入の最新ルールと今後の規制を解説

-

75歳以上の医療費が2割負担に!対象者と家計への影響をわかりやすく解説

-

亡くなった人の口座は“凍結”される そのタイミングと解除する方法、注意点を解説

-

すき家、11年ぶりの値下げ概要と背景を解説!戦略の狙いと今後の展望とは

-

タクシーチケットの活用法とは?導入の流れや会計処理のポイント・注意点まで徹底解説!

-

贈与の「暦年課税」と「相続時精算課税」はどちらが得なのか それぞれのメリット・デメリットを解説