生計を一にするとは?意味や具体例・証明の方法を解説

医療費控除などの場面で「生計を一にする」という言葉が出てきますが「正確にはどのような意味なのか」「具体的にはどのような状態を指すの?」と気になる方は多いのではないでしょうか。「生計を一にする」の意味、家族・親族の範囲や具体例、医療費控除や配偶者控除など「生計を一にする」という表現が出てくる規定について解説していきます。

「生計を一にする」の意味とは

税法の規定で「生計を一にする」はさまざまな場面で利用されています。明確な定義や線引きが書かれた条文は存在しませんが、所得税の基本通達など一部の文章に記載があります。

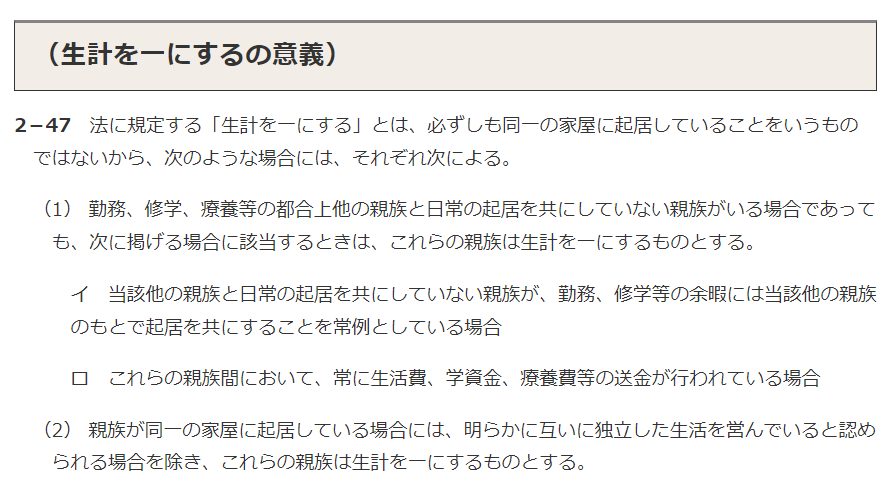

まずは、所得税の基本通達と国税庁ホームページの用語解説を見てみましょう。

国税庁のホームページ「所得税の確定申告の用語解説」で「生計を一にする」とは「日常の生活の資を共にすること」と記されています。

さらに「会社員、公務員などが勤務の都合により家族と別居している又は親族が修学、療養などのために別居している場合でも、①生活費、学資金又は療養費などを常に送金しているときや、②日常の起居を共にしていない親族が、勤務、修学等の余暇には他の親族のもとで起居を共にしているときは、『生計を一にする』ものとして取り扱われます」という記載があります。

「生計を一にする」とは、同居の有無を問わず生活費を同じ財源(財布)から出している状態と言えるでしょう。よって同居して同じ財源で暮らす家族に加えて、別居している家族・親族に送金をしている(または貰っている)ケースも含まれます。

なお、筆者が以前税理士に質問した所「仕送りや送金が生活費の多くを占めていないと『生計を一にする』とは言い難い」というコメントでした。

生計を一にする家族・親族の具体例と範囲

上記を基に「生計を一にする」家族や親族の具体例を見ていきましょう。

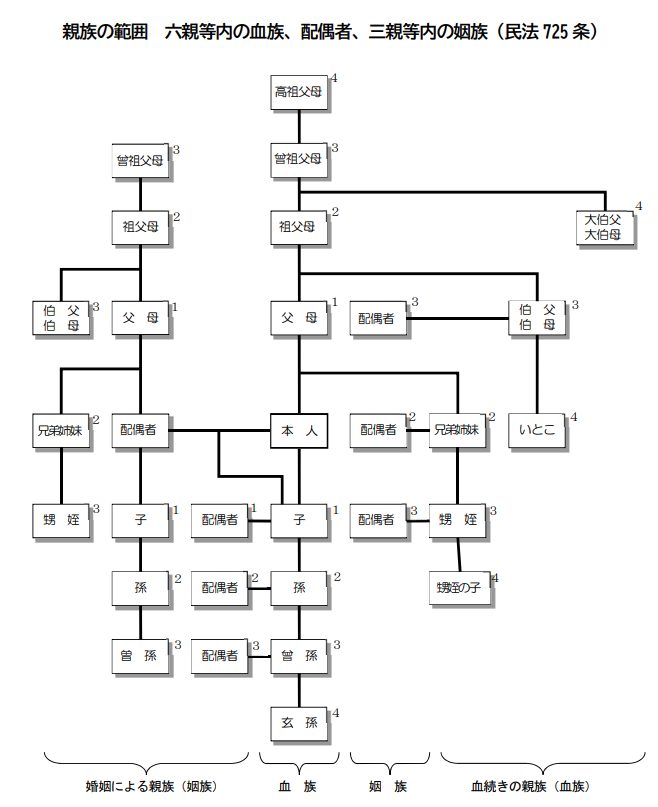

ちなみに「親族」の範囲は、民法725条において「6親等内の血族・配偶者・3親等内の姻族」と定義されています。血族とは血縁関係にある人、姻族とは配偶者側の血族でいわゆる「義理の家族」を指します。

出典:「親族の範囲 六親等内の血族、配偶者、三親等内の姻族(民法 725 条)」❘ 札幌市役所

親族に該当し、財布を共にしている人は基本的に「生計を一にする」と言えます。

民法と各種税金の法律(所得税法・法人税法など)は全てのケースで同一の意味という訳ではありません。ただし、所得税法の「配偶者の定義」などは「民法の規定による配偶者と同義」と解釈されています。

日常生活を共にする家族

同じ家に住み日常生活を共にしながら、同じ財布で生活をしている家族を指します。

同棲や事実婚のカップルで、財布を別にしている場合は「生計を一にする」とは言い難いでしょう。

ただし、同じ財源で生活を共にしている事実婚のカップルは要件を満たし「生計同一関係」を申立書で証明できた場合、日本年金機構から遺族年金・加給年金・死亡一時金などが支給されます。

同じ家に寝泊まりしていてもシェアハウスなど、他人と便宜上一緒に暮らしており財布を別にしているケースは含まれません。

日常生活を共にしていない親族も「生計を一にする」ケースがある

単身赴任・遠方の学校に通う・病気の療養などの事情で別居している家族・親族でも、生活費の多くを送金している際には「生計を一にしている」とみなされる事があります。

生計を一にしない家族・親族とは?

生計を一にしていない家族・親族はどのような状態を指すのでしょうか?

例えば以下のようなケースがあります。

● 子どもが独立して一人暮らしをしており、仕送りを受けていない

● 別居して金銭の授受をしていない親戚

同居していても財布を別にしている、別居して送金をしていない家族・親族は生計を一にしていない状態と言えます。

「生計を一にする」の規定の具体的な例

配偶者控除・医療費控除など「生計を一にする」という表現が出てくる規定を見ていきましょう。

配偶者控除・配偶者特別控除

配偶者控除の対象となる配偶者は以下のとおりです。

(2)納税者と生計を一にしていること

(3)年間の合計所得金額が48万円以下であること(給与のみの場合は給与収入が103万円以下)

(4)青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないことまたは白色申告者の事業専従者でないこと

出典:「配偶者控除」❘ 国税庁

「生計を一にする」が要件の1つとなっています。

所得税基本通達2-46によると、「法に規定する配偶者とは、民法の規定による配偶者をいうのであるから、いわゆる内縁関係にある者は、たとえその者について家族手当等が支給されている場合であっても、これに該当しない」と記載されています。

納税者の合計所得金額が1,000万円以下である事も配偶者控除を受ける要件です。

控除額は控除対象配偶者の年齢・納税者の合計所得金額によって異なり、13~48万円です。

配偶者特別控除は、配偶者控除と同様に納税者の合計所得金額が1,000万円以下で法律婚をした配偶者である、生計を一にしている、配偶者の合計所得金額が48万円超133万円以下である事などが要件です。最高38万円が控除できます。

扶養控除

納税者に、その年の12月31日時点で16歳以上かつ、以下の4つの要件を満たす親族がいる場合、扶養控除を受ける事ができます。

(2)納税者と生計を一にしていること

(3)年間の合計所得金額が48万円以下であること(給与のみの場合は給与収入が103万円以下)

(4)青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないことまたは白色申告者の事業専従者でないこと

出典:「扶養控除」❘ 国税庁

配偶者控除と同様に、生計を一にする事が要件の1つです。

医療費控除

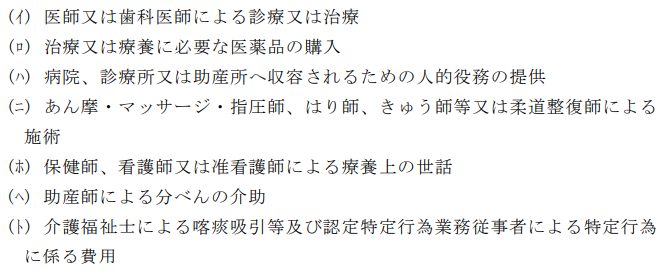

医療費控除とは、各年度で所得税の納税者の医療費と生計を一にする配偶者・その他の親族が支払った医療費のうち一定のものが納税者の所得から控除できます。

その他の親族とは同居して同じ財布で生活をしている、または別居して仕送りをしている親族を指します。医療費控除の対象となる医療費は、以下のうち病状に応じて一般的に支出される範囲内の金額です。

出典:「税務大学校講本 所得税法(基礎編)2023年度版」❘ 国税庁

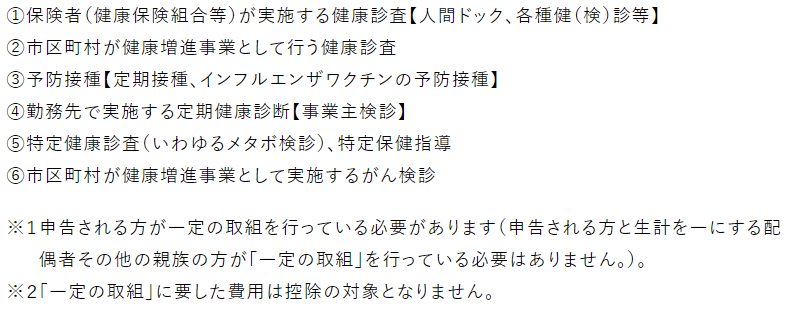

健康診断や予防接種は医療費控除の対象外ですが「セルフメディケーション税制(医療費控除の特例)」を利用して所得から控除が可能です。ただし、医療費控除と併用はできません。

セルフメディケーション税制も医療費控除と同様に納税者自身と自己と生計を一にする配偶者・その他の親族の金額を合算して申請できます。

以下の「健康の保持増進及び疾病の予防に関する一定の取組」が対象となります。

出典:「確定申告特集 セルフメディケーション税制とは」❘ 国税庁

青色(白色)事業専従者

青色申告で確定申告をする青色申告者と生計を一にする配偶者・その他の親族は、一定の要件を満たすと「青色事業専従者」として控除が受けられます。青色申告者の配偶者は86万円、配偶者でない方は専従者1人につき50万円が控除額です。

青色事業専従者に支払った給与は「青色事業専従者給与に関する届出書」を提出し、経費に算入できます。

一方で白色申告をする白色申告者と生計を一にする配偶者・その他の親族も一定の要件を満たした場合は、事業専従者控除の対象となります。

「生計を一にする」の証明方法とは

上記のように税金関連で「生計を一にする」という表現は数多く出てきます。税務調査が入った場合など客観的に証明する方法はあるのでしょうか?

例えば税務調査であれば「生計を一にする」を判断するのは税務署ですので、税務署の判断に委ねる事になります。

日本年金機構で遺族年金などを受給する際には、事実婚などのカップルが「生計を一にする」関係である事を証明する「申立書」を提出する必要があります。

申立書には、対象者と住まいを同じにしていたか否か・別居している場合は別居理由・経済的援助の状況(回数や内容)・音信と訪問の状況を記入します。

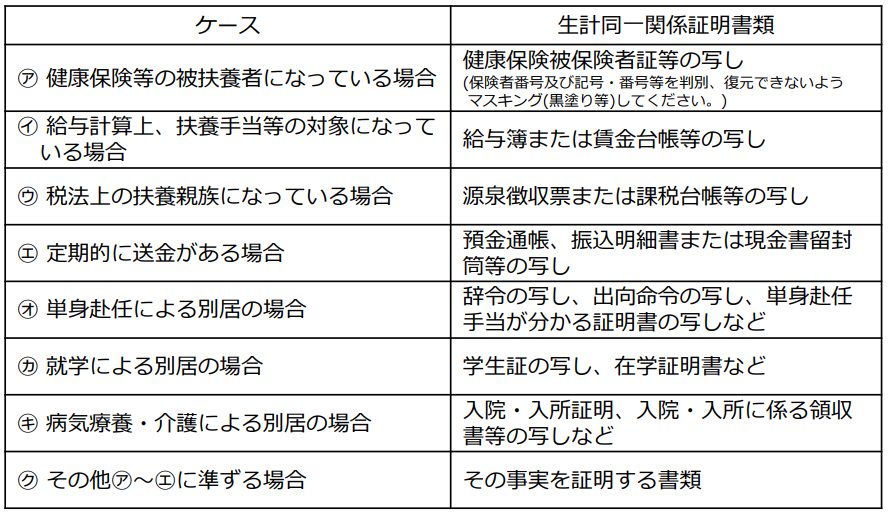

なお申立書は⽣計同⼀関係の認定が必要な⽅が配偶者または子どもの場合、以下の㋐〜㋗のいずれかの書類が「⽣計同⼀関係証明書類」です。

上記の書類で必ず「生計を一にする」事を証明できるとは限りませんが、税務調査などの場面で参考にしてみましょう。

まとめ

「生計を一にする」とは同じ財源で生活する家族・親族を指します。民法で親族とは「6親等内の血族・配偶者・3親等内の姻族」を指し、各種控除でも同じ意味のものが多いため知識としておさえておきましょう。

▼参照サイト

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!