スタート迫る!インボイス制度の仕組みと登録方法について解説

令和5年10月1日から消費税の「インボイス制度」がいよいよスタートします。令和6年1月から適用される改正電子帳簿保存法とあわせて、会計の実務が大きく変わることになります。今回は「インボイス制度」がどのような仕組みなのか?その登録方法や登録の是非などについて解説していきます。

インボイス制度とは何か?

目前に迫った「インボイス制度」の開始

令和5年10月1日より「インボイス制度」がスタートします。準備段階から施行後の経過措置までのスケジュールは以下の通りです。

1.適格請求書発行事業者の登録手続

インボイス制度の適用を受ける法人及び個人事業者は令和5年9月30日までに「適格請求書発行事業者」の登録を済ませなければなりません。従来は令和5年3月31日までが登録期限でしたが、未登録の事業者が多かったため登録期限が延長されています。

2.令和5年10月1日制度開始

3.令和8年9月30日 経過措置(80%)終了、2割特例終了

適格請求書を入手できなかった場合の経過措置として、仕入税額控除の80%を認める期間です。経過措置の対象となるのは、免税事業者又は課税事業者で適格請求書発行事業者の登録をしていない事業者からの課税仕入です。また、令和8年9月30日が属する課税期間については、売上にかかる消費税額だけを納めればよい2割特例が適用されます。

4.令和11年9月30日 経過措置(50%)終了

最終的には、令和11年10月からインボイス制度が完全な形で適用される予定です。

「インボイス制度」が会社に及ぼす影響とは?

消費税の本則課税事業者が納付する消費税及び地方消費税(以下、消費税等)の額は、次の通り計算されます。

納付する消費税額は、売上等の請求で預かった消費税等から、資材等を購入した際に自分が支払った消費税等を控除した差額として求められます。

このうち、預かった消費税等から引き算する支払った消費税等のことを「仕入税額控除」と呼びます。「インボイス制度」でポイントとなるのが、この「仕入税額控除」の部分です。

「仕入税額控除」を受けるためには、当該仕入にかかる「適格請求書」を入手しなければなりません。「適格請求書」が手許にある状態で、初めて適正な仕入税額控除が受けられます。「適格請求書」がない場合、当該仕入については「仕入税額控除」を受けることができません。(特例として6年間の経過措置が設けられています)

本来、預かった消費税等から引き算できるはずの「支払った消費税等」が控除できませんから、結果として納付する消費税等が増加することになります。つまり、損をするわけです。

仮に「適格請求書」を入手できなかった仕入にかかる消費税等が1,000万円だとしたら、納付税額がそのまま1,000万円増加することになりますのでこれは大問題です。

制度開始から6年間は仕入税額控除が一部認められる経過措置がありますが、将来的には消費税の仕入税額控除を全く受けられなくなります。適格請求書を発行できない仕入先との取引を継続していけば、それだけ会社が損をすることになります。結果として、適格請求書を発行できる取引先にシフトしていかざるを得ません。

「インボイス制度」への登録方法

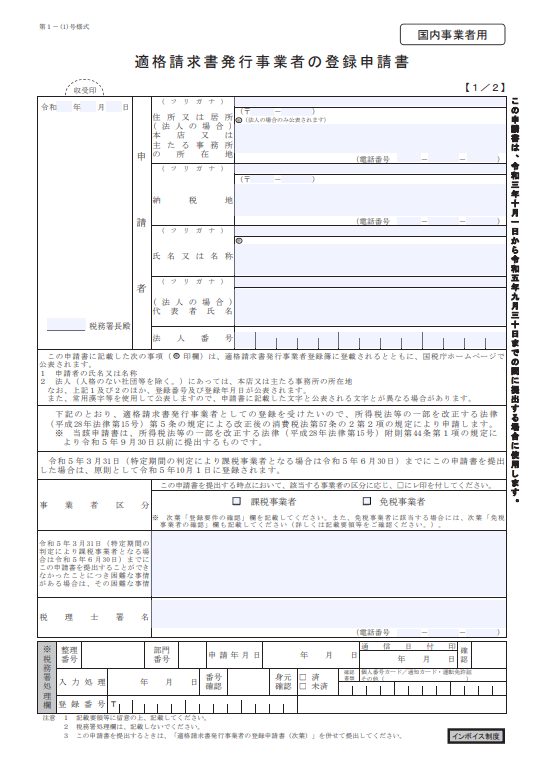

「適格請求書発行事業者の登録申請書」の作成・提出

インボイス制度に登録するためにはまず、適格請求書発行事業者としての登録をする必要があります。登録するためには、所轄の税務署に「適格請求書発行事業者の登録申請書」を提出しなければなりません。申請書を作成する際の3つのポイントについて解説していきます。

出典:適格請求書発行事業者の登録申請手続(国内事業者用),国税庁

1.「事業者区分」

登録申請をする時点における消費税の事業者区分を選択します。今現在、課税事業者の方は「課税事業者」を、免税事業者の方は「免税事業者」を選択します。

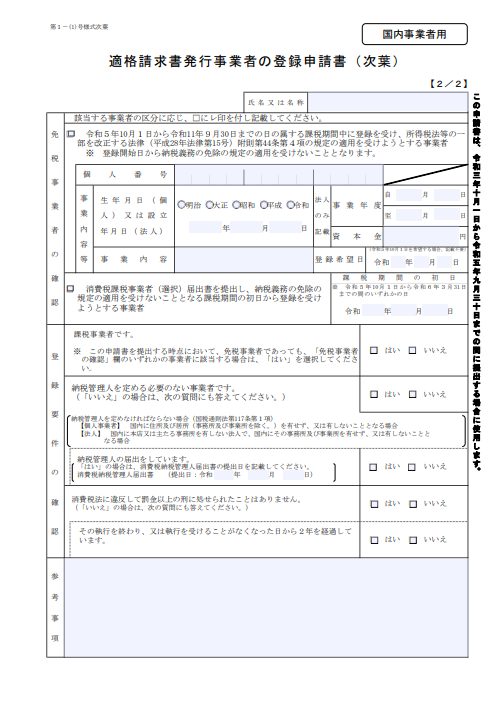

出典:適格請求書発行事業者の登録申請手続(国内事業者用),国税庁

2.「免税事業者の確認」

申請書を提出する令和5年の時点で免税事業者の方は上段にチェックを入れ必要事項を記載します。ただし、令和5年は免税事業者でも令和6年から課税事業者になる方は下段チェックを入れ課税事業者となる初日を記載します。

3.「登録要件の確認」

一般的には一段目、二段目、四段目のそれぞれの「はい」にチェックを付けます。納税管理人を定める必要がある場合には三段目、消費税法の違反があり罰金以上の刑に処された場合には五段目をそれぞれ記載します。

適格請求書発行事業者の登録は、国税庁の「e-Tax」からも行うことができます。

e-Taxの利用者識別番号をお持ちの方は、国税庁のHP内で手続きを済ませることが可能です。なお、適格請求書発行事業者番号の通知が届くまで、おおむね約1カ月程度かかります。

得意先に発行する「適格請求書」の準備

適格請求書には定型フォームがありません。記載が求められる事項さえ記載されていれば適格請求書として認められます。また、書類の名称についても「請求書」である必要はなく、納品書や領収書といった名称であっても適格請求書となります。

適格請求書の記載事項は次の通りです。

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 課税資産の譲渡等を行った年月日

- 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

- 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名又は名称

会社はこの6つの記載事項を付した請求書を、得意先に対して発行しなければなりません。

インボイス制度に登録した方がよいのか?

判断が必要なのは消費税の「免税事業者」

消費税の課税事業者であれば、そもそも正規の計算方法で消費税を納税していますので、登録してもしなくても税額には何の影響もありません。それであれば得意先に仕入税額控除を正しく受けてもらうためにインボイス制度に登録しておいた方が、かえってメリットとなります。

判断に迷うのが、現在消費税の免税事業者の方です。インボイス制度に登録することは、消費税の課税事業者になることを意味します。免税事業者であれば納付する必要のなかった消費税を、敢えて課税事業者となって支払うことになるのです。業種にもよりますが、仮に500万円の課税売上高がある事業者であれば最大で約50万円の消費税等の納税義務が発生します。ここで「インボイス制度」に登録した方がよいのかという判断が必要になってくるのです。インボイス制度の登録をしなければ、得意先が仕入税額控除を受けることができませんので、結果としてインボイス制度に登録している事業者との取引にシフトしていくことになるでしょう。

登録する際には慎重な判断が必要

インボイス制度に登録するということは、消費税等を納付する義務が生じることを意味します。なかには「売上が少ないから」「消費税を納付したくないから」といった、安易な理由で登録を先延ばしする方がいるかもしれません。しかし、インボイス制度は将来的な事業継続に支障をきたす可能性がある制度であるため、慎重な判断が必要であることを理解しましょう。

登録する際の判断基準としては、次の2点が挙げられます。

- 売上先に消費税の本則課税事業者がいるか

- 仮に当該得意先との取引が終了しても事業を継続していけるか

1.は、自分がインボイス制度の登録をしないことで、デメリットが生じる本則課税の売上先があるかどうかということです。また、2.はインボイス制度に登録しなかった結果、当該得意先との取引が終了してもなお、事業を継続していけるかということです。例えばメインの売上先が消費税の本則課税事業者であれば、適格請求書の発行を求めてきます。そこで適格請求書を発行できないとなれば、取引が終了するのは当然の流れでしょう。

逆に、1.売上先に消費税の本則課税事業者がいないことが明らかな場合や2.取引が終了しても事業を継続できる場合に限り、インボイス制度の登録をしなくても問題はないと考えられます。そもそも免税事業者というのは、課税売上高が1,000万円以下と事業規模が小さいわけであり、そこへ新たに数十万円の消費税を負担するのは正直厳しいところです。最悪、事業の継続すら難しくなるかもしれません。消費税の課税事業者になることを避けたいと考えている事業者の方は、事業規模が縮小するのを覚悟で敢えてインボイス制度に登録しないというのも一つの選択肢かもしれません。

まとめ

経営者にとって、インボイス制度は決して他人事ではありません。誤った解釈をした結果、大切な得意先を失うことにもなりかねません。将来にわたって事業の継続を真剣に考えているのであれば、いまこそインボイス制度の理解を積極的に深めていくべきです。

Webライター/ライター

フリーランスとして様々な記事を執筆する傍ら、経理代行業なども行う。自身のリアルな経験を活かし、税務ライターとして活動の場を広げ、実務で役立つ生きた税法の解説に努めている。取材を通じて経営者や個人事業主と関わることも多く、経理や税務ほか、SNSを使った情報発信の悩みにも応えている。

新着記事

人気記事ランキング

-

【最新動向】ガソリン税「暫定税率」12月廃止の可能性は?与野党合意に向けた最新協議と価格変動・代替財源の論点解説

-

相続放棄したら、未払いの公共料金や介護施設利用料はどうなる?相続放棄の注意点を解説

-

相続税対策としての生命保険の「非課税枠」とは その使い方と注意点を解説

-

防衛特別法人税とは?2026年4月から法人税に“1%の上乗せ”スタート

-

外国人による日本不動産購入の最新ルールと今後の規制を解説

-

75歳以上の医療費が2割負担に!対象者と家計への影響をわかりやすく解説

-

亡くなった人の口座は“凍結”される そのタイミングと解除する方法、注意点を解説

-

すき家、11年ぶりの値下げ概要と背景を解説!戦略の狙いと今後の展望とは

-

税金・公共料金をスマホで簡単支払い!キャッシュレス納付の方法とお得な使い方

-

贈与の「暦年課税」と「相続時精算課税」はどちらが得なのか それぞれのメリット・デメリットを解説