大相撲の優勝賞金はいくら?税金面の扱いは懸賞金と違う?

大相撲の力士として活躍したての頃は、優勝賞金がいくらもらえるのか、よくわからないこともあるのではないでしょうか。また、賞金の税金面の扱いは複雑であるため、なおさら疑問を抱きやすいでしょう。

本記事では、優勝賞金やその他の報酬額、税金面での扱いなどについて解説します。最後までご覧いただくことで、力士として得られる収入額のイメージが明確になったり、確定申告への不安が解消されたりするでしょう。

大相撲の優勝賞金は番付によって異なる

大相撲の優勝賞金額は、力士の番付によって異なります。具体的には、以下の表のとおりです。

| 番付 | 優勝賞金額 |

|---|---|

| 幕内 | 1,000万円 |

| 十両 | 200万円 |

| 幕下 | 50万円 |

| 三段目 | 30万円 |

| 序二段 | 20万円 |

| 序の口 | 10万円 |

上記の表を見ると、最高額である幕内の1,000万円と最低額である序の口の10万円で、100倍もの差があることがわかります。

優勝賞金以外に副賞も貰える

大相撲の優勝者は、賞金のほかにもさまざまな副賞を受け取れます。副賞は、大相撲の協賛企業や団体から提供されるものです。

以下の見出しでは、それぞれの副賞について解説します。

正賞

正賞とは、賞金とともに贈られる賞状やトロフィー、盾などを指します。例として、以下のものが挙げられます。

- 優勝旗:前回の番付の優勝力士本人から渡される旗

- 内閣総理大臣杯:内閣官房副長官クラスの政治家から手渡される大きな賜杯

- 優勝額:毎日新聞社から贈られる小型の額・賞状・金一封

友好杯

友好杯とは、国際交流を目的として、外国の大使館や企業から贈られるカップやトロフィーのことです。例えば、以下のようなものが貰えます。

- チェコ共和国友好杯:クリスタルグラス製のカップ、プルツナーウェルビール1年分

- アラブ首長国連邦友好杯:アラビア伝統のコーヒーポット、ガソリン1年分

- フランス共和国友好杯:友好杯、ピエール・エルメ・パリ特製マカロン詰め合わせ

- メキシコ合衆国友好楯:友好盾、コロナビール1年分

- ハンガリー共和国友好杯:ティーセット

- モンゴル国総理大臣賞:トロフィー

地方自治体、団体

各地の自治体や団体からも、賞品や地元特産品などが贈られます。具体的には、以下の賞品などがあります。

- 福島県知事賞:赤べこトロフィー、金一封、天のつぶ(お米)1t、福島牛、野菜と果実の詰め合わせ

- 福井県知事賞:トロフィー、金一封、福井梅1t

- 静岡県農林水産業振興会会長賞:トロフィー、金一封、静岡茶体重分

- 奈良県知事賞:トロフィー、金一封、ちゃんこ大和づくし300人前の具材

- 愛媛県青果連賞:トロフィー、金一封、ポンジュース1500本

- 宮崎県知事賞:トロフィー、金一封、宮崎牛特選肉1頭分、旬の野菜、果実1t分

優勝しなくても「三賞」が貰える可能性がある

大相撲では優勝できなくても、優れた成績や活躍を示した力士に対して「三賞」が贈られることがあります。三賞には、以下の3種があります。

- 殊勲賞:特別な功績を残した力士に贈られる賞

- 敢闘賞:もっとも勇敢に戦った力士に贈られる賞

- 技能賞:高い技能を示した力士に贈られる賞

賞金額は、上記いずれも200万円です。三賞は、3種すべての同時受賞や、正賞と同時受賞もできます。例えば、幕内の優勝力士が三賞をすべて受賞した場合、賞金の合計額は1,600万円です。

大相撲の優勝賞金にかかる税金は懸賞金と扱いが異なる

大相撲の優勝賞金と懸賞金は、それぞれ異なる仕組みや性質を持つ収入であるため、税金の取り扱いが異なります。したがって、力士はこれらの収入に対し、適切な税金の納付が求められます。

優勝賞金は一時所得

まず優勝賞金についてですが、こちらは一時所得とみなされます。なぜなら、特定の場所での優勝によって一度のみ受け取れる収入であるためです。

一時所得にかかる税金の算出方法は、以下のとおりです。一時所得には50万円の特別控除があるため、優勝賞金が50万円以下であれば税金はかかりません。

- 一時所得の金額=総収入金額-収入を得るために支出した金額-特別控除額(最高50万円)

- 一時所得の税額={(一時所得の金額×1/2)+給与所得などの他の所得}×税率(※)

一時所得と混同しやすいものとして雑所得がありますので間違わないようにしましょう。

一時所得は上記の50万円の控除や所得金額を半減できるといった、雑所得にはない優遇措置が設けられています。

河鍋公認会計士・税理士事務所代表 河鍋 優寛(税理士・公認会計士)

懸賞金は事業所得

続いて懸賞金についてですが、これは大相撲の取組で勝利した場合に毎回受け取れる収入です。懸賞金は力士の活動による継続的な収入とみなされるため、事業所得として課税されます。

事業所得にかかる税金の算出方法は、以下のとおりです。

- 事業所得の金額=総収入金額-必要経費

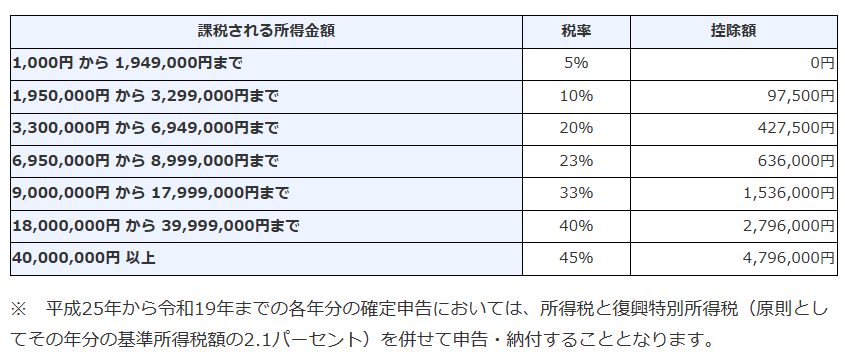

- 事業所得の税額:事業所得の金額によって、以下の表の税率と控除額を適用して算出

出典:所得税の税率(国税庁)

所得税は所得金額が多くなるほど税率が高くなる仕組み(累進課税制度)が採られています。懸賞金は事業所得となるため必要経費を差し引いて計算します。

河鍋公認会計士・税理士事務所代表 河鍋 優寛(税理士・公認会計士)

大相撲の懸賞金はいくら貰える?

続いて、懸賞金について解説します。

大相撲の懸賞金は、1本6万2,000円です。ただし、そこから協会の事務経費5,300円、および税金支払いの積立金2万6,700円が引かれるため、手取りは3万円となります。

貰える懸賞金の本数は、スポンサーや協賛してくれる個人の数によって異なります。上限は1度に50本ですが、人気力士の場合、1場所で400本程度手にすることもあります。仮に400本受け取った場合、懸賞金の総額は2,480万円(手取りは1,200万円)です。

懸賞金はあくまで取組で勝利した力士に贈られるため、負けたら貰えません。また多くの本数を受け取るには、取組で勝てるような強さだけではなく、高い人気や存在感も重要です。

力士の確定申告はどのようにして行う?

最後に、力士の確定申告について解説します。

力士の収入は、個人事業主として得るものと、給与所得として得るものに分けられます。給与所得については、力士も「場所手当」を月給として受け取るため、このように扱います。

給与所得にかかる税金は源泉徴収されるため、自身で確定申告する必要はありません。一方で個人事業主として得た収入(賞金、懸賞金)については、毎年2月16日から3月15日までの間に確定申告する義務があります。

個人事業主としての収入からは、経費を差し引くことが可能です。例えば、部屋の食費や着物代、移動費などが経費に該当します。ただし事業に関わる領収書やレシートがないと、正しい経費計上ができずに税金が後から追徴される可能性があるため、なくさないように必ず保管しましょう。

確定申告の詳細については、「【はじめての方向け】個人事業主の確定申告」で解説しているため、あわせてご覧ください。

前述した一時所得や事業所得の他に、日本相撲協会から支給されるものはほとんどが給与所得であるため、力士にはサラリーマンのような給与体系もあります。

給与所得は給与所得控除がありますので、一時所得や事業所得とは異なった計算方法となります。

河鍋公認会計士・税理士事務所代表 河鍋 優寛(税理士・公認会計士)

まとめ

大相撲の優勝賞金額は、番付によって異なります。また副賞や三賞、懸賞金など、さまざまな種類の収入を得られます。

ただし、その分確定申告作業が複雑になりやすいため、ミスが起きないよう気をつけましょう。

記事監修者 河鍋税理士からのワンポイントアドバイス

力士には一時所得や事業所得、給与所得といった様々な種類の所得が生じ、それぞれ異なった計算をしますので、大変複雑な確定申告となります。

スポンサーからの懸賞金は事業所得、優勝賞金や講演会などの法人から受ける祝儀等は一時所得、日本相撲協会から支給される給与所得、個人から受ける祝儀等は贈与となり贈与税の課税となります。

上記に加えて、現役引退時に日本相撲協会から支給される養老金及び勤続加算金、横綱および大関に支給される特別功労金は退職所得となりますが、引退興行の収益金は事業所得となるなど課税の範囲は幅広いです。

どの収入がどの所得になるのか、事業所得で認められる必要経費にはどのようなものが認められるのか、確定申告が複雑なため申告を任せたい場合は税理士にお問い合わせされてみることをお勧めいたします。

フリーランスライター。学習塾勤務時代のブログ運営を通じてライティングやSEOについて学び、これらのスキルを活かして2021年に独立。専門ジャンルは金融・不動産。保有資格は宅地建物取引士、2級ファイナンシャル・プランニング技能士。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!

-

日本の相続税は世界一高い!? 最新のランキングとそれぞれの「事情」を解説