レシートと領収書の違いやインボイス制度に与える影響について解説

取引先や商店などから商品などを購入し、お金を支払う際に受け取るのがレシートや領収書です。レシートと領収書は似ていますが、実は違うものです。また、事業者にとっては、インボイス制度の導入後に影響を受ける可能性もあります。

ここでは、レシートと領収書の違いやインボイス制度に与える影響について解説します。

レシートと領収書の違いとは

はじめに、レシートと領収書の違いについて見ていきましょう。

レシートも領収書も商品を購入した際などに、購入先から受け取ります。どちらも代金を支払った証拠となるため、同じ意味合いを持つものですが、実は大きな違いがあります。

レシートと領収書の大きな違いは、宛名の有無です。レシートには宛名がなく、領収書には宛名が記載されています。レシートと領収書それぞれの主な記載内容は、以下のとおりです。

【レシートの記載内容】

- レシートの発行者・店の名前

- 取引年月日

- 取引(商品名など)の内容

- 金額

【領収書の記載内容】

- 領収書の宛名

- 領収書の発行者

- 取引年月日

- 取引(商品名など)の内容

- 金額

レシートと領収書が税法に与える影響とは

レシートと領収書の大きな違いは、宛名があるかどうかです。宛名があるかどうかは、あまり大きな違いにならないように思われますが、主に税法において影響を与えます。

ここでは、レシートと領収書が税法に与える影響について見ていきましょう。

レシートと領収書が経費計上に与える影響

法人、個人事業主を問わず、レシートや領収書について気になるのが、その支出が経費になるのかどうかということです。結論からいうと、レシートであっても領収書であっても、経費計上できます。

経費計上をするには、次の記載がある証拠書類が必要です。

- 購入年月日

- 購入した場所(店名など)

- 購入したもの・サービスの内容などの取引内容(軽減税率の対象である場合は、その旨)

- 購入金額(税率毎の金額)

上記の記載内容は、レシートにも領収書にも記載されています。そのため、レシートか領収書のどちらかがあれば、経費計上ができます。

レシートと領収書の保存期間は、法人と個人事業主で異なります。法人は原則7年(欠損金額が生じた年度などは10年間)です。個人事業主は青色申告で原則7年、白色申告で5年です。

レシートと領収書が消費税に与える影響(インボイス制度導入前)

レシートであっても領収書であっても、経費計上はできます。しかし、消費税法上はレシートと領収書で与える影響が大きく違います。なぜなら、仕入税額控除を受けるために、証拠書類に記載しなければならない事項が決まっているからです。

仕入税額控除とは仕入れなどにかかる消費税のことで、消費税の納付額を計算する際に、売上にかかる消費税から差し引くことができるものです。

インボイス制度導入前と導入後では、証拠書類への記載内容が異なるため、ここではインボイス制度導入前の内容について見ていきます。インボイス制度導入前では、仕入税額控除を受けるには次の記載事項が必要です。

- 宛名

- 書類の発行者・作成者

- 取引年月日

- 取引(商品名など)の内容(軽減税率の対象である場合はその旨)

- 取引金額(税率毎の金額)

領収書には宛名があるため、仕入税額控除を受けるための証拠書類になりますが、レシートには宛名がないので証拠書類になりません。

ただし、レシートでも、仕入税額控除を受けることができるケースがあります。それは、不特定多数に対して商品などを販売している場合です。

例えば、小売りをしているお店で、すべての人に宛名を聞いて領収書を出すのは、手間や費用がかかります。そのため、小売業や飲食店業、タクシー業など、不特定多数を相手に商売をしている業種については、宛名がなくても仕入税額控除を受けることができるため、レシートでも問題はありません。

インボイス制度導入後のレシートと領収書の取り扱い

2023年(令和5年)10月1日からインボイス制度が導入されます。インボイス制度では、領収書などへの記載事項が大きく変わるため、レシートや領収書が消費税に与える影響が今までと大きく異なります。

ここでは、インボイス制度導入後のレシートと領収書の取り扱いについて見ていきます。

インボイス制度導入後は適格請求書が必要

インボイス制度とは、仕入税額控除を受けるために、買い手から交付される適格請求書(インボイス)が必要になる制度です。適格請求書(インボイス)は、そもそも売り手が買い手に対して、消費税の率や金額を正確に伝えるためのものです。

適格請求書(インボイス)導入の背景には、消費税に軽減税率など複数の税率が導入されていることがあります。正確な消費税の把握や納付額の計算のため、適格請求書(インボイス)が必要になってきました。

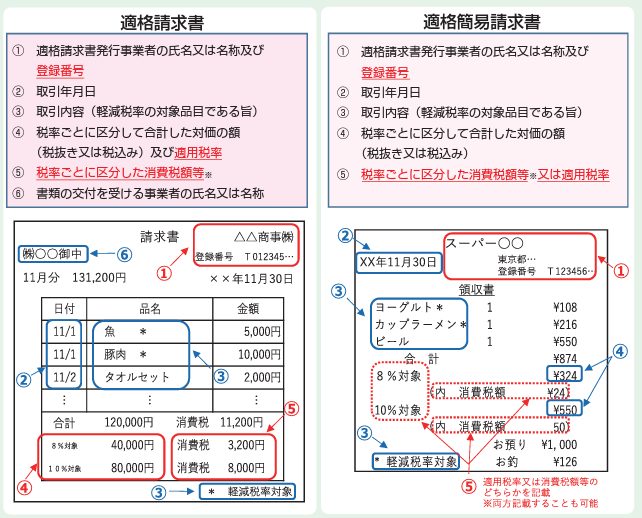

適格請求書では、次の事項を記載する必要があります。

適格請求書を発行するためには、税務署に届け出をして、適格請求書発行事業者に登録する必要があります。また、適格請求書発行事業者に登録すると、消費税の課税事業者になります。そのため、消費税の免税事業者が適格請求書を発行するために適格請求書発行事業者の登録を行うと、消費税の負担が発生することになります。

上述した記載内容があれば、適格請求書とみなされます。領収書でもレシートでも、記載事項を満たせば、適格請求書となります。インボイス導入後に、領収書やレシートを受け取った場合は、記載内容に注意しましょう。

YouTubeで「インボイス制度」について解説中!

【ビスカス公式YouTubeチャンネル】手書きも可?インボイス制度で、請求書はどこが変わるの?

一部業種では適格簡易請求書でもよい

適格請求書は、今までの領収書やレシートに比べて記載内容が多く、制度の導入時には多くの手間やコストがかかります。特に、これまで領収書の発行をしていなかった業種にとって、負担はなおさら大きくなります。

そこで、一部の業種においては適格請求書ではなく、記載内容を一部省略した簡易的なものでもよいとされています。これを適格簡易請求書といいます。

適格簡易請求書には、次の事項を記載しなければなりません。

- 適格請求書発行事業者の氏名(お店の名前や会社名など)

- 適格請求書発行事業者の登録番号

- 取引年月日

- 取引(商品名など)の内容(軽減税率の対象である場合は、その旨)

- 合計金額

- 税率ごとの取引金額

- 税率ごとの消費税額または適用税率(併記可)

適格簡易請求書は適格請求書と違い、宛名を記載する必要はありません。また、税率ごとの消費税額か適用税率のどちらかを記載しておけばよいです。

小売業や飲食店業、タクシー業など、不特定多数を相手に商売をしている業種については、適格簡易請求書の発行が可能です。この場合、レシートでも有効になることが多いでしょう。

【適格請求書と適格簡易請求書の違い】

引用:適格請求書等保存方式の概要―インボイス制度の理解のために― ❘ 国税庁

適格請求書や適格簡易請求書は、必要な事項さえ記載があればレシートや領収書でもよいです。

なお、適格請求書や適格簡易請求書がないと仕入税額控除ができなくなるため、レシートや領収書などの適格請求書を紛失したりもらい忘れたりしたら、再発行などが必要です。必ず取引先などに、再発行を求めるようにしましょう。

また、そもそも適格請求書の交付義務がない業種もあります。3万円未満の公共交通機関の利用料や一般的な自動販売機での販売、郵便切手代などは、業務の性格上、適格請求書の発行は難しいため、適格請求書の交付は不要です。

さらに、一定規模の事業者については、1万円未満の少額取引についての特例があります。

【1万円未満の少額取引についての特例】

- 対象者:基準期間の課税売上高が1億円以下、または特定期間の課税売上高が5,000万円以下の事業者

- 期間:令和5年10月1日から令和11年9月30日

- 内容:1万円未満の取引について、一定の帳簿のみの保存で仕入税額控除が可能(適格請求書不要)

一般的な個人事業主や中小法人は、対象になることが多いです。一定の帳簿のみの保存で仕入税額控除が可能なため、レシートや領収書がなくても、出金伝票の作成などで代替えすることも可能です。

まとめ

レシートと領収書は、宛先があるかないかに大きな違いがあります。レシートは宛名がありませんが、領収書には宛名の記載があります。宛名がなくても、経費計上については問題ありません。

しかし、消費税については、一部業種を除いて、宛名の記載が仕入税額控除の要件のひとつになっているので注意しましょう。

また、インボイス制度の導入後は、適格請求書(インボイス)の保存が仕入税額控除の要件となります。レシートや領収書などの適格請求書を紛失したりもらい忘れたりしたら、必ず取引先などに再発行を求めるようにしましょう。

▼参照サイト

帳簿書類等の保存期間【国税庁】

記帳や帳簿等保存・青色申告【国税庁】

仕入税額控除のために保存する帳簿及び請求書等の記載事項【国税庁】

帳簿の記載事項と保存【国税庁】

消費税 インボイス制度に関する改正について【国税庁】

会計事務所に約14年、会計ソフトメーカーに約4年勤務。個人事業主から法人まで多くのお客さまに接することで得た知見をもとに、記事を読んでくださる方が抱えておられるお困りごとや知っておくべき知識について、なるべく平易な表現でお伝えします。

新着記事

人気記事ランキング

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

トランプ政権の再来と石破茂政権誕生による国際情勢の変動は?今後の動きを大胆予測!

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

相続で問題となる「名義預金」とは その「怖さ」と対処法を解説

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!