相続した不動産の売却から納税までの流れは?税金対策や注意点などを解説

相続した不動産の売却をしようと思っても、具体的にどうすればいいか分かりにくいですよね。複雑な手順に加えて、馴染みのない税金のことも考えなくてはいけません。よく分からずに売却を進めると、安い価格で売ってしまったり、税金を余計に払うことになったりするかもしれません。

本記事では、相続不動産の売却から納税までの流れや税金対策、売却時のポイントなどを詳しく解説します。

相続した不動産の売却から納税までの手順

相続した不動産を売却してから、納税するまでの手順は、以下のとおりです。

相続開始から不動産売却・確定申告までの流れ

- ①被相続人の死亡(相続人が死亡を知った日)

- ②相続人・遺言書の有無を確認

- ③遺産を確認

- ④相続放棄・限定承認の決定(①から3カ月以内が期限)

- ⑤準確定申告申告(①から4カ月以内が期限)

- ⑥遺産分割協議書の作成

- ⑦不動産・銀行口座の名義変更

- ⑧相続税の申告・納税(①から10カ月以内が期限)

- ⑨不動産の売却(①から3年が特例の適用期限)

- ⑩確定申告(⑨の翌年の確定申告で申告)

一見、手順が多くて複雑そうにみえますが、1つ1つ行っていけばスムーズなので安心してください。

相続人・遺言書の有無を確認

被相続人が死亡し、相続が開始したら、まずは法定相続人が誰になるのかを確認しましょう。

⇒民法で定められた被相続人の財産を相続する権利を持っている人

その後に、遺言書の有無を確認しましょう。

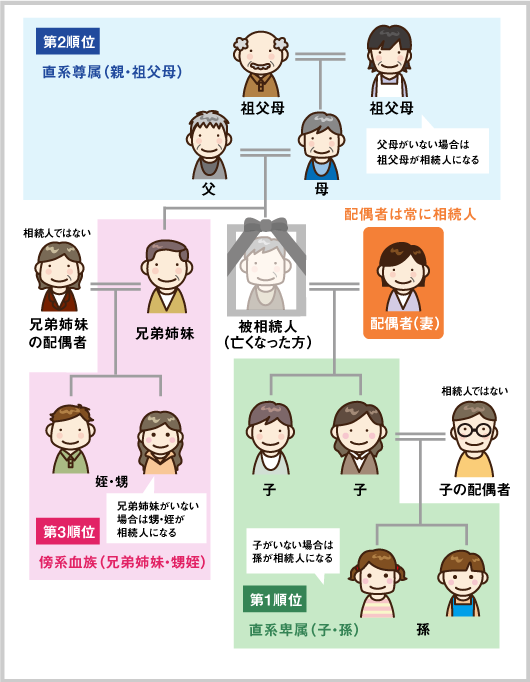

法定相続人は被相続人との関係によって決まり、関係性ごとに優先順位が異なります。まず配偶者は必ず相続人となります。そして、その直系卑属(子どもや孫 など)が第1順位、直系尊属(父母や祖父祖母 など)が第2順位、兄弟姉妹が第3順位です。

配偶者と共に相続人になることができる人は第1順位、第2順位、第3順位と優先順位がついており、上位順位の相続人がひとりでも存在している場合は、下位順位の人は相続人になる事はできません。

また、被相続人に配偶者がいなければ第1順位から順に上位の人が相続する仕組みとなっています。

相続人の確認後、もし、遺言書があれば、家庭裁判所で検認をし、原則はその内容に沿って相続を進めます。

遺言書がないケースや、遺言書に記載されていない財産が発覚した場合は、財産の分け方を決める遺産分割協議をする必要があります。

遺産を確認

相続人が誰になるか決まったら、相続する財産を確認しましょう。預貯金や不動産や有価証券のような財産だけでなく、借金やローンなどの債務も対象です。

被相続人の財産の内容がわかるよう一覧にまとめた、財産目録を作成しておくと、遺産分割協議や相続税の申告書作成をスムーズにすすめることが出来ます。

財産目録には、決まった書式はなく、財産・債務を細かく明確に記載していくことが大切です。様々な雛型をwebサイトからダウンロード出来るので、それぞれの世帯事情にあったものを使っていきましょう。

相続放棄・限定承認の決定:被相続人の死亡を知った日から3カ月以内

被相続人の死亡を知ってから3カ月以内であれば、相続の権利を拒否する相続放棄が可能です。相続放棄・限定承認(プラスの財産を限度としてマイナスの財産も引き継ぐ)を行う場合、被相続人の住所を管轄する家庭裁判所に申述書を提出する必要があります。

相続放棄や限定承認を選択するかどうかは、相続する財産と債務のバランスをみた時に債務が上回っていないかどうかが、大きなポイントになります。

ただ、相続財産に不動産や未公開株式などの評価が分かりづらい財産がある場合は、正しい判断が難しくなります。そういった場合は、一度、価値評価を正しく行うため、相続に詳しい専門家に相談してみることをおすすめします。

準確定申告:被相続人の死亡を知った日から4カ月以内

被相続人が確定申告が必要だった場合、相続人が代わって確定申告を行なう必要があります。それを準確定申告といい、被相続人の死亡を知った日から4カ月以内に申告を行う必要があります。

具体的には、被相続人が以下にあてはまれば準確定申告が必要になります。

- 事業所得や不動産所得がある場合

- 2000万以上の給与所得がある場合

- 複数の会社からの収入がある場合

- 公的年金による収入が400万以上ある場合

- 給与、退職金以外で20万円以上の収入がある場合など

対応が必要な場合は、期限までに準確定申告書を作成し、被相続人の死亡当時の納税地の税務署に提出します。

遺産分割協議書の作成

遺言書の内容どおりに遺産分割する場合を除き、相続人と財産を把握した後に、財産をどのように分けるか決めましょう。

遺産分割協議は必ずしも直接集まって行う必要はありません。電話やZoomなどを活用して、効率よく行いましょう。ただし、協議の内容には、法定相続人全員から合意を得る必要があるので、それができるように配慮してください。

遺産分割協議で合意した内容を遺産分割協議書としてまとめます。特に書式は決まっていませんが、相続人の全員が署名して、実印の押印が必須となります。また、印鑑証明書も添付し、相続人全員が同じ物を1通ずつ所持する形となります。

財産の分け方には、以下の4種類があります。

- 現物分割:不動産や預貯金、車や宝石などの資産を現物のまま相続

- 代償分割:特定の相続人が一括で相続し、その後他の相続人に金銭で分ける

- 換価分割:不動産や車など現物で分割しにくい遺産を売却し、その代金を相続人で分割する

- 共有分割:遺産を共有名義したり、権利を等分して相続する

おすすめは換価分割です。現物で分割できない遺産があっても不公平感なく分けられるうえ、代表者1人だけの手続きで不動産の売却までできるので負担が少なくなります。詳しくは「売却を前提に考えるなら換価分割」で説明しているので参考にしてください。

不動産・銀行口座の名義変更

財産の分け方が決まったら、不動産の名義を相続人に変更しましょう。名義変更を行わないと、売却できなかったり、他の相続人が勝手に登記をしてトラブルになったりなどのリスクがあります。

相続時の不動産の名義変更の流れは、以下のとおりです。書類集めや作成に手間取ると、1〜2カ月以上かかる場合があるので、できるだけ早めに対応するのをおすすめします。

- 相続不動産の登記事項証明書(登記簿謄本)を確認する

- 必要書類を集める

- 登記申請書を作成する

- 管轄の法務局に各種書類を提出する

- 登記識別情報通知書を受け取る

登記申請書は法務局の窓口か、法務局の公式サイトからダウンロードできます。法務局の公式サイトに記載があるので、参考にしながら書類を作成しましょう。

その他、名義変更時に必要な書類は複数あり、「不動産の名義変更時に必要な書類」で説明しているのでぜひ参考にしてください。

各種書類の提出先は、相続不動産がある地域の法務局となります。こちらも法務局の公式サイトから確認可能です。

書類に不備がなければ、提出から1〜2週間後に登記識別情報通知書が発行され、名義変更が完了します。この書類は不動産の売却時に使うものなので、紛失しないように注意してください。

相続税を申告・納税:被相続人の死亡を知った日から10カ月以内

被相続人の死亡を知った日から10カ月以内に、相続税の申告・納税を行う必要があります。

相続税の計算対象となる相続財産の合計額は、預貯金や不動産などのプラスの財産から借金やローンなどのマイナスの財産と基礎控除額を引いた金額です。プラスの財産からマイナスの財産から引いた金額が、基礎控除額以下であれば申告は不要となります。

ただし、配偶者控除や特例を使わないと基礎控除内に納まらなかった場合は、申告が必要なので注意してください。

相続税における基礎控除額は、以下の計算式で求めることが可能です。

例えば、法定相続人が3人いる場合は、基礎控除額は4,800万円となります。預貯金や不動産などのプラスの財産からマイナスの財産を引いた額が4,800万円以下であれば、相続税の確定申告は不要です。

なお、不動産の評価額は、相続税評価額を求める必要があります。具体的には、建物には固定資産税評価額を、土地には相続税路線価を用いて算出します。

固定資産税評価額は、その建物がある市町村から送られてくる固定資産税課税明細書を見れば確認可能です。また、相続税路線価は、基本的に以下の計算式で求められます。

路線価と奥行価格補正率は、国税庁の公式サイトから調べることが可能です。これらを参考に不動産の評価額を求め、相続税がかかるか計算しましょう。

不動産を売却する:被相続人の死亡を知った日から3年以内

相続不動産の名義変更を終えたら、以下の流れで売却の手続きをします。

- 不動産会社へ査定依頼

- 媒介契約の締結

- 不動産の売却活動の開始

- 売買契約の締結

- 物件の引き渡しと決済

なお、不動産の売却は、相続開始の3年以内に行うようにしましょう。3年を超えてしまうと、税金対策となる特例が利用できなくなってしまうのです。

具体的には、相続税額の一部を取得費に加算できる特例が利用できなくなります。もし不動産売却によって利益が出た場合、取得費を加算できない分譲渡益が多くなるので、譲渡所得による税額が増えてしまいます。

不動産の売却による税金について詳しく知りたい方は、「不動産の売却時の税金は?計算方法や納付時期、確定申告など詳しく解説!」を参考にしてください。

譲渡所得があった場合は確定申告をする:売却した年の翌年

不動産を売却して譲渡所得があった場合は、売却した年の翌年2/16〜3/15の間に確定申告する必要があります。

配偶者控除やその他の税金の特例の適用は、確定申告時に行います。

ただし、不動産を売却して等価分割による遺産分割をした場合、相続人全員が確定申告と納税が必要となるので注意してください。各種控除や特例の適用も、それぞれ行います。

相続不動産を売却するために必要な書類

相続不動産の売却を終えるまでに必要な書類は、名義変更時と売却時で異なります。

スムーズに売却を終えるために、それぞれ確認してあらかじめ用意しておきましょう。

不動産の名義変更時に必要な書類

不動産の名義変更時に必要な書類は、法定相続、遺産分割協議での相続、遺言での相続のいずれかに該当するかによって異なります。具体的には以下のとおりです。

| 相続方法 | 必要な書類 |

|---|---|

| 法定相続 | ・被相続人の10歳前後から死亡に至るまでの継続したすべての戸籍謄本 ・被相続人の除住民票 ・相続人全員の戸籍謄本 ・相続人全員の住民票 ・固定資産税評価証明書 ・(任意)相続関係説明図 |

| 遺産分割協議での相続 | ・遺産分割協議書(相続人全員自署・実印押印・印鑑証明書添付) ・被相続人の10歳前後から死亡に至るまでの継続したすべての戸籍謄本 ・被相続人の除住民票 ・相続人全員の戸籍謄本 ・相続人全員の住民票 ・固定資産税評価証明書 ・(任意)相続関係説明図 |

| 遺言での相続 | ・遺言証書 ・遺言者の死亡事項の記載のある除籍謄本 ・遺言により相続する相続人の住民票 ・固定資産税評価証明書 ・受遺者の戸籍謄本 ・(任意)相続関係説明図 |

相続方法がどれか確認し、名義変更までに上記の書類を用意しましょう。

不動産の売却時に必要な書類

不動産の売却時に必要な書類は、戸建て・マンション・土地のどれを売却するかで異なります。具体的には以下を参考にしてください。

| 売却する不動産 | 必要な書類 |

|---|---|

| 戸建て | ・売主の本人確認書類 ・実印・印鑑証明書 ・登記識別情報通知 ・確定測量図および境界確認書 ・固定資産税納税通知書 ・最新年度の固定資産評価証明書 ・(任意)間取りのわかる図面や書類 ・(任意)建築確認済証および検査済証(あれば) ・(任意)耐震診断報告書 ・(任意)アスベスト使用調査報告書 ・(任意)住宅性能評価書 ・(任意)購入時の売買契約書や重要事項説明書 |

| マンション | ・売主の本人確認書類 ・実印・印鑑証明書 ・登記識別情報通知 ・固定資産税納税通知書 ・最新年度の固定資産評価証明書 ・(任意)マンションの管理規約や使用細則 ・(任意)マンションの維持費等がわかる書類 ・(任意)分譲時のパンフレット ・(任意)耐震診断報告書 ・(任意)アスベスト使用調査報告書 ・(任意)購入時の売買契約書や重要事項説明書 |

| 土地 | ・売主の本人確認書類 ・実印・印鑑証明書 ・登記識別情報通知 ・確定測量図および境界確認書 ・固定資産税納税通知書 ・最新年度の固定資産評価証明書 ・(任意)購入時の売買契約書や重要事項説明書 |

共有分割で相続して売却する場合は、共有者全員分の実印や本人確認書類などが必要です。なお、契約時に立ち会えない人がいる場合は、委任状も必要となるので注意してください。

相続不動産の売却時にかかる各種費用・税金

相続不動産の売却時にかかる各種費用や税金は、以下のとおりです。それぞれ簡単に説明します。

相続不動産の売却時にかかる各種費用

相続不動産の売却にあたってかかる各種費用の内容と金額の目安は、以下のとおりです。

| 費用 | 内容 | 金額の目安 |

|---|---|---|

| 仲介手数料 | 仲介契約で売却が成約した場合に不動産会社へ支払う手数料 | ・売買価格200万円以下:売却価格×5%+消費税 ・売買価格200万円~400万円:(売却価格×4%+2万円)+消費税 ・売買価格400万円超:(売却価格×3%+6万円)+消費税 |

| 相続登記費用 | 相続登記を司法書士に依頼した場合の報酬 | 200円~60万円 ※契約金額によって異なる |

| 測量費用 | 売却のために土地の測量を行う場合の費用 | 50~80万円 |

| 解体費用 | 土地の上にある建物を解体してから売却する場合にかかる費用 | ・木造:3~5万円/坪 ・鉄骨造:4~6万円/坪 ・鉄筋コンクリート造:6~8万円/坪 |

| ハウスクリーニング費用 | 不動産のクリーニングを外部に依頼した場合の費用 | 3~10万円 |

| 各種書類の発行費用 | 自治体などで発行する各種手続きに必要な書類 | 1通300円前後 |

抑えられる余地のある費用もあるので、不動産会社に相談しながらアドバイスをもらってみるのが良いでしょう。不動産会社選びに関しては、「不動産一括査定サービスの活用」の章で詳しく解説しています。

相続不動産の売却時にかかる税金

相続不動産の売却にあたってかかる税金の内容と計算方法は、以下のとおりです。

| 税金 | 内容 | 税額の計算方法 |

|---|---|---|

| 相続税 | 相続財産に対してかかる税金 | プラスの財産-マイナスの財産-各種控除に対して、一定の税率をかける |

| 印紙税 | 不動産の売却時に発行する売買契約書に課される税金 | 200円~60万円 ※契約金額によって異なる |

| 登録免許税 | 不動産の名義変更にかかる税金 | 固定資産税評価額×0.4% |

| 譲渡所得税(所得税+住民税) | 不動産の売却で得た利益に対してかかる税金 | 所有期間が5年超:20.315% 所有期間が5年以下:39.63% |

| 消費税 | 仲介手数料に対してかかる税金 | 仲介手数料×10% |

| 固定資産税 | 所有する固定資産に対してかかる税金 | 評価額(課税標準額)×税率(1.4%) ※自治体によって税率は異なる |

| 都市計画税 | 市街化区域内にある不動産の所有者に対してかかる税金 | 評価額(課税標準額)×標準税率 ※市町村によって税率は異なる(上限は0.3%) |

不動産の売却にかかる税金について詳しく知りたい方は、「不動産の売却時の税金は?計算方法や納付時期、確定申告など詳しく解説!」を参考にしてください。

相続不動産の売却時に使える税金の特例

相続不動産の売却時に使える税金の特例は、主に以下の2つです。

- 被相続人の居住用財産(空き家)を売ったときの特例:最高3,000万円の控除を受けられる

- 取得費の加算の特例:相続税額の一部を取得費に加算して譲渡所得を減らせる

特に前者の特例による控除額は最高3,000万円と、非常に高額です。相続税の基礎控除と合わせれば、少なくとも6,600万円以上の控除額となります。この特例を適用させるには、指定の書類を添付して確定申告する必要があるので、忘れずに行いましょう。

不動産売却で使える税金の特例について詳しく知りたい方は、「不動産の売却時の税金は?計算方法や納付時期、確定申告など詳しく解説!」を参考にしてください。

相続不動産を売却する時の注意点・ポイント

相続した不動産について、売却までの手順や費用を解説してきましたが、ここでは、売却時に抑えておきたい3つポイントをご紹介していきます。

- 3年以内に売却する

- 売却を前提に考えるなら換価分割

- 不動産一括査定サービスの活用

3年以内に売却する

前述のとおり、相続開始から3年を超えてしまうと、取得費の加算の特例が利用できなくなってしまいます。

そもそも、特例の対象外という場合でも、活用していない不動産を放置している状態はリスクを伴います。不動産を保有しているだけで、固定資産税や都市計画税を払い続けることになります。家屋のメンテナンス費用がかかることもあるでしょう。

また、築年数の経過に伴い、不動産価格が落ちていってしまうので、不動産を高く売るためにも早めの売却が大切になります。

相続したものの使わない不動産なのであれば、できるだけすぐに売却を進めるようにしましょう。

売却を前提に考えるなら換価分割

不動産の売却を前提にするなら、換価分割で遺産を分けることをおすすめします。換価分割とは、代表者が不動産や車、宝石などの現物で分割しにくい遺産を金銭に換え、その後に相続人で分割する方法です。

換価分割の主なメリット、デメリットを挙げると下記の通りです。

メリット

- 公平な遺産分割ができる

- 相続税の納税資金が用意できる

- 相続税の節税になることがある

- 所得税の節税になることがある

デメリット

- 相続した財産を売却しなければならない

- 売却処分の手間や費用がかかる

- 相続税の負担が重くなる可能性がある

- 所得税の負担が重くなる可能性がある

換価分割であれば、相続人が複数人の場合でも、代表者が1人で売却手続きを進めることが出来るので、スムーズに手続きを進めることが出来ます。また、明確かつ不平等感なく遺産分配できるのでトラブルを最大限防げます。

代表者の1人に手続きの負担が集中してしまいますが、皆で手分けしながら進める場合でも、うまくいかずにトラブルの元となることもあります。

注意点としては、固定資産税の納税義務も代表者1人が負ってしまうので、その負荷分については、事前に相続人の間で話し合っておきましょう。

不動産一括査定サービスの活用

時間をかけず、スムーズに売却する点をポイントに挙げましたが、不動産の売却に慣れている人は滅多におらず、戸惑ってしまうのが一般的です。解説した通り、複雑な税金周りのことなども考えなくてはいけません。

不動産売却の第一歩は不動産会社を探すところから始まりますが、そこで、自分の不動産にマッチした会社・担当者と出会えるかどうかが、成功の鍵になってきます。

相続不動産の複雑な手続き周りも、自分一人で考えずに不動産会社にサポートしてもらいましょう。

ただ、知識のない人間が、不動産会社を闇雲に探していくのは大変です。そこで、不動産一括査定の活用をおすすめします。

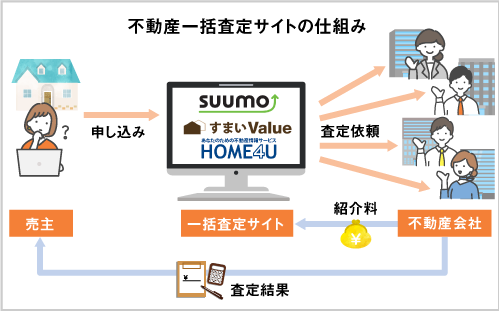

不動産査定サイトとは、サイト内で物件情報を入力して申し込むだけで、サイトと提携している不動産会社、複数社に一括で査定依頼ができるサービスです。

利用は無料のため、不動産会社探しに活用出来ます。査定を申し込みながら、相続の手続きや税金周りに関しても相談してみてはいかがでしょうか?

下記の一括査定サイトは実績十分で、おすすめ出来るサイトです。

| サイト名 | 提携会社数 | ポイント |

|---|---|---|

HOME4U |

約2,100社 | 日本で最初の不動産一括査定依頼サイト。セキュリティ対策に力を入れるNTTデータグループ(株式会社NTTデータ・スマートソーシング)が運営しており安心です。 |

すまいvalue |

超大手6社 | 小田急不動産、住友不動産販売、東急リバブル、野村不動産ソリューションズ、三井不動産リアルティ、三菱地所ハウスネットの超大手不動産会社の6社に同時査定出来る唯一の一括査定サイト。 |

SUUMO |

2,000社以上 | 賃貸サイトで有名なSUUMOの一括査定サイト。サイトの使いやすさも高く、利用者数もトップクラスです。 |

LIFULL HOME’S |

4,526社 | 提携会社4500社超えでトップクラス。不動産会社の情報を査定前に詳しく確認できるユーザーに優しい一括査定サイトです。 |

不動産一括査定サイトに関しては、「不動産を高く売るためのポイント!不動産一括査定は実際するべき?」で詳しく解説しています。

まとめ

相続した不動産を売却するには、遺産分割の方法を確認し、名義変更を行った後、不動産会社に依頼して行います。なお、売却までの間に各種書類を用意する必要があったり、各種費用や税金などがかかったりなどポイントや注意点があるので、1つ1つ確認しながらスムーズに進めていきましょう。

▼参照サイト

相続人の範囲と法定相続分【国税庁】

納税者が死亡したときの確定申告(準確定申告)【国税庁】

相続税の計算【国税庁】

印紙税額の一覧表(その1)第1号文書から第4号文書まで【国税庁】

相続財産を譲渡した場合の取得費の特例【国税庁】

被相続人の居住用財産(空き家)を売ったときの特例【国税庁】

青山学院大学教育人間科学部卒。在学時からFP2級を取得し、お金に関わるジャンルを得意とするライターとして活動。その後、上場企業へ入社し、Webマーケティング担当として従事。現在はお金ジャンルを得意とする専業ライターに転身。「お金の知識は知ってるだけで得する」という経験を幾度もしており、多くの人にお金の基本を身につけてもらいたいと思い執筆を続けている。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

日本の相続税は世界一高い!? 最新のランキングとそれぞれの「事情」を解説

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!