初心者の株式投資の始め方とは?いくら必要?新NISA制度と体験談も

近年、日本株でも1単元(100株)に満たない「単元未満株」を取り扱う証券会社が増え、初心者で資金が少ない方でも株式投資ができるようになりました。新NISA制度がスタートし、株式投資を始めたいという方も多いのではないでしょうか。

初心者が株式投資を始める前に、マネープランに沿って投資の方針やポートフォリオ(資産構成)を考える必要があります。株式投資についての勉強も行った方が良いでしょう。

今回は、初心者が株式投資を始めるステップ、必要となる資金の額、株式投資のメリット・デメリット、始め方と手順、体験談などを解説していきます。

初心者の株式投資の始め方とは?いくら必要?

初心者が投資を始める手順、必要となる資金額についてお伝えしていきます。

初心者が株式投資を始めるステップ

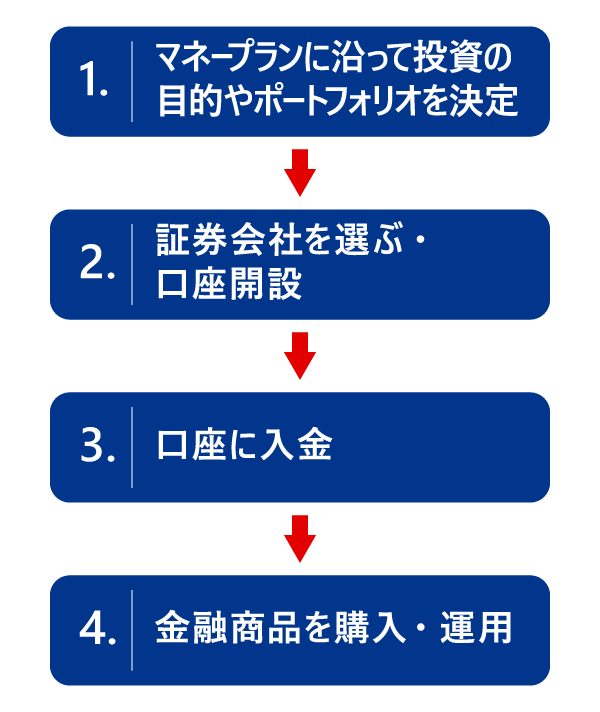

初心者が投資を始める大まかな手順は以下のとおりです。

最初に、自身の5年先・10年先のマネープランを考慮しながら投資に回せる預貯金、毎月給料から充てられるお金を計算します。例えば10年後に子どもの大学入学を控えている場合は、入学時にまとまったお金が必要となりますので「10年後に100万円」といった具体的な目標金額を決めておきましょう。

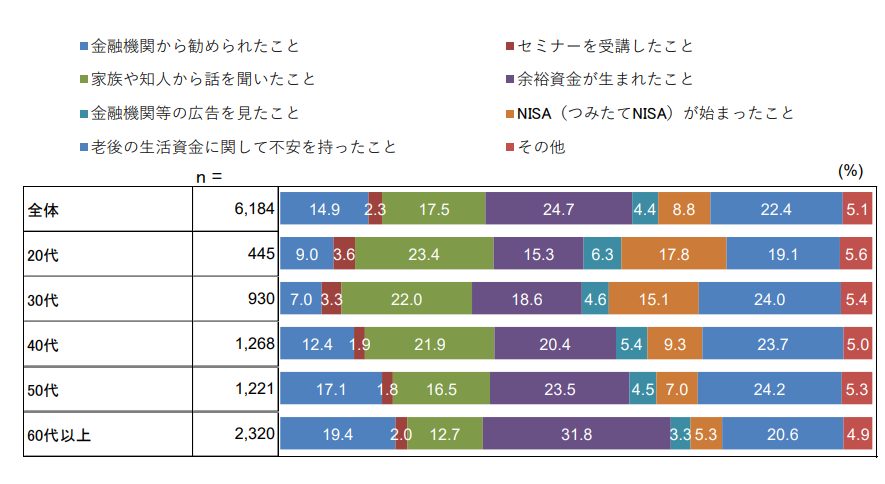

金融庁が2021年に公表した「リスク性金融商品販売に係る顧客意識調査結果」によると、資産運用を始めた1番のきっかけで最も多かったものは「余裕資金が生まれたこと」、次いで「老後の生活資金に関して不安を持ったこと」でした。

投資のきっかけや目的は「老後のための資産形成」「知人に勧められた」など人によって異なるでしょう。

一般的には、資産形成をする期間が短いと投資の難易度は高い傾向があり、逆に期間が長いと投資の難易度は比較的低くなります。

投資のプランや方針、ポートフォリオを考えた後は証券会社を開設し、口座に資金を入金、金融商品を購入・運用します。

株を始めるにはいくら必要?投資には余剰資金を

日本株の投資は、1単元(100株)を購入・保有することで株主優待がもらえるなどのメリットがあります。

しかし、近年は単元未満株(100株未満の株式)を取り扱う証券会社が増えています。よって極端なことを言えば、1,000円程度でも株式投資は可能ですし、ポイントを使って無料で投資することも可能です。

ただし「資産形成」という観点から考えると、100万円程度の元手がないと数万円単位のリターンを得ることは難しいでしょう。

投資に充てるお金は、今後10年間以上使う予定のないお金(余剰資金)を使うことをおすすめします。

余剰資金ではないお金を使うと、手元にお金が無い時に現金化しなければならず「含み損が生じている時に売却しなければならない」という事態に陥る可能性があるのです。

また、米国株は1株から購入が可能です。円をドルに替えて購入しますので為替差益もしくは為替差損が生じる「為替リスク」が生じます。

株式投資のメリット・デメリット

株式投資のメリットは、成功すると利益を得られることです。

投資の中でも株式投資は比較的高リスク・高リターンですので、成功した際に得られるリターンが多いというメリットもあります。

ただし、インカムゲインを目的とした株式投資は比較的リスク・リターンが低いといわれています。

一方で、失敗すると損失を出してしまうというデメリットがあります。

購入した後に株価が下がり損をする、配当金を目的に株式を購入したものの株価が下がり得られた配当金を足しても結果的にはマイナスになるといった事例があります。

海外の株式は為替レートにより円の価値が変動しますので、「売却益は得られたものの円に替えると損をした」という事態も想定されます。

また、米国株は日本の市場と異なり「ストップ安」「ストップ高」といった値幅制限がありません。よって日本株より高リスク・高リターンといわれています。

株式投資の仕組みとリスク・リターン、新NISA制度とは

投資にはキャピタルゲインとインカムゲインがある

投資の利益には、キャピタルゲイン(資産の売却によって得られる利益)とインカムゲイン(資産を保有することで得られる利益)があります。

株式投資では株価が低い時に購入し値上がりしてから売ることでキャピタルゲインが手に入り、株式を保有して配当金でインカムゲインが得られます。

ただしインカムゲインを得ても保有している株式が値下がりし売却すると、これまでのインカムゲインを足しても結果的にマイナスになってしまうことがありますので注意しましょう。

初心者は株を買うなって本当?株式投資のリスク・リターン

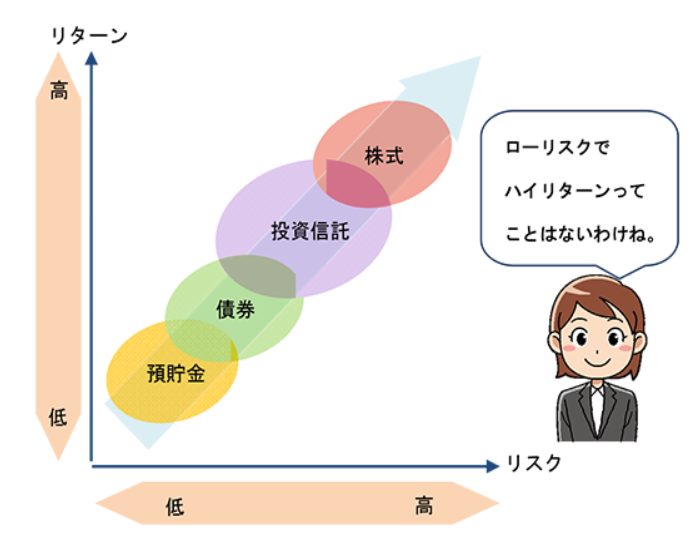

投資にはリターン(投資で得られる利益)とリスク(リターンの振れ幅・不確実性)があります。

リスクは危険度といった意味合いで利用されることもありますが、投資ではリターンの振れ幅や不確実性を意味します。

リスクとリターンは比例し、金融商品の中では預貯金が最も低リスク・低リターン、次いで債券、投資信託、株式という順番です。

投資信託はさまざまな商品がありますので、運用方針や投資対象によってリスク・リターンが異なります。

加えて、一般的に国内の金融商品より海外の金融商品の方が高リスク・高リターンといわれています。

上の図のように、株式は1つの企業に投資しますのでリスク・リターンが高い傾向にあります。

債券は国や企業などが資金を借り入れるために発行するもので「お金を借りたことを示す証明書」のようなイメージです。

株式を売却することで利益(キャピタルゲイン)を得るのは、比較的難易度が高いため「初心者は株を買うな」といわれることもあります。

ただし、初心者でも経済情勢や株式投資などを勉強し企業・業界の分析をした上でトレードをするとキャピタルゲインを得られることもあります。

ポートフォリオを作り、リスク分散を

ポートフォリオとは金融商品の組み合わせを意味します。

投資を行う前に、自身でポートフォリオを考えてみましょう。

金融商品の中でも値上がりもしくは値下がりの幅や時期が異なるものがあり、例えば債券と株式には相関関係があるといわれています。株式の価格が上がると債券の価格は下がり、債券の価格が上がると株式の価格が下がる可能性が高いのです。

ただしあくまで「可能性が高い」のであって、必ずしも値動きが逆になるとは限りません。

このような金融商品の特性を理解した上で、ポートフォリオを考えましょう。

例えば公的年金を運用する日本最大の機関投資家「年金積立金管理運用独立行政法人(GPIF)」は、国内債券・外国債券・国内株式・外国株式をそれぞれ25%ずつで運用しています。

GPIFの2001年度以降の累積収益は、総額132.4兆円、年率3.99%に上ります。

自身のリスク許容度(どの位損失に耐えられるか)にあわせたポートフォリオを作成し、それに沿った運用をすることでリスクの分散が期待できます。

新NISA制度とは

NISAとは、本来売却益や配当金などにかかる税金(通常20.315%)が非課税になる投資を推進する制度です。

新NISA制度と旧NISA制度の違いを見ていきましょう。

| 一般NISA(旧NISA) | つみたてNISA(旧NISA) | 新NISA | |

|---|---|---|---|

| 概要 | 一般NISA・つみたてNISAのいずれかを選択する | 一本化され、一般NISAは成長投資枠、つみたてNISAはつみたて枠に | |

| 年間投資枠 | 40万円 | 120万円 | 成長投資枠:240万円 つみたて枠:120万円 |

| 年間投資枠 | 40万円 | 120万円 | 成長投資枠:240万円 つみたて枠:120万円 生涯投資枠 1,800万円 (うち成長投資枠1,200万円) |

| 非課税保有期間 | 5年間 | 20年間 | 無期限 |

| 口座開設期間 | 2023年まで | 2023年まで | 恒久化 |

| 投資対象の金融商品 | 上場株式・投資信託など | 金融庁の基準を満たした投資信託 | 成長投資枠:上場株式・投資信託など つみたて枠:金融庁の基準を満たした投資信託 |

年間投資枠が拡充され、非課税保有期間が恒久化されました。

成長投資枠では国内外の上場株式が投資対象に含まれていますので、NISA枠を利用して投資をスタートするのも良いでしょう。

ただし、NISA 口座では上場株式等に係る譲渡損失の損益通算および繰越控除が利用できません。

上場株式等に係る譲渡損失の損益通算および繰越控除制度とは、上場株式・公募投資信託・ETFなどの売却による損失の金額を、確定申告により同一年度の上場株式などの配当金など(上場株式等に係る配当所得については、申告分離課税を選択したものに限る)と損益通算(合算)するものです。

同一年度で損益通算しても控除しきれない損失額は、翌年以降3年間にわたり確定申告により、「上場株式等に係る譲渡所得等の金額」および「上場株式等に係る配当所得等の金額」から繰り越して控除が可能です。

ネット証券で株を購入する手順

日本株の取引時間は9~15時

国内の上場企業の株式は、証券取引所で売買できます。

売買の立ち会い(取引の行われる時間帯)は、午前立ち会い(9:00〜11:30)と午後立ち会い(12:30〜15:00)があります。

注文の受け付けは、午前は8:00から11:30、午後は12時5分から15時です。

米国株は時間が異なり、プレマーケットとアフターマーケットもありますので注意しましょう。

証券会社によって購入手順の詳細は異なりますが、多くのネット証券会社では銘柄のページで「購入」ボタンを押し、取引パスワードを入れ確認画面に移動すると購入ができます。

初心者は現物取引から

株式には現物取引と信用取引があります。

現物取引とは、実際に持っているお金を使う取引です。

一方で、委託保証金を証券会社に担保として預託し資金(または証券)を借りて売買を行う取引を「信用取引」と呼びます。

信用取引は委託保証金の約3倍までの売買ができるといったメリットがありますが、リスクが高くコストも生じますので初心者は避けた方が良いでしょう。

初心者の株式投資、体験談

筆者は2020年10月に株式投資をスタートしました。

米国株の「ジョンソン・エンド・ジョンソン」を10株購入しました。

ジョンソン・エンド・ジョンソンは、主に生活必需品を取り扱う企業で、傘下に製薬会社を持っています。

当時は新型コロナウイルス感染症のワクチンが開発段階でした。

筆者は①ジョンソン・エンド・ジョンソンもワクチンを開発中という報道があったこと、②毎年配当金が増えている「増配銘柄」である、③生活必需品も取り扱っており今後景気後退に入っても需要が極端に落ちない、という3つの理由から購入しました。

さらに大統領選前だったことから、一時的に株価が不安定な状況でした。

その後2カ月弱で約3万円の利益が生じ、利益確定をしました。

当初の目的は、長期保有で配当金をもらいインカムゲインを得ることでした。

しかし毎日の値動きが気になり、市場をチェックしそわそわした結果、売却したという経緯があります。

以前から投資を行っている親に話を聞くと「○%の利益が出たら売るといった目標を決めて取引をすると良い」とアドバイスをもらいました。

現在も投資を行っていますが、投資信託のつみたてがメインです。株式投資にはぶれないメンタルも必要だと感じました。

まとめ

初心者の方は株式投資をする前に、投資の基本や企業・業界の分析方法などを学びましょう。まずは単元未満株からの取引をおすすめします。

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

相続放棄したら、未払いの公共料金や介護施設利用料はどうなる?相続放棄の注意点を解説

-

「知らないと危ない」2026年労働基準法改正で何が変わる?企業が今から備えるべきポイント

-

相続税がゼロ・申告不要でも要注意!必要になるお金の手続きについて解説

-

円満な相続のため親が元気なうちにやるべきこと3つ

-

外国人による日本不動産購入の最新ルールと今後の規制を解説

-

通勤手当の制度変更で今すぐ必要な対応とは?遡及精算・就業規則見直し・社会保険への影響を徹底解説

-

75歳以上の医療費が2割負担に!対象者と家計への影響をわかりやすく解説

-

税金・公共料金をスマホで簡単支払い!キャッシュレス納付の方法とお得な使い方

-

サナエノミクスとは?アベノミクスとの違いと日本経済への影響を徹底解説

-

贈与の「暦年課税」と「相続時精算課税」はどちらが得なのか それぞれのメリット・デメリットを解説