「未申告はよくないのでは」とモヤモヤしている個人事業主がいるかもしれません。しかし、実は申告することが節税の条件となる場合もあります。そこで、申告により得するケースについて解説します。

所得税の確定申告が条件となる個人事業主の節税対策

節税対策の定番である「青色申告特別控除」と「30万円未満の固定資産にかかる必要経費一括計上」は確定申告が条件になります。詳しく説明します。

55万円または65万円の青色申告特別控除

青色申告特別控除は青色申告で確定申告をする個人事業主に対する優遇税制です。青色申告特別控除は現金支出の伴わない所得控除という特徴があり、現金預金残高を減らさずにできる節税のひとつです。しかし、青色申告特別控除のうち、55万円または65万円の所得控除を受けるためには、確定申告書の申告期限内に提出することが条件になります。そのため、未申告はもちろん、申告期限よりも遅れて申告した場合、たとえ複式簿記で帳簿を記帳し、損益計算書と貸借対照表を作成しても適用できません。

たとえば、青色申告特別控除を65万円と申告しても、確定申告書が提出期限よりも遅れた場合、所得控除額は10万円に減額されてしまいます。

少額減価償却資産の必要経費の特例

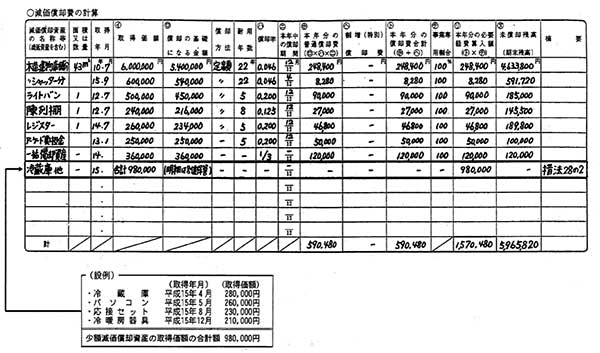

青色申告におけるもうひとつのメリットに「30万円未満の固定資産にかかる必要経費一括計上」が挙げられます。これは、実は確定申告をすることが必要経費に算入する条件となっています。この制度の正式名称は「中小企業者の少額減価償却資産の取得価額の必要経費算入の特例制度」であり、小規模事業者に対する優遇税制です。

そのため、あらかじめ優遇税制の適用を受けるという意思表示が必要であり、確定申告書とともに提出する青色申告決算書に次の内容を記載することが条件になります。

- ①少額減価償却資産の取得価額の合計額

- ②少額減価償却資産について租税特別措置法第28条の2を適用する旨

- ③少額減価償却資産の取得価額の明細を別途保管している旨

具体的な記載方法は次の図の通りです。

この特例は青色申告特別控除と違い、申告期限後に確定申告書を提出しても適用することができます。しかし、確定申告書の記載漏れなど、手続きに不備があった場合、さかのぼっての訂正はできません。

法人の社長でも使える確定申告をすることによる節税術

未申告で損する個人は個人事業主だけなく、法人の社長をはじめとする給与所得者にも当てはまります。そこで、給与所得者でも確定申告をすることによる節税について説明します。

医療費控除・セルフメディケーション税制

世帯単位での医療費の自己負担に対する所得控除の制度であり、医療費控除とセルフメディケーション税制のいずれか節税効果の高いほうを選択することができます。所得控除額は次の通りです。

- 医療費控除:医療費-「10万円」または「総所得金額等の5%」のうちいずれか少ない金額(最高額200万円)

- セルフメディケーション税制:特定一般用医薬品等購入費(スイッチOTC医薬品)-1万2,000円(最高額8万8,000円)

医療費控除・セルフメディケーション税制は確定申告をすることが所得控除の条件になります。未申告の場合の対処法は確定申告の有無によって変わります。

(1)確定申告をしていない場合

たとえ申告期限後でも確定申告をすれば所得控除が適用できます。

(2)すでに確定申告をしている場合

「更正の請求」という所得金額の再計算をする手続きが必要になります。手続き期限は次の通りです。

- 個人事業主の確定申告:申告期限から5年以内までの期間

- 給与所得者の還付申告:確定申告書の提出日から5年以内までの期間

株式投資の売却損にかかる損益通算・繰越控除

上場株式等の売却損は上場株式等にかかる配当所得等と損益通算することができ、控除しきれない売却損は翌年以降3年間の繰越控除ができます。もちろん、特定口座を設けている場合、他の口座での売却益と相殺することも可能です。上場株式等の売却損は未申告でも構いませんが、他の口座での売却益との相殺・損益通算・繰越控除を受けるためには確定申告をすることが条件になります。しかも、繰越控除の場合、翌年度以降も売却損の確定申告が必要になります。

株式配当にかかる配当控除

配当控除は配当所得を総合課税として確定申告を条件に適用できる税額控除で、配当控除を受けるかどうかは本人の自由です。特に上場株式等の配当所得は総合課税に代えて、分離課税として確定申告をしない選択も可能です。

配当控除を受けるために確定申告をしたほうが得するケースは、所得金額が一定額以下の場合です。株式配当等の状況によって損得のラインが変わるため、事前に税理士などの専門家にシミュレーションを依頼することをおすすめします。

災害や盗難などによる雑損控除

災害や盗難などによって所有資産の損害を受けた場合、雑損控除により所得控除を受けることができます。確定申告をするかどうかは本人の自由であるため、未申告では所得控除が受けられません。所得控除額は次のいずれかの大きいほうの金額になります。

- (損失額)-(総所得金額等×10%)

- (損失額のうち災害関連支出の金額)-5万円

雑損控除の対象となる損害とは、以下のいずれかに限られます。

- 震災、風水害、冷害、雪害、落雷など自然現象の異変による災害

- 火災、火薬類の爆発など人為による異常な災害

- 害虫などの生物による異常な災害

- 盗難

- 横領

たとえば、シロアリ駆除の費用は「害虫などの生物による異常な災害」となるため、雑損控除の対象になります。

贈与税の申告が条件となる節税対策

贈与税の非課税制度は節税額が多額であるため、未申告を理由に税務署から否認されると延滞税などのペナルティーも多額になる傾向にあります。そこで、贈与税の申告が条件となる非課税制度について紹介します。

贈与税の相続時精算課税

相続時精算課税とは、原則として「60歳以上の父母または祖父母」から「20歳以上の子または孫」に対し財産を贈与した場合の特例です。原則である暦年贈与という「贈与財産の価格-年110万円」に対して贈与税率を掛ける方法に代えて、2,500万円の非課税枠を設けた制度です。

相続時精算課税は贈与した年の翌年2月1日~3月15日までの申告期間中に贈与税の申告をすることが条件になります。

住宅取得等資金の贈与の非課税

「父母や祖父母など自分より前の世代の直系尊属」から「子や孫など贈与者より後の世代で直通する系統の直系卑属」に対して、住宅用の家屋の新築、取得、増改築等のために住宅取得等資金を贈与した場合、贈与税の非課税枠が設けられています。平成27年1月1日~令和3年12月31日までの期間の贈与に対する特例であり、非課税枠は次の通りです。なお、直系尊属には叔父・叔母、配偶者の父母・祖父母、直系卑属には兄弟・姉妹、甥・姪、子の配偶者は含まれません。

| 住宅用家屋の新築等に係る契約の締結日 | 消費税8% | 消費税10% | ||

|---|---|---|---|---|

| 省エネ等住宅 | 左記以外の住宅 | 省エネ等住宅 | 左記以外の住宅 | |

| ~平成27年12月31日 | 1,500万円 | 1,000万円 | - | - |

| 平成28年1月1日~令和2年3月31日(※) | 1,200万円 | 700万円 | 3,000万円 | 2,500万円 |

| 令和2年4月1日~令和3年3月31日 | 1,000万円 | 500万円 | 1,500万円 | 1,000万円 |

| 令和3年4月1日~令和3年12月31日 | 800万円 | 300万円 | 1,200万円 | 700万円 |

住宅取得等資金の非課税枠は贈与した年の翌年2月1日~3月15日までの申告期間中に贈与税の申告をすることが条件になります。

夫婦の間で居住用不動産を贈与した場合の配偶者控除

婚姻期間が20年以上の夫婦の間で、「居住用不動産」または「居住用不動産を取得するための金銭」の贈与に対する特例です。暦年贈与の基礎控除110万円のほかに、最高2,000万円まで配偶者控除ができます。次の書類を添付した贈与税の申告をすることが配偶者控除の条件になります。

- 財産の贈与を受けた日から10日を経過した日以後に作成された戸籍謄本又は抄本

- 財産の贈与を受けた日から10日を経過した日以後に作成された戸籍の附票の写し

- 居住用不動産の登記事項証明書その他の書類で贈与を受けた人がその居住用不動産を取得したことを証するもの

Youtube動画でポイントを解説中!

PS5の転売等でも申告する方が得になる? 個人事業主の税金が申告で得するケースとは|3分でわかる!税金チャンネル

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる!税金チャンネル」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる!税金チャンネル

まとめ

今回は未申告により損する項目を取り上げました。申告するという行為は単に税金の計算にとどまらず、所得控除や非課税制度などを適用するという意思表示でもあります。税制上の権利である優遇税制を上手に活用しながらきちんと申告しましょう。

▼参考URL

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2072.htm

- https://www.nta.go.jp/law/joho-zeikaishaku/shotoku/shinkoku/0307/01.htm

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1120.htm

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1474.htm

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1250.htm

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1110.htm

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4103.htm

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4508.htm

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4452.htm

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1129.htm

- https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/01.htm

- https://elaws.e-gov.go.jp/search/elawsSearch/elaws_search/lsg0500/detail?lawId=332AC0000000026#4195(中小企業者等の少額減価償却資産の取得価額の損金算入の特例)第六十七条の五3項

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1465.htm

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1476.htm

- https://www.nta.go.jp/law/shitsugi/shotoku/05/01.htm

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4402.htm

- https://www.city.himeji.lg.jp/faq/faq_detail.php?frmId=491