何が違う?「外注費」と「給与」の違いが抱えるリスクについて解説

税務調査で争点となるポイントの1つに「外注費」と「給与」に対する見解の相違というのがあります。会社にとって支出であることには変わりありませんが、税務上の取り扱いは「外注費」と「給与」では全く異なります。今回は両者の違いから会計処理・税務申告への影響までを解説します。

「外注費」と「給与」の一般的な定義

「外注費」も「給与」も会社の費用

会社が個人事業者である外注先に対価の支払いをした場合、会計上は「外注費」として処理します。また、雇用している従業員に対する対価の支払いであれば「給与」として処理します。会社にとってはどちらも「費用」に変わりありません。

では、対価の支払いを受ける個人の側から「外注費」と「給与」の違いをみてみましょう。

「外注費」とは何か?

「外注費」

「請負契約」に基づいて作業を依頼することを「外注」と呼び、外注先に支払った対価のことを「外注費」と呼びます。一方で、個人で事業を営んでおり得意先から外注の対価を受け取った側は「事業所得」となります。「請負契約」の具体的な内容については以下の通りです。

- 業務に対する責任を自分自身が負うこと

- 自分自身の意思で作業を行うこと

- 請け負った業務の完成引き渡しが必須であること

- 材料や機材を自身で調達すること(材料無償支給の場合を除く)

請負契約を結んだ得意先からの指揮監督を受けることなく、自身の意思により最後まで業務を完遂し納品する…といったイメージです。

「給与」とは何か?

「給与」

個人が会社との「雇用契約」に基づき作業を行い、対価を受け取った場合は「給与所得」となります。

「雇用契約」の具体的な内容については以下の通りです。

- 雇用契約があること

- 会社の意思に基づき作業を行うこと

- 作業する場所や時間の拘束を反復継続して受けていること

「外注費」と違い、作業場所や作業時間、作業内容などを会社の意思に完全に従う形で業務を遂行していく点が大きく異なります。

税法における「外注費」の給与認定

外注費が「給与認定される」ことの意味

会社にとっては同じ費用科目である「外注費」「給与」ですが、税務的な観点からいえば両者の取り扱いは同じではありません。表にして両者を比べてみましょう。

| 外注費 | 給与 | |

|---|---|---|

| 所得区分 | 事業所得 | 給与所得 |

| 源泉所得税 | 源泉対象外 | 源泉対象 |

| 消費税 | 課税取引 | 課税対象外取引 |

「所得区分」が違うのは解説しましたが、その他にも違いがあります。例えば、支払う際に源泉所得税を控除しなければならないという「源泉徴収」の観点から見れば「外注費」は原則として源泉対象外です。(例外として、原稿料・講習料・税理士等の報酬・外交員報酬など一部の外注費については源泉対象となるものがあります。)しかし「給与」は支払う際に源泉所得税を天引きしなければなりません。

また、消費税についても「外注費」は課税取引であるのに対し、「給与」は消費税がかからない「課税対象外取引」とされます。

ここでポイントとなるのが、表向きは「外注費」として支出したものであっても、内容が「給与」的なものであると判断されれば「給与」とみなされる可能性がある、という点です。税務上は名目では判断しません。支払内容が「外注費」的なものなのか「給与」的なものなのかを総合判断し所得区分を判定していきます。

このように「外注費」が「給与」とみなされることを「外注費の給与認定」と呼びます。

ちなみに、会計上「外注費」であっても実質的には「給与」として認定されるということです。勘定科目が違うから決算書の作り直しを求めるという意味ではありませんので注意してください。

「給与認定」されることのリスク

「外注費の給与認定」を受けた場合、会社の税務にどのような影響があるのでしょうか?

1.源泉所得税の問題

会社が従業員に給与を支払った場合、給料から所得税を天引き徴収しなければなりません。これを「源泉徴収」と呼び、法人は天引きを行う「源泉徴収義務者」としての義務が生じます。

もし仮に「外注費の給与認定」を受ければ、外注費には「源泉徴収」の義務が生じます。しかし、「外注費」はもともと源泉徴収の対象外ですので、支払時に会社が「源泉徴収」をしているはずがありません。結果として、給与認定された外注費を支払った際に「所得税の徴収を怠った」とみなされるわけです。

この場合、外注費の支払額に対する源泉所得税を法人が一旦税務署に立替して納付しなければなりません(その後、外注先から所得税分を徴収するかは会社と外注先との話し合いです)。

2.消費税の問題

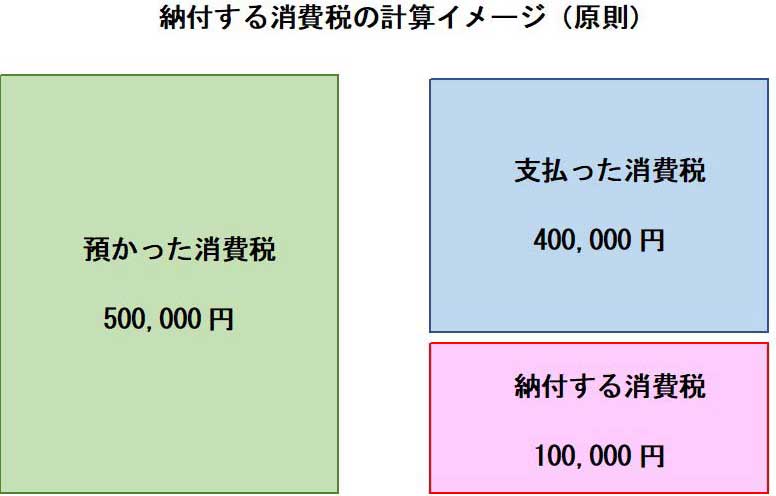

消費税についても弊害が出てきます。納付する消費税の計算は、原則として「預かった消費税」と「支払った消費税」の差額により求めていきます。

例)外注費4,400,000円(消費税込)を支払った。

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 外注費 | 4,000,000円(税抜) | 現金 | 4,400,000円 |

| 支払った消費税 | 400,000円 |

「外注費」は消費税法上、消費税がかかる取引(課税取引)とされています。

「外注費」の請求書のなかで「消費税額」として表示された金額が「支払った消費税」です。

請求された外注費4,400,000円(消費税込)のうち、支払った消費税の金額は次の計算式で求めることができます。

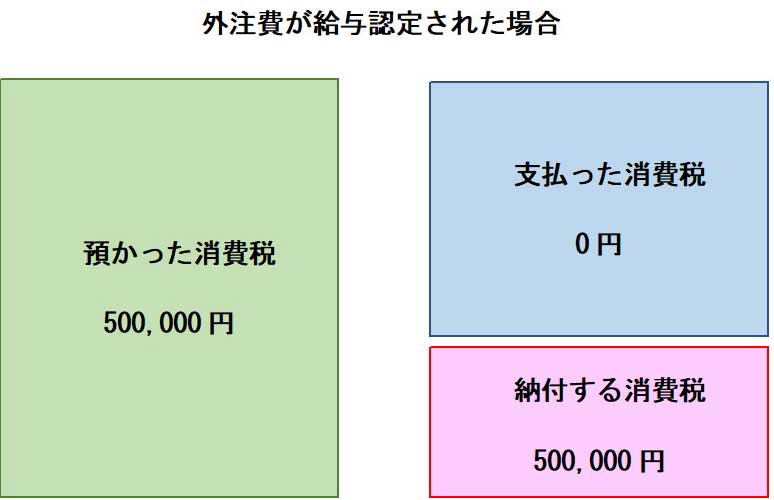

上記の例であれば、400,000円が「支払った消費税」として引き算できます。それに対して「給与」は消費税法上、消費税がかからない取引(免税取引)とされています。つまり「支払った消費税」は0円となるわけです。

引き算できる「支払った消費税」がありませんので、「預かった消費税」の全額を納付しなければなりません。このように、「外注費」と「給与」では、納付税額に大きな差が出ることになります。

3.延滞税の問題

給与認定されれば上記1,2のように、源泉所得税や消費税を追加で納付しなければならなくなります。

税金には必ず「法定納期限」というのがありますが、「外注費の給与認定」は法定納期限を過ぎた後の税務調査で認定されます。

本来納めるべき税金を法定納期限を過ぎてから払うわけですから延滞税がかかります。

「外注費」が「給与認定」されるケースとは?

単純な「雇用契約」だけではクリアできない

ではどのようなケースで外注費が「給与認定」されるのか?具体的なケースについて触れます。

最初に結論から言えば、最初に述べた「外注費」と「給与」の定義にあてはまるだけでは充分ではないということです。

形式主義でOKということであれば、あえて雇用契約を結ばずに全て「請負契約」にしてしまえば、例え給与であっても消費税を少なくすることが可能となってしまうからです。

したがって、「給与認定」をする際にはそれぞれの定義の他、現況を総合勘案しながら判定していくことになります。

具体的な判断基準は以下の通りです。

- 他の人がかわりに作業を行うことができるか

- 拘束時間や日給・時給などが決められているか

- 作業内容について指揮監督を受けているか

- 遂行した部分の報酬を請求することができるか

- 材料や道具などを支払者から供与されているか

「専属の外注」と認定されるケースとは?

「専属の外注」とは得意先1社の仕事に専業していて他社の仕事は受けず、得意先の従業員とともに作業しているような外注先を指します。

- 得意先1社の仕事のみで他社の仕事はやっていない

- 得意先の社長や現場監督の指示に従って現場に赴く

- 報酬は1日いくらで計算

- 作業場所や作業時間が得意先の従業員と同じ

- 給与の支払日と外注費の支払日が同じ

- 出社した後、得意先が所有する道具や車両を使って現場に行く

「雇用契約」がなく外注先が「事業所得」で確定申告していたとしても、内容的には従業員と何ら変わりありません。このような外注先は「専属の外注」として給与認定される可能性が非常に高いので充分な注意が必要です。

まとめ

「外注費」と「給与」の判断は「総合勘案」とされており、明確な線引きはされていないのが現状です。ただ、上記に示したような判断基準に合致する項目が多いようであれば、初めから「給与扱い」にしておくのも1つの方法です。もしご自身で判断が難しいようであれば顧問税理士に相談してみましょう。

▼参考URL

Webライター/ライター

フリーランスとして様々な記事を執筆する傍ら、経理代行業なども行う。自身のリアルな経験を活かし、税務ライターとして活動の場を広げ、実務で役立つ生きた税法の解説に努めている。取材を通じて経営者や個人事業主と関わることも多く、経理や税務ほか、SNSを使った情報発信の悩みにも応えている。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!