間違えていませんか?前渡金と未成工事支出金の違いについて解説

建設業では、工事の発注者との間で「請負契約書」を交わすことが一般的です。同様に、自社が外注先に建設工事の一部を外注に出す場合にも請負契約を結ぶケースが多いでしょう。

今回は、同じ外注費でも「請負契約」の有無で会計処理が異なる理由について解説します。

建設業者と外注費

外注費とは何か?

外注費とは「自社の業務の一部(又は全部)を他の法人や個人事業者に委託する際に発生する費用」です。

例えば住宅の建築をイメージしてみてください。

建物自体は工事を請け負った業者が作りますが、電気設備を電気工事業者、水道設備を管工事業者といったように一部を専門工事業者に委託するケースがあります。

この場合に請負業者が委託先に支払う工事代金が外注費です。

「労務費」と「外注費」の違いがよく問題になりますが、契約形態の違いにより判断できます。

- 「雇用契約」に基づく役務提供が「労務費」

- 「請負契約」に基づく役務提供が「外注費」

外注の請負契約と出来高払い

請負契約とは「工事を請け負った業者が、契約に定められた業務を完成させる義務を負うことを約するもの」です。

請負契約を交わす主な理由は以下のとおりです。

- 請負金額や工期、工事する内容などを明記しておくことで後のトラブルを防止する

- 完成物に万が一欠陥等があった場合、瑕疵責任の所在を明確にする

- 工事期間中の出来高払いを約するため

建設業の場合、請負金額が多額で工事期間も長期間に渡ることがありますが、着工する前に契約内容を書面で残しておけば、後で大きなトラブルが起こるリスクを減らせます。

請け負う外注先にとっても「出来高払い」を受けるためには請負契約は必要です。

一方、工事の途中に、その進捗状況に応じた工事代金を請求することができるよう契約に入れる場合があります。

これが「出来高払い」です。

「出来高払い」がなければ、工事期間中に発生した費用は工事が完成するまで外注先が負担することになります。

手持ちの資金を「持ち出す」ような形になりますので、場合によっては資金繰りを圧迫してしまう可能性もあります。

未成工事支出金と前渡金の違い

未成工事支出金とは何か?

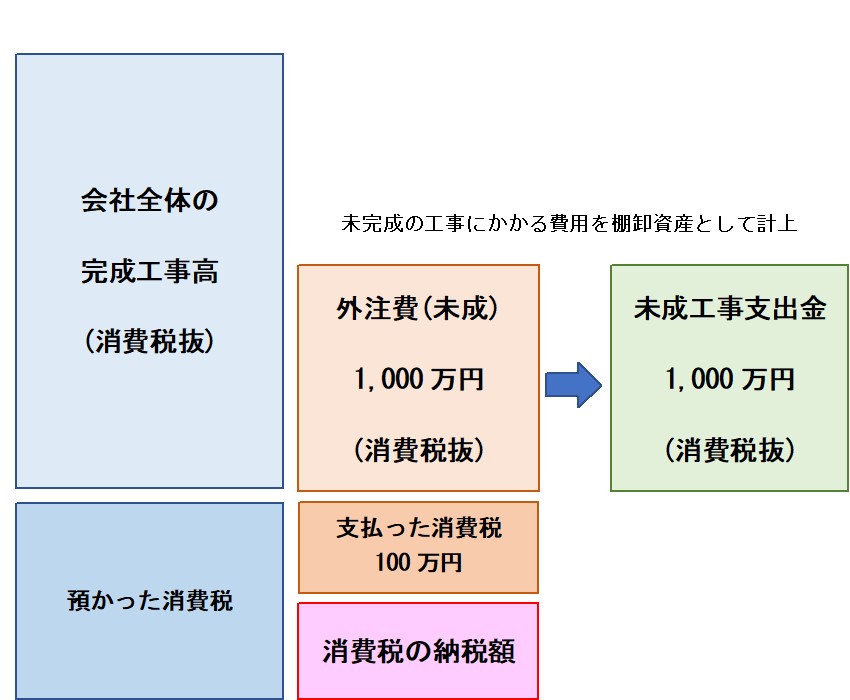

未成工事支出金とは、その名のとおり「未完成の工事に支出した費用を棚卸資産として計上する際に使用する勘定科目」です。

会計処理の原則の一つに「費用収益対応の原則」というのがあります。

工事原価(費用)と完成工事高(収益)は同一事業年度に計上しなければなりません。

未完成の工事の工事原価だけを先に費用計上してしまうと、後から計上される完成工事高とのズレが生じます。

そこで、完成するまでの間は費用計上せずに未成工事支出金として資産計上しておくことになります。

「発注者(施主)→元請業者→下請業者(外注先)」という形態における、元請業者の仕訳処理を例に挙げてみます。

「下請業者(外注先)への支払時」

外注費11,000,000円(消費税込)を支払った

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 外注費 | 11,000,000 (うち消費税 1,000,000円) |

預金 | 11,000,000円 |

「元請業者の決算時」

上記外注費を支払った工事が期末日現在で未完成となったため未成工事支出金10,000,000円(消費税抜)を計上した

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 未成工事支出金 | 10,000,000円 | 期末未成工事支出金 | 10,000,000 (工事原価のマイナス項目) |

「元請工事の完成時」

上記工事が完成したため工事代金22,000,000円(消費税込)を発注者(施主)に請求した

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 完成工事未収入金 | 22,000,000円 | 完成工事高 | 22,000,000円 |

| 期首未成工事支出金 | 10,000,000円 (工事原価のプラス項目) |

完成工事未収入金 | 10,000,000円 |

ここで注目したいのが消費税の納税額です。

消費税の原則計算の場合、工事自体は未完成ですが、役務提供が完了した外注費の消費税1,000,000円は預かった消費税から差し引きすることができます。

これを「仕入税額控除」と呼びます。

請負契約による「出来高払いの外注費」は前渡金

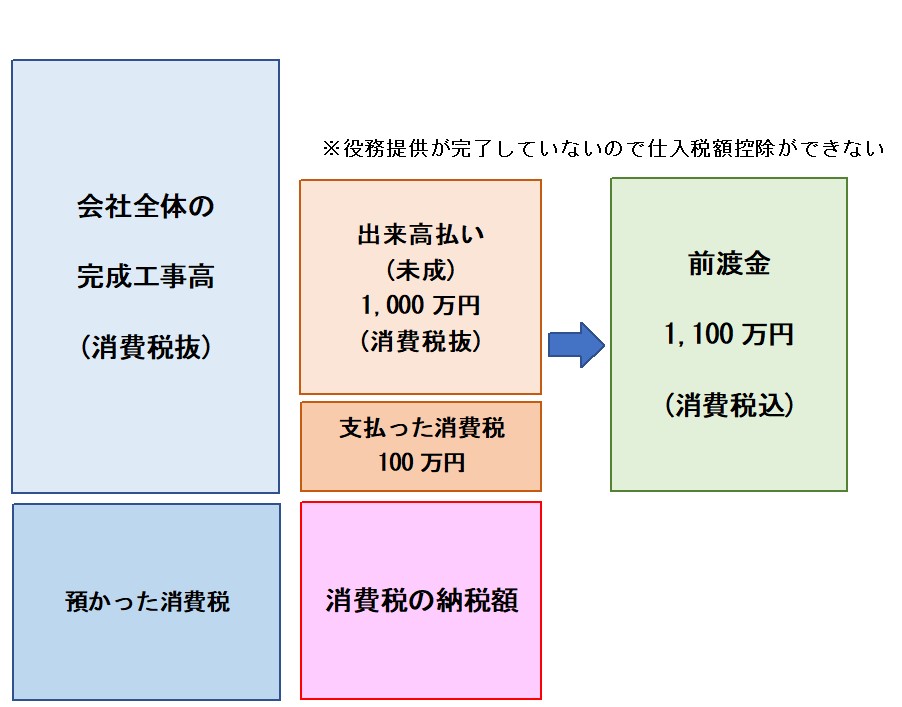

前渡金は、未完成の工事に支出した費用という点では同じですが、「請負契約に基づき支払う手付金あるいは内金」という性質を持ちます。

例えば材料費であれば、資材の納品をもって役務提供は完了です。

同じ考え方をすれば、請負契約に基づく外注費は、契約を結んだ工事内容が完了し納品した時点で役務提供完了となります。

「出来高払い」は、本来請求することができない工事代金の一部を「前払い」という形で支払ったにすぎません。

未成工事支出金と異なるのは消費税の計算です。

請負契約自体は完了していませんので、外注費の消費税1,000,000円は仕入税額控除を受けることができません。

処理を間違えたときの弊害とは?

「出来高払い」の正しい会計処理

請負契約は「委託された工事を完了させることを約する」ものです。

先にも述べた通り「出来高払い」の場合、工事という役務提供は完了していないまま工事代金を支払うことになります。

「発注者(施主)→元請業者→下請業者(外注先)」という形態における、元請業者の仕訳処理を例に挙げてみます。

「下請業者(外注先)への支払時」

請負契約に基づき外注先に工事代金1,100万円(消費税込)を出来高払いした

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 前渡金 | 11,000,000円 (うち消費税 1,000,000円) |

預金 | 11,000,000円 |

「元請業者の決算時」

仕訳処理なし

「支払時(2回目)」

請負契約に基づき外注先に工事代金550万円(消費税込)を出来高払いした

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 前渡金 | 5,500,000円 (うち消費税 500,000円) |

預金 | 5,500,000円 |

「元請工事の完成時」

上記工事が完成したため工事代金22,000,000円(消費税込)を発注者(施主)に請求した

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 完成工事未収入金 | 22,000,000円 | 完成工事高 | 22,000,000 |

| 外注費 | 16,500,000円 (うち消費税 1,500,000円) |

前渡金 | 16,500,000円 |

問題となるのは「消費税の仕入税額控除」の時期

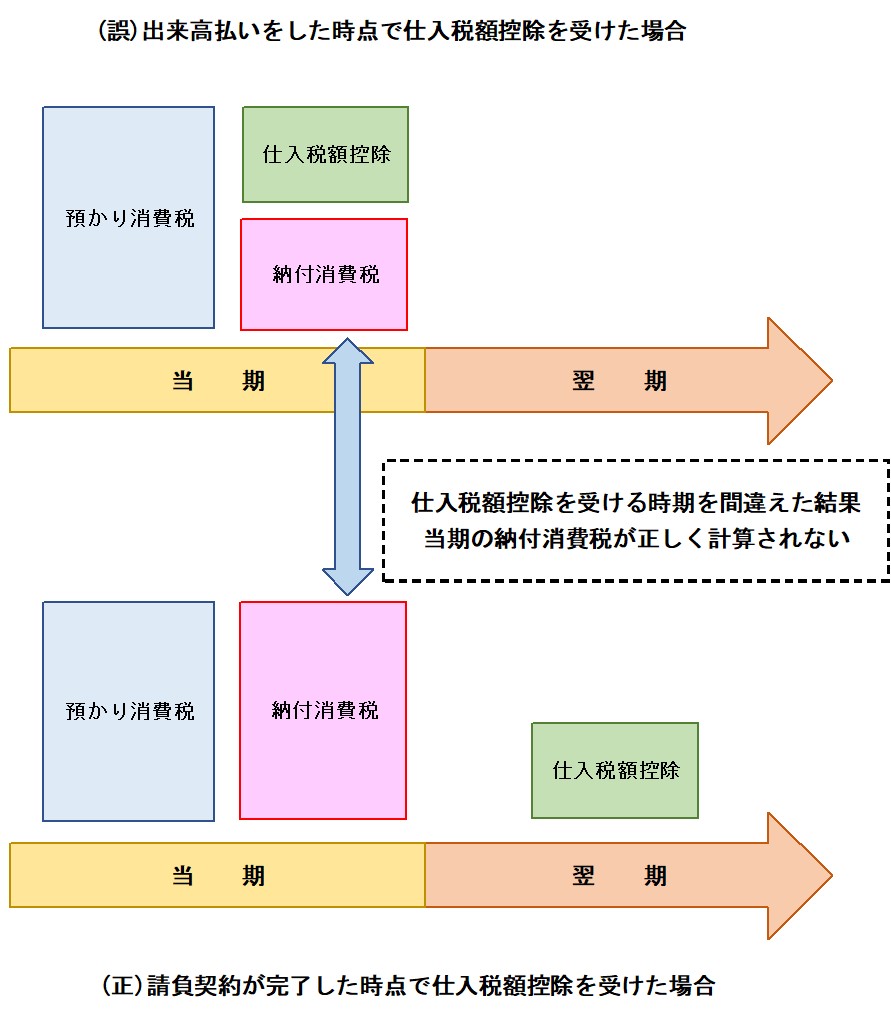

両者の決定的な違いは消費税の処理です。

消費税の原則的計算=原則課税事業者の場合、預かった消費税から支払った消費税を差引して納税します。消費税ではこれを「仕入税額控除」と呼びます。

問題となるのはこの仕入税額控除を「どの時点で差し引きするか?」ということです。

消費税法では「役務提供が完了して引き渡した時点で仕入税額控除を受けることができる」とされています。

完成引き渡しが完了した外注費は完了した時点で仕入税額控除ができます。

では「出来高払い」の外注費はどうでしょうか?

「出来高払い」は完了引き渡しが終わっていませんので「仕入税額控除」を受けられません。

請負工事が完了するまでは「前渡金(工事前渡金)」として処理し、仕入税額控除を繰り延べなければなりません。

「仕入税額控除」を間違えたときのペナルティは?

「出来高払い」の外注費も課税取引ですから、いずれは「仕入税額控除」の対象となります。

問題となるのは、決算期をまたいで完成引き渡しを受けるケースです。

下図のとおり、誤って出来高払いした時点で仕入税額控除を受けてしまうと、決算で納付する消費税額を間違えることになります。

本来差し引きしてはいけない「仕入税額控除」を誤って前倒しで行ってしまうわけですから納めるべき消費税は不当に安くなってしまいます。

安くなってしまった部分は、法定納期限までに納めていない「未納税額」とみなされるわけです。

仮に修正して納税したとしても期限後納付ですので当然ペナルティが発生します。

納期限が遅れたことに対するペナルティとして、納期限から2ヶ月以内であれば「2.5%」、2ヶ月を超えると「8.8%」の延滞税がかかります。(令和3年12月31日まで)

また、納税額を少なく計算したことに対するペナルティもあり、修正した時期や修正した理由など、程度に応じて0%~50%の加算税が課されます。

建設工事は請負金額が多額になるケースが多いので、それに伴いペナルティも多額になりがちです。会計処理のミスには充分注意しましょう。

まとめ

同じ外注費でも「請負契約」の有無で会計処理が大きく変わってくるのはご理解いただけたかと思います。決算で「未成工事支出金」を集計する際には、外注費のなかに「出来高払い」に該当するものが混ざっていないかいま一度確認するようにしましょう。

▼参照サイト

Webライター/ライター

フリーランスとして様々な記事を執筆する傍ら、経理代行業なども行う。自身のリアルな経験を活かし、税務ライターとして活動の場を広げ、実務で役立つ生きた税法の解説に努めている。取材を通じて経営者や個人事業主と関わることも多く、経理や税務ほか、SNSを使った情報発信の悩みにも応えている。

新着記事

人気記事ランキング

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

トランプ政権の再来と石破茂政権誕生による国際情勢の変動は?今後の動きを大胆予測!

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

相続で問題となる「名義預金」とは その「怖さ」と対処法を解説