個人が不動産を売却した場合に使える特例の種類とその内容

個人が所有している不動産を売却すると、売却益に対して税金がかかります。実は、個人が不動産を売却した場合には、状況に応じてさまざまな特例が受けられるため、納めるべき税額を抑えることが可能です。

ここでは、個人が不動産を売却した場合に使える特例の種類とその内容について解説します。

不動産を売却した場合の区分と税率

個人が所有している不動産を売却した場合、売却益に税率を乗じて納付税額を計算します。実は、売却した不動産の種類や所有期間によって、税率が異なります。そこで、ここでは不動産を売却した場合の区分と税率について見ていきましょう。

不動産を売却した場合の区分は「長期一般」「長期特定」「長期軽課」「短期一般」「短期軽減」の5つに分かれます。それぞれについて見ていきましょう。

①長期一般

長期一般とは、一般的な不動産の長期譲渡所得のことです。譲渡(売却)のあった年の1月1日における所有期間が5年を超える不動産を売却した場合に、長期一般に該当します。長期一般の場合の税率は所得税15%、道府県民税2%、市町村民税3%の合計20%となります。

②長期特定

長期譲渡所得の中で、優良住宅地等のための譲渡に該当する場合は、長期特定の区分になります。

「優良住宅地等のための譲渡」とは、国等や収用交換等の譲渡、優良住宅建設・宅地造成のための譲渡、所有者不明土地等の一定の事業者への譲渡のことをいいます。

長期特定の場合の税率は、譲渡所得金額が2,000万円以下の場合と、2,000万円超の場合で、税率が異なります。

譲渡所得金額2,000万円以下の場合

所得税10%、道府県民税1.6%、市町村民税2.4%の合計14%となります。

譲渡所得金額2,000万円超の場合

「所得税15%-100万円」「道府県民税2%-8万円」「市町村民税3%-12万円」の合計20%-120万円となります。

③長期軽課

長期で所有している居住用財産を譲渡した場合は、長期軽課に該当します。具体的には、譲渡(売却)のあった年の1月1日における所有期間が10年を超える居住用財産を売却した場合に、長期軽課に該当します。

長期軽課の場合の税率は、譲渡所得金額が6,000万円以下の場合と、6,000万円超の場合で、税率が異なります。

譲渡所得金額6,000万円以下の場合

所得税10%、道府県民税1.6%、市町村民税2.4%の合計14%となります。

譲渡所得金額6,000万円超の場合

「所得税15%-300万円」「道府県民税2%-24万円」「市町村民税3%-36万円」の合計20%-360万円となります。

④短期一般

短期一般とは、一般的な不動産の短期譲渡所得のことです。譲渡(売却)のあった年の1月1日における所有期間が5年以下の不動産を売却した場合、短期一般に該当します。

短期一般の場合の税率は、所得税30%、道府県民税3.6%、市町村民税5.4%の合計39%となります。

⑤短期軽減

短期軽減とは、短期譲渡所得のうち、国等や収用交換等の譲渡、都市再生機構等が行う住宅建設のための譲渡のことをいいます。

短期軽減の場合の税率は、所得税15%、道府県民税2%、市町村民税3%の合計20%となります。

個人が不動産を売却した場合に使える特別控除の種類

ここまでは、不動産を売却した場合の区分と税率を見てきました。

実は、個人が不動産を売却し、一定の要件を満たす場合には、特別な控除が受けられます。特別控除がある場合の税金の計算は、次の計算式で行います。

特別控除は金額が大きいため、納める税金の金額を抑えることができます。代表的な特別控除の金額は、次のとおりです。

①収用があった場合 特別控除額5,000万円

収用とは、国などが、道路を作るような公共の利益となる事業のために土地を取得することです。通常、収用は強制力を持つため、特別控除があります。

②居住用財産を売却した場合 特別控除額3,000万円

居住用財産を売却した場合には、3,000万円の特別控除があります。詳細は次節で説明します。

③特定土地区画整理事業のために土地等を売却した場合 特別控除額2,000万円

④特定住宅地造成事業等のために土地等を売却した場合 特別控除額1,500万円

⑤低未利用土地等を売却した場合 特別控除額100万円

令和2年7月1日から令和4年12月31日までに、所有期間5年超の低未利用土地等を売却した場合(市区町村長の確認済の不動産に限る)

これらの特例を受けるには、確定申告書と一定の添付書類を税務署に提出する必要があります。

住宅用の不動産を売却した場合の特例とは

個人が特例を受ける場合の多くが、住宅を売却するときです。ここでは住宅用の不動産を売却した場合の特例について見ていきましょう。

居住用財産を売却した場合の3,000万円控除の特例

住宅用の不動産を売却した場合に受ける特例で代表的なものが、3,000万円控除です。マイホームを売ったときは、所有期間の長短に関係なく最高3,000万円まで控除が受けられます。ただし、この特例を受けるためには、次の要件を満たす必要があります。

- ①自分が住んでいる家屋や、家屋とともにその敷地や借地権を売ること(住まなくなってから3年以内の場合も適用可)

- ②売った年の前年及び前々年に、この3,000万円控除の特例やそのほかのマイホームに関する特例を受けていないこと

- ③売手と買手が、親子や夫婦など特別な関係でないこと

この特例を受けるためには、確定申告書に次の書類を添付して、税務署に提出する必要があります。

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]

- 戸籍の附票の写しなど(売買契約の締結日の前日時点で、住民票の記載住所と所在地が異なる場合などに限る)

居住用財産の買替えの特例

居住用財産の買替えの特例とは、一定の要件を満たすマイホームを売却し、新たなマイホームを購入(買替え)した場合に、マイホームの売却益に対する税金を、新たなマイホームを売却するまで繰り延べる特例のことです。

例えば、5千万円で購入したマイホームを6千万円で売却すると、1千万円の利益が出ます。マイホームの売却だけの場合は、この1千万円の売却益に税金が課されますが、買替えの特例を適用すると、売却時に税金はかかりません。

その後、マイホームを売却したお金で新しいマイホームを6千万円で購入し、数年後に8千万円で売却しました。この場合、通常は売却益の2千万円にかかりますが、前回のマイホーム売却で繰り延べた1千万円の売却益をプラスした3千万円に税金がかかります。

このように、居住用財産の買替えの特例はあくまで税金の繰り延べであるため、税金が免除されるわけではありません。しかし、買替時には税金がかからないため、安心して新たなマイホームが購入できます。

ただし、この特例を受けるためには、次の要件を満たす必要があります。

- ①自分が住んでいる家屋とともに、その敷地や借地権を売ること(住まなくなってから3年以内の場合も適用可)

- ②売った年の前年及び前々年に、そのほかのマイホームに関する特例を受けていないこと

- ③売却代金が1億円以下であること

- ④居住期間が10年以上かつ所有期間が10年超であること

- ⑤買い換える建物の床面積が50平方メートル以上、土地の面積が500平方メートル以下のものであること

- ⑥買い換えるマイホームが中古住宅である場合には、取得の日以前25年以内に建築されたものであること、または一定の耐震基準を満たすものであること

- ⑦売手と買手が、親子や夫婦など特別な関係でないこと

この特例を受けるには、確定申告書に次の書類を添付して、税務署に提出する必要があります。

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]

- 戸籍の附票の写しなど(売買契約の締結日の前日時点で、住民票の記載住所と所在地が異なる場合などに限る)

- 売却した不動産、購入した不動産それぞれの登記事項証明書等

- 売却した不動産の売買契約書の写し

- 耐震基準適合証明書等(購入した不動産が、中古住宅の場合)

このほか、状況により提出書類が異なることがあります。

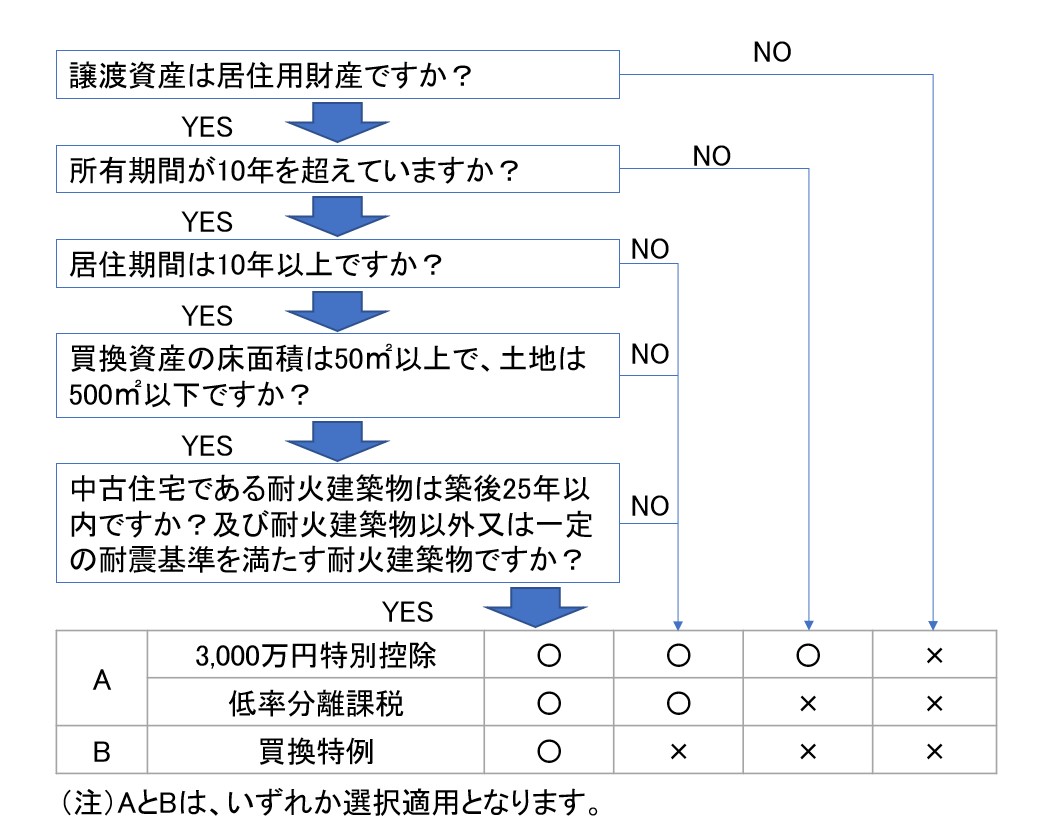

住宅用の不動産を売却した場合には「3,000万円控除」「買替えの特例」上述した「長期軽課の税率」の3つの特例を使えます。どの特例が使えるのかは、おおむね次のフローチャートで判断できます。

まとめ

個人が不動産を売却した場合の税金には、さまざまな税区分があったり、特例があったりと複雑です。特に、住宅を売却した場合にどの特例を選ぶかによって、大きく税額が異なる可能性もあります。

個人で不動産の売却をしたら、確定申告の前に必ず税理士などの専門家に相談するようにしましょう。

会計事務所に約14年、会計ソフトメーカーに約4年勤務。個人事業主から法人まで多くのお客さまに接することで得た知見をもとに、記事を読んでくださる方が抱えておられるお困りごとや知っておくべき知識について、なるべく平易な表現でお伝えします。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!