チップやYouTuberが得た投げ銭にかかる税金と申告方法を解説

日本ではチップの習慣はあまりなじみがないようですが、旅館での心付けなど、接客業では以前から一般的に行われていました。一方、大衆演劇の役者などに渡すおひねりは、現在「投げ銭」として新しいフィールドでも盛んになっています。

ここではチップや投げ銭にかかる税金の種類と申告方法を解説します。

YouTubeで「チップ」について解説中!

海外のチップ文化!チップは課税対象になる?【3分かんたん確定申告・税金チャンネル】

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる税金」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる税金

チップに関する日本と海外の事情の違い

「チップ」は商品に提示されている本来の料金と別に、商品提供の際にサービスを受けた相手に対し渡す現金を示します。日本では「心づけ」ともいいます。

日本と欧米ではチップに対する考え方や事情が異なります。以下に説明します。

日本ではチップは不要

欧米では古くよりサービス業に対するチップは一種制度的な慣習となってきましたが、日本ではチップ制度は今に至るまで流通していません。

これは、被雇用者の収入は雇用主がすべて負担すべきであるという考えが我が国の根底にあるからだと考えられます。レストランやカフェの店員に気持ちの良いサービスを受けたとしても、彼らはそのサービス提供の報酬を経営者から得ているのだから我々が支払う必要はない、「サービスは無料」という意識が根付いているのでしょう。

とはいえ、旅館宿泊の際、部屋に挨拶に来た担当の仲居さんに心づけを渡した(あるいは親が渡しているのを見た)経験のある方は多いのではないでしょうか。これは受けたサービスへのお礼というより、むしろ良いサービスの提供を期待して最初に渡すもので、厳密には本来の意味のチップではありません。もっとも日本では同様にチップとして扱っています。

かつては仲居さんの個人的収入となっていた心づけも、今では受取りを禁止していたり、受取っても一旦経営側に渡し、後に全員で分けるなどして反映させたりする旅館が多くなっています。

また、タクシー運転手に釣銭をそのまま渡すことがあるというのも日本における数少ないチップ文化の一つですが、こちらもクレジットカードの普及で減りつつあるようです。

欧米でもチップ事情はさまざま

チップの本場というべき欧米でも昨今は国によってだいぶ事情が変わってきているようです。

北米では今でもチップ社会で、サービスを受けた際のチップは(例えたいしたサービスではなくとも)必須です。日本よりはるかにカード払いが浸透していますが、本来の商品の料金をまずカードで支払った後に、チップの支払いを続けてカードで求められるのです。客は任意の金額(10%前後の切りのいい額)を自分で機械に打ち込むというシステムです。(筆者も経験あり)。

一方現在ヨーロッパではそこまでチップ社会という訳ではありません。

かつてはカフェのウエイターなどはチップのみが収入源だったので支払う慣習がありましたが、代金にサービス料が含まれるようになり、不要となりました。

ただし、高級なホテルやレストランでは今でもチップの習慣が残っており、10%程度を渡した方が良いようです。

投げ銭は新しいチップの形?

動画配信が盛んな現代社会における「投げ銭」は新しいチップの概念です。まずは投げ銭のシステムについて知っておきましょう。

投げ銭(スーパーチャット)とは?

投げ銭という言葉に耳なじみがなくとも「おひねり」はご存じでしょう。大衆演劇の演者や路上でのライブ演奏者に対し直接、あるいは置かれている箱の中に入れる形で渡す現金のことです。エンターテインメントサービスに対する心づけですからチップの一種と考えられます。

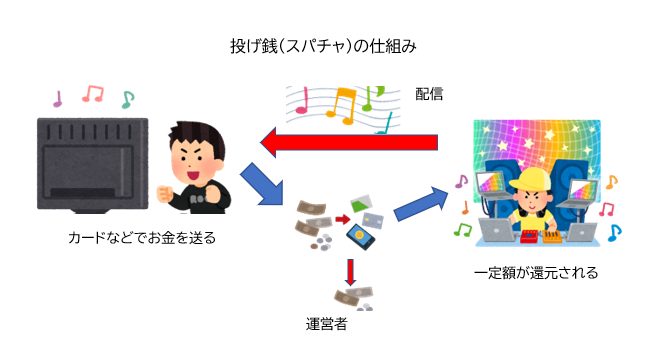

投げ銭はおひねりとほぼ同義語ですが、今の日本では専ら YouTuberやライブなどの生配信に対し、彼らを応援するために視聴者が支払うお金の意味で使われています。生配信中に有料のチャット機能を使うことで投げ銭を行うことが多いため、スーパーチャット(スパチャ)という別名もよく使われます。

投げ銭の支払いは予め動画配信サービスの運営会社が設けているアプリなどにクレジットカードやスマホ決済IDなどを登録しておき、配信中にオンラインで行います。もちろん投げ銭の総額がそのまま配信者の収益になるわけではなく、運営会社側に何割かが入るようになっています。

しかし人気コンテンツや視聴数の多い配信者では投げ銭のみの年間収入が1億円を超える場合が出てきました。語弊はありますが額としてチップの概念を超えた収入を得ることが可能となっているのです。

ちなみに投げ銭を「課金」と表するサイトもありますが、オンラインゲームなどクレジットカードなどで行う課金はアイテムを手に入れるという目的でアプリ提供会社に支払うものであり、売買契約の一種となります。投げ銭とは根本的に異なるシステムなので混同しないようにしましょう。

専用のアプリ開発などで投げ銭はますます盛んに?

2020年からのコロナ禍で大きな痛手を受けたのが来客による観戦や鑑賞を収入減とするエンタメやスポーツ業界です。特にテレビなどの放映が見込めない、あるいは当初から予定がない場合は放映権収入もなく、実施=全費用赤字となるためほとんどのイベントが中止を余儀なくされました。

そんな中、生配信により応援しているチームの試合を観ながら、好きなアーティストのパフォーマンスを楽しみながら投げ銭ができるシステムを取り入れる主催者が増えてきたのです。コロナ禍で苦境に陥っている対象団体や個人を応援したいというファンの思いが後押しする形で投げ銭システムは広く受け入れられるようになりました。

投げ銭機能は、一般的には動画配信サービス内に別途設けられた専用のアプリやツールで行われます。投げ銭に特化したこれらのアプリなどは「投げ銭プラットフォーム」とも呼ばれており、各サービスにより配信者への還元率や使用方法が異なります。

チップも投げ銭も申告・納税が必要

チップや投げ銭は収入として申告・納税しなければならない場合があります。誰でも気軽に動画配信ができる時代ではありますが、投げ銭システムを導入するのであれば事前に納税義務について把握しておく必要があります。

勤務中手にしたチップは雑所得

旅館やタクシー会社の給与所得者が勤務中に客から受取ったチップは税務上雑所得に分類されます。1年間のチップによる所得が合計20万円以下であれば申告の必要はありません。

もっとも前述のようにチップを会社や経営者に渡す決まりになっている場合は、会社の売上として計算するので当然受取った個人に申告義務は生じません。

なお、参考までにチップ社会であるアメリカではチップ収入は所得税の対象となっています。

投げ銭は贈与?それとも所得?

投げ銭は自分を応援してくれる人から貰うお金だから寄付=「贈与」であり、年間110万円までは税金がかからないと考える人もいるかもしれません。

しかし、こちらが提供している配信というサービスに対する対価ですから寄付という考え方は当てはまりません。対価が決まっていないこと、支払いが義務でないことからサービスに満足した人が払うチップに近く、所得と考えるべきです。したがって年間所得が20万円を超えれば課税対象となります。

その場合、YouTuberなどネット配信を本業にしている場合は事業所得として、他に本業があり趣味や副業としての配信で投げ銭収入を得ている場合は雑所得として申告します。

投げ銭で得た収入の申告はどうする?

投げ銭の所得は確定申告が必要になります。事業所得の確定申告にはご存じのように青色申告と白色申告があります。

投げ銭を事業所得とする場合、収入額が多ければ控除額の多い青色の方が税の負担が少なくなります。

しかし事業所得にするためには税務署に開業届を出さなければならないところ、副業を認めていない会社に勤めている場合は開業届が出せません。したがって収入額が多くても税制上の優遇措置を受けられない雑所得として申告するしかありません。

また、投げ銭による年間所得が20万円以下の給与所得者でも、他にふるさと納税や住宅ローンの関係で確定申告をする場合には投げ銭などの雑所得もすべて申告しなければならないことがあります。分かりにくければ税務署や税理士などの専門家に相談することをお勧めします。

YouTubeで配信者・ライバーの所得や経費を解説中!

【YouTuber・ライバー・配信者のスパチャ】ミルダムや17LIVE(イチナナ)等で得た“投げ銭” は所得?贈与?【フリーランスの税金】,3分でわかる税金

【ミルダム・イチナナ等】配信者・ライバーが経費にできるものって?【フリーランスの確定申告】,3分でわかる税金

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる税金」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる税金

まとめ

投げ銭は収入が得られるシステムとしては新しく、今後更なる発展が見込まれます。しかしどのようなシステムであれお金を得るということはその収入に伴う義務も同時に発生することを忘れてはいけません。申告義務を怠るとペナルティも課されます。決して「知らなかった」ではすまされないので注意が必要です。

▼参照サイト

https://www.nta.go.jp/law/shitsugi/shohi/02/31.htm

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1500.htm

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki2017/b/01/1_06.htm

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4408.htm

行政書士事務所経営。宅地建物取引士、知的財産管理技能士2級取得。遺言執行や成年後見などを行う一般社団法人の理事も務めている。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!