自己資本が気になる法人経営者の方必見!「資本性ローン」について解説

金融機関からの融資を検討する際、借入により自己資本比率が低下することを気にされる経営者の方もいらっしゃるでしょう。そんな時に利用したいのが今回紹介する「資本性ローン」です。一般的な証書借入と融資形態は同じですが、「資本性ローン」が持つメリットやデメリットについて解説します。

「資本性ローン」とは何か?

「資本性ローン」は融資制度の一つ

「資本性ローン」とは、金融機関の融資制度の一つです。

通常、融資を受ける際には返済期間や返済方法、金利などを記載した「金銭消費貸借契約書」を交わします。

契約書に基づいた借入のことを「証書借入」と呼びますが、「資本性ローン」も契約時には契約書を交わしますので証書借入と同じ位置づけです。

現在運用されている具体的な制度としては、日本政策金融公庫の「挑戦支援資本強化特例制度」や「新型コロナ対策資本性劣後ローン」があります。

最大のメリットは「自己資本」扱いとなること

では、「資本性ローン」と通常の証書借入との違いはどこにあるのでしょうか?

結論からいうと、金融機関は「資本性ローン」の借入残高を自己資本として見てくれるという点です。会計処理を例にこの仕組みを解説しましょう。

金融機関から借入をした場合、借入金は負債として会計処理されます。

例)銀行から金銭消費貸借契約書を結び1,000万円を借入した

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 普通預金 | 10,000,000円 | 長期借入金 | 10,000,000円 →(負 債) |

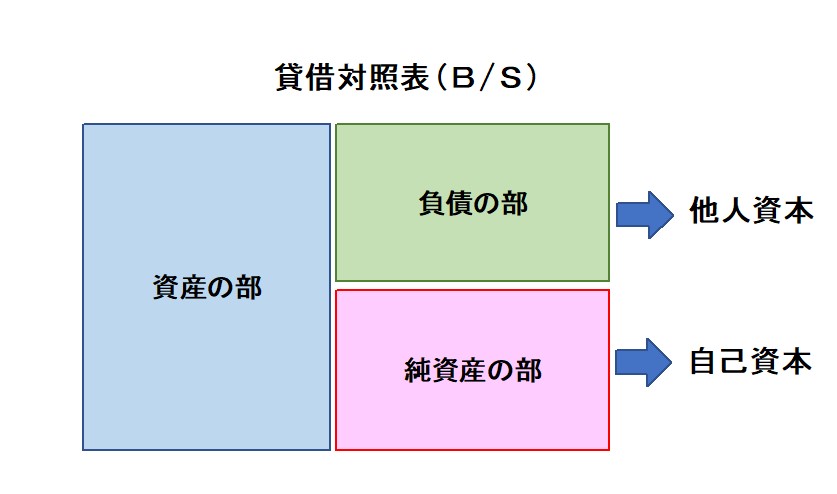

貸借対照表(B/S)上は「負債の部」に表示されますが、「負債の部」のことを会計上「他人資本」と呼びます。

これに対して、会社の株式を購入して出資をした場合は資本として会計処理されます。

例)会社設立にあたり株式200株を10,000,000円で発行した

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 普通預金 | 10,000,000円 | 資本金 | 10,000,000円 →(資 本) |

貸借対照表(B/S)上は「純資産の部」に表示されますが、「純資産の部」のことを会計上「自己資本」と呼びます。

これを図にまとめてみましょう。

負債の部は、取引先(買掛金など)や金融機関の借入(借入金)など、外部(他人)から調達した資本であることから「他人資本」と呼ばれています。

また純資産の部は、出資(資本金)や利益の累積(当期純利益)など、内部(自己)で調達した資本であることから「自己資本」と呼ばれています。

借入金が「自己資本」扱いになることの意味

企業を評価するポイントの一つである「自己資本」

「資本性ローン」が自己資本とみなされるメリットを説明する前に、自己資本がなぜ評価の対象となるのか、自己資本を充実させるとどんなメリットがあるのかについて解説します。

「自己資本」の定義には諸説ありますが、「純資産の部」を「自己資本」とする見方があります。(ここでは「自己資本」=「純資産の部」として解説していきます)

「純資産の部」を構成する項目は以下のようなものがあります。

- 資本金

- 資本準備金

- その他資本準備金

- 利益準備金

- 任意積立金

- 繰越利益剰余金

- 自己株式

1~3については株主からの出資にもとづき構成されるものです。また、4~6は会社の営業活動の結果生み出した利益にもとづき構成されるものです。

7は、自社の株式を自社が購入し、保有している際に使用する勘定科目です。減資ではありませんので、1.資本金のマイナス項目として「純資産の部」に表記します。

会計上はいずれも「自分で調達した資金」として取り扱われますので「自己資本」となります。

1~3が評価される理由としては、借入金と違い「資本金」はいわば半永久的に返済する必要のない資金であることが挙げられます。

返済しなくてもよいので、安定して資金を自由に使うことができる点が評価されるのです。

また4~6が評価される理由として「経常的に利益を出せる企業である」ことが挙げられます。

4~6の部分は調整して作り出せるものではありません。長い期間、利益を出し続けて企業内部に留保した成果として現れてきます。

つまり「利益が出せる企業」として評価を得ることができます。

以上のことをまとめれば、自己資本が大きい企業は「潰れにくい会社」とみられることになります。

「資本性ローン」は借入金が「自己資本」扱いになる

金融機関で「自己資本」が充実している企業の評価が高い理由はお分かり頂けたかと思います。では「資本性ローン」の取り扱いについて解説します。

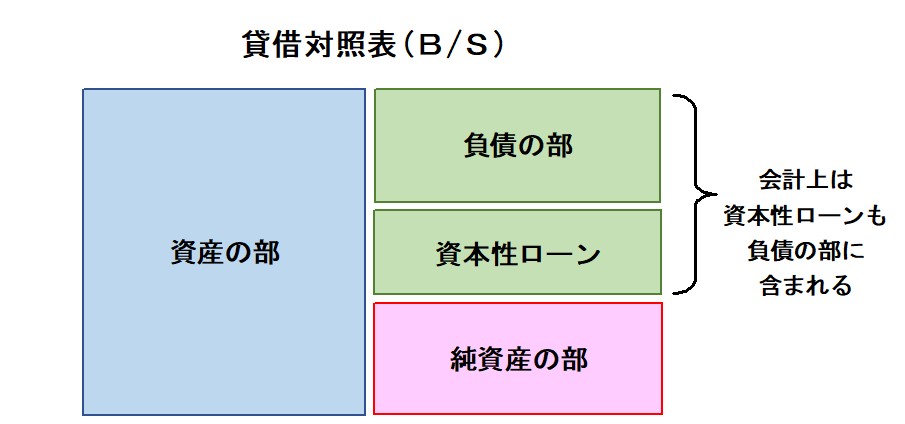

「資本性ローン」とはいえ、「借入金」に変わりはありません。ですから、会計処理上も他の借入金と同様に「負債の部」に計上しなければなりません。

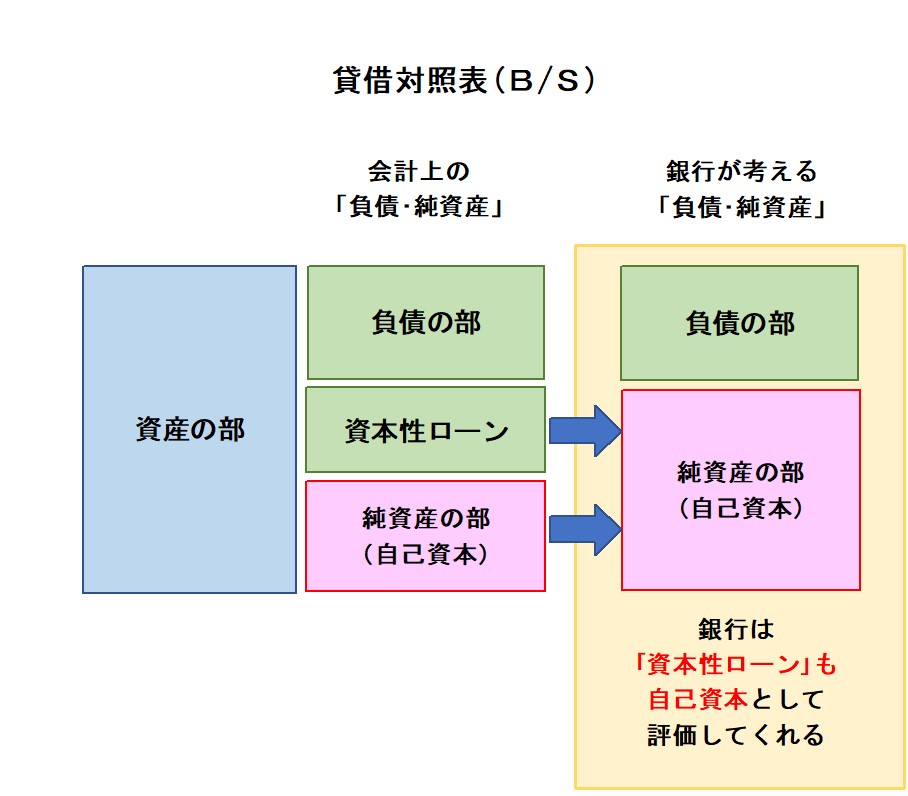

金融機関が企業の自己資本を評価するにあたり、この「資本性ローン」を「自己資本」とみなしてくれるという点が、他の借入金との大きな違いです。

銀行融資を受けるにあたって考慮しなければならないのは「金融機関の評価」ですから、仮に貸借対照表上、負債となっていても問題はありません。

「資本性ローン」のメリット・デメリット

「資本性ローン」のメリット

「資本性ローン」を利用するメリットについて列挙してみましょう。

1.自己資本としてみてくれるので他の融資が受けやすい

前述したとおり、金融機関が企業の評価をする際に「資本性ローン」を自己資本として見てくれます。つまり、借入金が増加したにも関わらずかえって自己資本が増加して評価が上がる、ということになります。

貸し出す側の金融機関にとっては、自己資本が充実している企業であれば融資実行もしやすくなるでしょう。

2.返済期間が長期で、かつ一括返済であるため月々の返済が楽

「資本性ローン」の制度目的は、毎月の元金返済をなくして短期的、中期的な資金繰りを支援することです。

「挑戦支援資本強化特例制度」を例にあげれば、最低でも5年1ヶ月の間は返済が猶予されます(最長15年)ので、新規事業や事業再生に思う存分借入金を投入できます。

3.劣後ローンであるため、金融機関が融資しやすい

「劣後ローン」とは、複数の借入金があり、返済に順位をつけなければならない場合、その他の借入金より返済の優先順位が劣る証書借入です。

「資本性ローン」は「劣後ローン」に該当しますので、もし仮に他の金融機関が融資をしたとしても優先順位は上になります。したがって金融機関としては比較的融資しやすくなる仕組みです。

「資本性ローン」のデメリット

良いことずくめの「資本性ローン」ですが、デメリットもあります。

1.金利が高い

「資本性ローン」は融資1年毎に金利の見直しを行いますが、特徴的なのが「業績が良くなると金利が上昇する」という点でしょう。

これから新しい事業、新しい分野に挑戦していく企業を支援する制度ですから、高い金利をとったら企業の成長を阻害することになりかねません。

したがって、業績が上がらないときには低い金利、事業が軌道に乗って業績が好転してきたら高い金利……というように業績に連動した金利設定となっています。

問題はその利率の高さです。

先に紹介した「挑戦支援資本強化特例制度」では、返済期間12年以上の場合、利益率が5%超になったら金利は「6.2%」です。

融資限度額である4,000万円を借りたとすれば、金利だけで年間248万円となります。

「資本性ローン」は一括返済となっていますから、融資の途中で元金を繰上返済することはできません。

したがって、業績が良くなれば元金が減らないまま高い金利を払い続けなければなりません。

2.一括返済であるため一時的な資金準備が必要

自己資本として見てくれても、借入金である以上、いつかは返済しなければなりません。

一括返済ですから、月払いでない分、償還期間が間近に迫ってきたときに一時に用意する返済資金は多額になります。

返済期日までに業績を好転させ、返済資金を毎年プールしていかなければなりません。

3.融資を受ける際に踏まなければならない手順が多い

通常の融資とは異なり、「資本性ローン」を契約する場合には事前に「事業計画書」を作成して金融機関から承諾を得なければなりません。

「事業計画書」とは、新規事業のアイデアや長期的な事業の見通しを、具体的な数値を示しながら計画する書類です。また「事業計画書」の承認後も一定期間ごとに報告する義務もあります。

メリットは大きいものの、非常に手間のかかる融資制度であるといえます。

まとめ

「資本性ローン」は新規事業を開拓する事業者にとって非常に有効な融資制度として、近年利用される企業が増えています。将来の事業計画は見えているが運転資金に不安がある、という方は是非この「資本性ローン」の利用をおすすめします。

▼参照サイト

Webライター/ライター

フリーランスとして様々な記事を執筆する傍ら、経理代行業なども行う。自身のリアルな経験を活かし、税務ライターとして活動の場を広げ、実務で役立つ生きた税法の解説に努めている。取材を通じて経営者や個人事業主と関わることも多く、経理や税務ほか、SNSを使った情報発信の悩みにも応えている。

新着記事

人気記事ランキング

-

「新型コロナ」10万円給付申請に必要な書類は?~申請・給付早わかり~

-

売上半減の個人事業主に、100万円の現金給付!中小企業も対象の「持続化給付金」を解説します

-

「新型コロナ」対策で、中小企業の家賃を2/3補助へ世帯向けの「住居確保給付金」も対象を拡充

-

「新型コロナ」対策でもらえる10万円の給付金には課税されるのか?高所得者対策は?

-

法人にかかる税金はどれぐらい?法人税の計算方法をわかりやすく解説

-

新型コロナで会社を休んでも傷病手当金がもらえる!傷病手当金の税金とは

-

増税前、駆け込んでも買うべきものあわてなくてもいいものとは?

-

法人が配当金を受け取った場合の処理方法税金や仕訳はどうなる?

-

【2024年最新版】確定申告と年末調整の両方が必要なケースとは?

-

もしも個人事業主がバイトをしたら?副収入がある場合は確定申告が必要