税金はいつ支払う?事業を始めた個人事業主の税金カレンダー

事業開始まもない個人事業主にとって、本業に傾注するあまり支払うべき税金の計画まで手が回らないこともあるかと思います。そこで「いつ」、どんな税金をどのようにして支払うのかカレンダー方式にして管理しておくことをおすすめします。支払い計画に税金の項目を設けておくだけでも支払漏れを減らすことができるでしょう。

個人事業主の税金はいつ払う?

税金のカレンダーで管理すること

個人事業主は1月1日から12月31日までが1事業年度となります。したがって、税金は基本的には昨年の事業活動に対して課税されるのですが、さらに予定納税や中間納税といった前年分の所得や税額などを基にして「前払い」となる税金もあります。

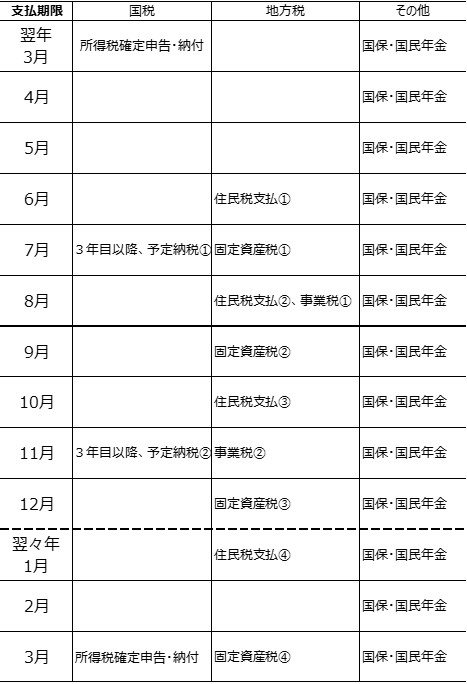

種々の税金は、納付先や納付時期等が異なっているため、送付された納付書が管理しきれずに納付期限を過ぎてしまうことも考えられます。また、納付書が届いてから資金繰りが立たないようなことにならないよう、予め税金の種類やおおよその納付予定額、支払時期等を記載した管理シートの作成をおすすめします。個人事業主の支払うべき税金を大まかにみると次のようになります。

所得税や消費税などは、税金を納める時に自分で納めるべき金額を計算し、納税する申告納税方式となっています。これに対し、自治体が納めるべき金額を計算し納税者に通知する賦課課税方式によるものに、個人住民税、個人事業税、固定資産税などがあります。

住民税や個人事業税については、改めて申告しなくても税務署と事業所のある都道府県や市区町村で情報をやり取りして所得税の申告をベースに税額を自動的に計算してくれるしくみとなっていますので、届く納付書によって支払うこととなります。

なお消費税については、事業を始めたばかりの個人事業主の場合は、一般的には開業から2年間は納付の義務はありません。

赤字のときはどうなる?滞納したらどうなる?

昨年の確定申告において所得が赤字であった場合、今年の所得税は発生しません。厳密にいうと、基本的に基礎控除の38万円はすべての人に適用されますので、所得が38万円以下の場合、所得税はかからず住民税や個人事業税も課税されません。

しかし、事業以外に給与所得など他の所得がある場合には、事業所得と他の所得の相殺をして税金を計算することになります。これを損益通算と呼びますが、損益通算によって給与所得で源泉徴収された税額が戻ってきます。

そして所得税では青色申告をしていることを条件に、翌年以降3年間赤字を繰り越すことができます。損益通算をしてもなお赤字の場合には繰越して、翌年の黒字と相殺することができるのです。

これに対して、消費税や固定資産税などは所得とは関係なく支払い義務があります。

では、うっかり納税漏れがあった場合はどうなるのでしょうか?

不納付加算税、延滞税、さらに無申告加算税(確定申告しない場合)、重加算税(仮装・隠ぺいなどに対する罰則)など納税にはペナルティが設けられています。納付期限に遅れた場合のペナルティとしての延滞税などは、納期限の翌日から2月を経過する日までの期間であれば比較的延滞税の割合も緩いですが、最も重いとされる重加算税になると、最高で税率は50%にもなります。

また、所得税や住民税の納税証明は、金融機関から融資を受けるときや国民健康保険や国民年金の手続きをするときに必要となることがあります。

結局、納付の管理をして、期限までに支払うことが事業継続からみて最もよいこととなるのです。

個人事業主の税金カレンダー

支払期限が一覧できる個人事業主の税金カレンダー

1月に開業した個人事業主の翌年の税金のカレンダーを作ってみます。

前提として、従業員は雇わずに所得税、個人事業税、住民税、固定資産税(土地と建物)について税金を支払うケースとなります。分割払いができる税金はすべて分割するものとし、固定資産税は東京23区(2019年度)の場合を想定しています。

さらに、従業員を雇って事業を営む個人事業主は給与を支払う都度、源泉徴収を行ない、翌月10日までに納付の義務があります。この場合、個人事業主は開業から1ヵ月以内に「給与支払事務所等の開設・移転・廃止届出書」を提出する必要があります。毎月の源泉税納付の他に届出により半年に1回とすることもできます。所得税は、従業員については事業所で「年末調整」を行い、従業員の所得税申告を代行している形になります。

翌年以降に課せられる所得税の予定納税ですが、所得税の見積額が予定納税額よりも少なくなる場合は、「予定納税額の減額申請書」を提出し、承認を得れば予定納税額は減額されます。

そして、消費税は開業2年目であっても、前年の1月1日から6月30日までの期間に課税売上高が1,000万円を超えた場合は課税となるので要注意です。

土地や建物が賃借である場合には、固定資産税は課せられませんが、事業で利用している固定資産(備品、機械、構築物など)がある場合には、固定資産税のひとつである償却資産税が課せられます。これら土地、建物、償却資産にかかる税金は、市町村にもよりますが、原則として土地は30万円、家屋は20万円、償却資産なら150万円に満たない場合は固定資産税を課することができないとされ、それぞれの基準を「免税点」と呼んでいます。

また、事業で使用する車両を所有しているときは、自動車税が課せられます。自動車税は自動車検査証に記載されている者に課される地方税であり、納付期限は5月末となっています。

税金カレンダーを作ると、例えば4月、5月と8月では支払いに大きな差がでます。また、翌々年の2月と3月も支払いに差があります。資金繰り表の中に納税予定を入れて納税資金を確保しましょう。

支払い義務があるのは税金だけではない!

個人事業主が支払うべき税金のカレンダーには、税金ではありませんが、事業主の国民健康保険(国保)や国民年金保険料(国民年金)についても支払予定に入れておくとよいでしょう。

従業員を雇用している場合には、健康保険料や厚生年金保険料だけでなく、労働保険(労災保険、雇用保険)料の支払があり、毎月発生する健康保険や厚生年金保険だけでなく、労働保険の支払時(年度更新、6月から7月上旬)はまとまったお金が必要となります。

各社会保険の会社負担分は、次のようになっています。

- 健康保険料 = 標準報酬月額×健康保険料率 ÷ 2

- 厚生年金保険料 = 標準報酬月額×18.300% ÷ 2

- 労働保険料 = 賃金総額×(労災保険料率+雇用保険料率)-従業員負担分(雇用保険)

従業員負担分は給与天引きとなりますが、会社負担分の社会保険料は確保しなければなりません。これら社会保険の滞納時においても、追徴金等がかかりますので注意しましょう。

支払方法について

近年、税金の支払方法は多様化し、金融機関や税務署の窓口で支払うほか、口座振替、クレジット、コンビニ、ダイレクト納付、電子マネー、ペイジー等各種の支払方法が用意されています。

さらに、インターネット上で納税できる電子納税もあり、「ダイレクト納付による電子納税」(口座振替)と「インターネットバンキングによる電子納税」(振込)の2つの方法があります。ダイレクト納付は事前に税務署への届出が必要となりますが、全ての税目について支払うことができます。ネットバンキングの場合は、さらに全税目の納税が可能な登録方式と所得税や消費税のみ可能な入力方式の2つの方法があります。入力方式には事前登録は不要です。

また、地方税や社会保険料等の各種公共料金の支払いには、Yahoo! JAPANのウェブサイト上で支払うことのできるサービス「Yahoo!公金支払い」など便利なサービスもあります。

所得税と消費税の支払いでおすすめは、振替納税です。指定された日に届出口座から引落しとなる方法ですが、実際の引き落とし日はそれぞれの納付期限より1ヵ月程度後になっています。資金繰りに多少のゆとりができるでしょう。

まとめ

最近では、サラリーマンの副業として個人事業主をしている人も増えています。その場合は、年末調整後に確定申告することになります。副業であっても、所得を得ている場合には納税タイミングを意識しておきましょう。

忙しくて納税手続きを忘れていたことのないようなしくみを自分で作り、延滞や追徴から自分を守りましょう。

大学卒業後、2年間の教職を経て専業主婦に。システム会社に転職。システム開発部門と経理部門を経験する中で税理士資格とフィナンシャルプランナー資格(AFP)を取得。2019年より税理士事務所を開業し、税務や相続に関するライティング業務も開始。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!