法人が少額減価償却資産を取得した場合の処理方法について解説!

法人が固定資産を取得した場合、固定資産台帳の登録から始まり、決算時には減価償却処理、償却資産税の申告、除却時には未償却残高の確認など多くの事務処理が必要となります。

しかし少額減価償却資産の特例を適用すると、30万円未満の固定資産についてこの事務作業が軽減できます。詳しくご紹介します。

少額減価償却資産とは?

30万円未満の固定資産を取得した場合

10万円未満の固定資産は少額減価償却資産と呼ばれ、取得時に全額費用計上できます。

また30万円未満の減価償却資産については特例が設けられ、期末資本金が1億円以下の青色法人などを対象に、取得時に全額費用計上できます。

この特例は、租税特別措置法67の5に規定する「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」と呼ばれるものです。

適用要件をまとめますと、次のようになります。

- 対象法人は青色法人で、期末資本金が1億円以下であること

ただし、大規模法人に1/2以上株式を保有されている法人等は対象外 - 通常1単位として取引される30万円未満の固定資産が対象

1台、1個、1そろいごとに判断する - 1事業年度で合計300万円までの固定資産が適用可能

- 経理要件(全額費用計上すること)を満たすこと

- 適用年度において事業の用に供すること

- 取得時の固定資産が新品、中古であることは関係なし

- 適用要件として確定申告時に添付資料が必要

- 別表(少額減価償却資産の取得価額の損金算入の特例に関する明細書)

- 適用額明細書

- 令和2年7月時点では令和4年3月末までが適用期限

取得価額30万円の範囲に消費税が含まれるかどうかは、その法人の経理処理によることになります。すなわち、税込み経理の場合には、消費税等込みの取得価額で考えます。消費税の免税事業者は「消費税込み」で判断となりますので、ご注意ください。また、税抜経理方式の場合には、消費税等抜きの取得価額で判断しますので、10%の消費税率を考えると、税抜経理は有利といえます。

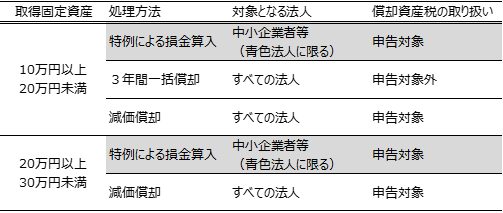

しかし、対象となる法人はこの特例に沿った処理しかないわけでなく、3パターンの経理処理が可能です。

中小企業が少額減価資産を取得した場合の3つの経理パターンとは?

まず、取得価額が10万円未満の固定資産については全額損金算入できるので、一般には経費扱いで問題ありません。また、使用可能期間が1年以内の固定資産も経費扱いとなります。

次に、20万円~30万円の固定資産を取得した場合には、次のような選択肢があります。

つまり、10万円以上20万円未満の場合は、経理処理に3つの選択肢があるのです。

3年間で償却する一括償却資産とは、資産ごとの個別の減価償却はせずに、使用開始から3年間にわたり、その年に一括償却資産とした資産の取得価額の合計の1/3を損金に計上していく方法です。上の表にあるとおり、償却資産税の申告対象とならず、簡便な方法としてよく利用されています。

経理方法による少額減価償却資産の損金算入額の違い

シミュレーションによる損金可能額3パターン

少額減価償却資産を取得した場合の経理処理3パターンを比較してみましょう。

ここでは下記の要件以外はすべて満たしているとして、それぞれの減価償却費を計算します。

例)3月決算の中小企業者(青色法人)が10月1日に1セット18万円(税込)の応接セットを5セット購入したとします。消費税は税込処理を採用、定率法(法定償却方法)、耐用年数5年とします。

- 少額減価償却資産の特例

損金となる額 90万円(=18万円×5セット) - 一括償却資産

損金となる額 30万円(=18万円×5セット×(12か月÷36か月) - 減価償却(定率法)

損金となる額 18万円(=18万円×0.4×5セット×6か月÷12か月)

3パターンを比較しますと、1事業年度の節税という意味では少額減価償却資産の特例を利用するのが最も節税効果が高いこととなります。

しかし、当期よりも翌期以降の節税を考えたい場合には、翌期以降に損金算入額を残しておくために一括償却資産や通常の減価償却を選択する方法が考えられます。なお青色法人でない場合には、一括償却資産か通常の減価償却のどちらかしか選べません。

一括償却資産で気をつけたいのは、その年度の一括償却資産の合計額を1/3ずつ損金に算入することは決まっているため、例えば2年目に一括償却資産のすべてを廃棄したとしても、2年目に損金算入できるのは、やはり当初の合計額の1/3だけという点です。一括償却資産では、固定資産除却損は認められていないのです。

減価償却においては、資産区分によって法定償却方法が決められています。機械装置・車両・器具備品などは定率法です。しかし、税務署への届の提出を要件に、償却方法として「定額法」を適用すると、例えば耐用年数5年でも1年目の償却率は0.2となり、さらに減価償却費が小さくなります。

一方、国税だけでなく地方税のことも頭に入れておきましょう。

地方税である償却資産税は、土地や家屋以外の事業の用に供する資産で、その減価償却額が法人税法により所得の計算上、損金に算入されます。

固定資産として登録したものについては、毎年1月1日現在の償却資産の情報(取得年月、取得価額、耐用年数等)を1月末までに市区町村に報告します。2年目以降は増減した固定資産の報告のみをします。税額は、課税標準額(資産の簿価とほぼ同じ) × 税率[1.4%が標準]となります。償却資産税は、課税標準額が150万円未満の場合には課税されません。

また、償却資産税においてソフトウェアなど無形固定資産などは申告対象外となります。

3パターンの経理処理のうち、一括償却資産については償却資産税が課税されません。その他の資産については、償却資産税の対象となります。

一方、少額減価償却資産の特例を使った有形固定資産は、償却資産税の対象となります。

少額減価償却資産の特例利用にあたっての注意点

少額減価償却資産は損金算入により節税につながりますが、注意点を挙げておきます。

- 使用可能期間を見極める

30万円未満の資産であっても、使用可能期間が1年未満のものについては特例によらず取得時に費用計上できます。使用可能期間とは、法定耐用年数ではなく、その法人の業種において一般に消耗性のものとされ、かつ、平均的な使用状況、補充状況などからみて、使用可能期間が1年未満であるものです。イベントで数か月間だけ使う器具備品などはすべて費用となります。 - 社内でのルールを決めておく

一般には、有利な税制を利用する場合に通常と異なった特例的な会計処理がは認められますが、会計には「継続性の原則」があります。継続性の原則とは、企業がいったん採用した会計処理は毎期継続して適用すべきことを要請する原則です。

社内でルールを決め、同一事業年度に同じモノの取得をしたら同じ処理をするなど、会計の主義一貫性が保てるような方針を決めて運用しましょう。 - 事業年度が1年以下の事業者の場合は、上限額300万円ではない

事業年度が1年未満の場合には300万円を12で割ったものに、事業年度の月数を掛けた金額になります。

例えば、開始事業年度が9か月の場合は年間225万円まで少額減価償却資産の特例が適用できます。

まとめ

特に開業当初や新規事業を始める場合、資産計上と減価償却費のバランスはその後の経営に大きく影響します。節税につながる少額減価償却資産の特例については積極的に利用したいものです。

少額減価償却資産の特例は平成15年4月から始まった制度であり、今後もある程度続くと思われます。今後、予算を立てる際においても、当初の計画から年間300万円の枠を想定して検討しましょう。

▼参考URL

大学卒業後、2年間の教職を経て専業主婦に。システム会社に転職。システム開発部門と経理部門を経験する中で税理士資格とフィナンシャルプランナー資格(AFP)を取得。2019年より税理士事務所を開業し、税務や相続に関するライティング業務も開始。

新着記事

人気記事ランキング

-

「新型コロナ」10万円給付申請に必要な書類は?~申請・給付早わかり~

-

売上半減の個人事業主に、100万円の現金給付!中小企業も対象の「持続化給付金」を解説します

-

「新型コロナ」対策で、中小企業の家賃を2/3補助へ世帯向けの「住居確保給付金」も対象を拡充

-

「新型コロナ」対策でもらえる10万円の給付金には課税されるのか?高所得者対策は?

-

法人にかかる税金はどれぐらい?法人税の計算方法をわかりやすく解説

-

新型コロナで会社を休んでも傷病手当金がもらえる!傷病手当金の税金とは

-

増税前、駆け込んでも買うべきものあわてなくてもいいものとは?

-

法人が配当金を受け取った場合の処理方法税金や仕訳はどうなる?

-

【2024年最新版】確定申告と年末調整の両方が必要なケースとは?

-

もしも個人事業主がバイトをしたら?副収入がある場合は確定申告が必要