いますぐ金融支援!新型コロナウイルス対応支援制度の最新情報

新型コロナウイルス流行の影響で経営難に苦しむ企業を資金面でサポートするための制度として、国や地方公共団体による各種の「資金繰り支援」が実施されています。この記事では「特別貸付」や「利子補給」といった「資金繰り支援」の内容と、現在使える支援制度に関する最新情報を解説していきます。

新型コロナウイルス対応の金融支援策

金融機関の特別融資制度についての最新情報

売上高が減少したときに、経営者がまず考えなければならないのが運転資金の確保です。流行がいつ終息するのか予想がつかず、いまだ先行きが不透明な部分を考慮して、充分な資金を手元に用意しておきたいと考える経営者は多いのではないでしょうか。

経済産業省が打ち出している各種支援策のなかで、企業の資金繰りをサポートする「資金繰り支援」という項目があります。内容としては、政府系金融機関である日本政策金融公庫や商工組合中央金庫等が実施する「セーフティネット貸付」や「新型コロナウイルス感染症特別貸付」が紹介されています。

また、政府系金融機関の貸付については令和3年12月31日まで「実質無利子・無担保・最大5年間の元金据置」を受けることができます。

さらに、直接的な資金注入ではありませんが、既存の借入金の元金返済を最大1年間返済猶予する「新型コロナ特例リスケジュール」という制度が新たに追加されました。

「利子補給事業」による実質無利子制度

「利子補給事業」は政府系金融機関による「特別貸付」や民間の金融機関による「実質無利子無担保融資」と併せて実施されている制度です。民間の金融機関が融資した部分に対する申請受付は令和3年3月31日で終了しています。しかし日本政策金融公庫などの政府系金融機関の特別貸付については、令和3年12月31日まで延長されています。

金融支援を受けるための具体的な要件

「特別融資制度」を受けるための具体的な要件

資金繰り支援の「特別貸付」といっても、申請するにあたっての要件に応じて使うことができる融資制度が変わってきます。

そのなかでも、特に需要が高いと思われる要件は以下の表のとおりです。

| 要 件 | 制 度 | 相談窓口 |

|---|---|---|

| 売上高の増減問わず | セーフティネット貸付 | 日本政策金融公庫 |

| 売上高が5%以上減少 | コロナ特別貸付(低利) 危機対応融資(低利) |

日本政策金融公庫 商工組合中央金庫等 |

| 売上高が15%以上減少 | コロナ特別貸付(低利) 危機対応融資(低利) |

日本政策金融公庫 商工組合中央金庫等 |

| 売上高が20%以上減少 | コロナ特別貸付(実質無利子) 危機対応融資(実質無利子) |

日本政策金融公庫 商工組合中央金庫等 |

| 返済に困っている | 新型コロナ特例リスケジュール | 中小企業再生支援協議会 |

「利子補給制度」を受けるための具体的な要件

民間の金融機関が行った「コロナ貸付」に対する利子補給事業は3月で受付が終了しました。しかし、政府系金融機関の「コロナ貸付」にかかる利子補給事業は12月末まで延長となっています。適用を受けるための要件は以下の通りです。

| 事業規模 | 適用要件 | 売上高の対象期間 |

|---|---|---|

| 小規模事業者である個人 | なし | なし |

| 小規模事業者である法人 | 1.貸付の申し込みを行った際の最近1か月、その翌月若しくはその翌々月の売上高、最近1か月から遡った6か月間の平均売上高 2.最近2週間等の売上高 上記が、前年、前々年又は3年前の同期と比較して15%以上減少している方 |

1.「最近1か月から遡った6か月間の平均売上高」は2020年12月21日以降に貸付を受けた場合に限り選択可能 2.「最近2週間等の売上高」「3年前同期との比較」は2021年1月22日以降に貸付を受けた場合に限り選択可能 |

| 中小企業者等(上記以外) | 1.貸付の申し込みを行った際の最近1か月、その翌月若しくはその翌々月の売上高、最近1か月から遡った6か月間の平均売上高 2.最近2週間等の売上高 上記が、前年、前々年又は3年前の同期と比較して15%以上減少している方 |

1.「最近1か月から遡った6か月間の平均売上高」は2020年12月21日以降に貸付を受けた場合に限り選択可能 2.「最近2週間等の売上高」「3年前同期との比較」は2021年1月22日以降に貸付を受けた場合に限り選択可能 |

「利子補給制度」の会計処理

利子補給制度を受けている期間の会計処理

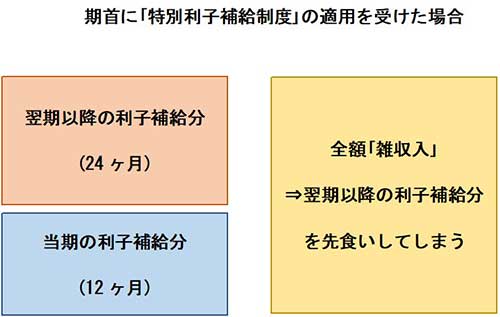

政府系金融機関のコロナ融資にかかる利子を国から補給してもらう「特別利子補給制度」ですが、問題となるのが入金のタイミングとその経理処理です。「特別利子補給制度」では3年間の利子相当額が一括で入金されてくるからです。

仮にこれを全額「雑収入」としてしまうと、将来の収益まで当期に計上することになりますので期間損益が歪んでしまいます。

「期間損益」を正しく計算するためには、入金となった「特別利子補給」を適正に期間按分する必要があります。

例)特別利子補給の入金があった

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 預金 | 300,000 | 前受金 | 300,000 |

入金となった総額は「前受金」で処理しておきます。

コロナ融資は、利子部分について会社が一旦支払を行います。

例)コロナ融資にかかる利子を支払った(1~12回)

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 支払利息 | 10,000 | 預金 | 10,000 |

例の場合、支払利息は 10,000円 × 12回 = 120,000円となります。

決算時点で「前受金」とした総額のうち、当期に支払った利子部分120,000円に相当する金額を取崩し「雑収入」に振り替えます。

例)コロナ融資の利子部分を雑収入に振り替えた

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 前受金 | 120,000 | 雑収入 | 120,000 |

翌期以降の利子にかかる補給部分 300,000円-120,000円=180,000円は「前受金」として残ります。同様の処理により随時「雑収入」に振り替えていくことになります。

4年目以降の利子補給金についての会計処理

都道府県が実施している「新型コロナ感染症対策事業継続応援金」という制度があります。

都道府県が行った制度融資を受けており、かつ直近の売上高が一定割合以上減少している企業について、4年目の利子相当額を補給するというものです。

この場合も、4年目の利子部分に期間対応させるため入金時は「前受金」として処理します。

例)新型コロナ感染症対策事業継続応援金の入金があった

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 預金 | 200,000 | 前受金 | 200,000 |

4年目に実際に支払った利子相当額を決算時点で取り崩します。

例)利子相当額 150,000円を取り崩した

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 前受金 | 150,000 | 雑収入 | 150,000 |

ただし、新潟県の「新型コロナ感染症対策事業継続応援金」のように、3年経過後にコロナ融資を一括返済した場合であっても応援金の返還を要しないケースもあります。返還義務がないのであれば、入金時に全額「雑収入」として計上しても差し支えないでしょう。

例)新型コロナ感染症対策事業継続応援金の入金があった

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 預金 | 200,000 | 雑収入 | 200,000 |

まとめ

新型コロナウイルスの感染収束にはまだまだ時間がかかりそうです。政府系金融機関の特別貸付が令和3年12月31日まで延長されましたが、企業側も今現在使える支援制度をフル活用して、長期的な資金繰りの備えを検討しておくべきでしょう。

▼参考URL

- https://www.meti.go.jp/covid-19/shikinguri.html

- https://www.jfc.go.jp/n/finance/search/covid_19_m.html

- shikinguri_list.pdf (meti.go.jp)

- https://tokubetsu-riho.jp/

- https://tokubetsu-riho.jp/downloads/c2_qa.pdf?1623541439

- https://file.jocci.jp/202105covid-19_shiensaku.pdf

- https://www.pref.niigata.lg.jp/uploaded/attachment/251954.pdf

Webライター/ライター

フリーランスとして様々な記事を執筆する傍ら、経理代行業なども行う。自身のリアルな経験を活かし、税務ライターとして活動の場を広げ、実務で役立つ生きた税法の解説に努めている。取材を通じて経営者や個人事業主と関わることも多く、経理や税務ほか、SNSを使った情報発信の悩みにも応えている。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!