企業版ふるさと納税とは?返礼品はあるの?メリット・デメリット、人材派遣型について解説

企業版ふるさと納税とは、地方公共団体の「地方創生プロジェクト」に寄付をした企業は法人関係税を最大9割控除できる制度です。人材派遣型は企業が人件費を含む事業費を地方公共団体に寄付し、専門的知識・ノウハウがある人材を職員として派遣すると経費の最大約9割に相当する税の軽減を受けられます。

個人版ふるさと納税の返礼品のようなリターンはありませんが、企業のPR効果やイメージアップにつながる可能性があります。

企業版ふるさと納税の概要と仕組み、メリット・デメリットと注意点、人材派遣型について解説していきます。

企業版ふるさと納税とは

企業版ふるさと納税は、企業が地方公共団体の地方創生プロジェクトに寄付をすると、法人関係税から一定額を税額控除できる仕組みです。

企業版ふるさと納税の仕組み

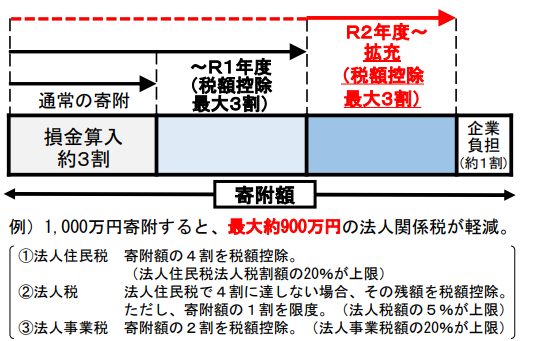

2016年に創設された企業版ふるさと納税は、地方公共団体の地方創生プロジェクトに対して企業が寄付をした際に、法人関係税(法人税・法人住民税・法人事業税)から税額控除できる制度です。

例えば、1,000万円を寄付すると最大約900万円の法人税・法人住民税・法人事業税が軽減されます。

企業版ふるさと納税では、内閣府令により地方公共団体が寄付をした法人に対して経済的なリターンをすることを禁止しています。

よって寄付をしても、個人版ふるさと納税のように返礼品など直接的なリターンはありません。

ただし、内閣府のパンフレットでは企業のPRや地方公共団体との新たなパートナーシップの構築などのメリットが記載されています。

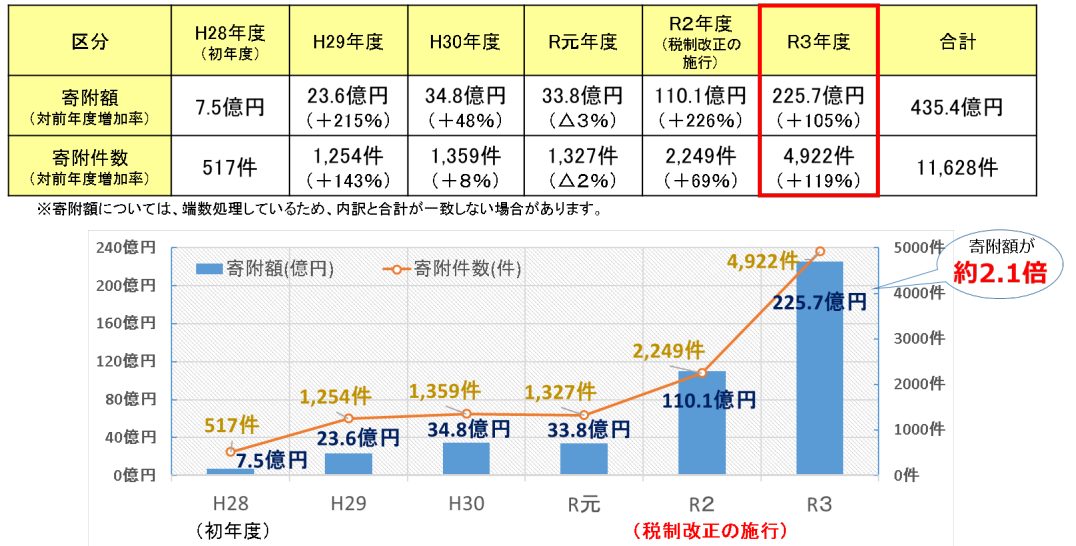

ちなみに2021年度の寄付実績は、金額が前年度比約 2.1 倍(約 225.7 億円)、件数が約 2.2 倍( 4,922 件)と大きく増加しました。

人材派遣型では、地方公共団体に専門的知識・ノウハウがある人材を派遣する

企業版ふるさと納税には地方公共団体に人材を派遣する「人材派遣型」という制度もあります。

企業が人件費を含む事業費を地方公共団体に寄付し、同じ年度内に寄付活用事業に従事する専門的知識・ノウハウがある企業の人材が地方公共団体の職員として任用(または地域活性化事業を行う団体等に採用)されると経費の最大約9割に相当する税の軽減を受けることができます。

内閣府の公表資料には、企業のメリットとして「企業のノウハウの活用による地域貢献がしやすくなる」「人材育成の機会として活用することができる」と記載されています。

企業版ふるさと納税のメリット

企業版ふるさと納税の3つのメリットを見ていきましょう。

社会貢献による企業イメージの向上

企業版ふるさと納税をすることにより、地方公共団体のホームページに寄付の実績が公表されることがあります。内閣府の企業版ふるさと納税ポータルサイトにも寄付実績として掲載されます。

また、2018 年度から制度活用で特に顕著な功績を上げ模範になると認められる活動をした企業や地方公共団体を内閣府特命担当大臣(地方創生担当)から表彰しています。

2022年度は第一生命保険株式会社・ 野村アセットマネジメント株式会社・リコージャパン株式会社の3社と3つの地方公共団体が受賞しました。

2023年の2月に表彰式が行われ、報道関係者に公表されました。

愛媛県の場合は100万円以上の寄付の場合、感謝状が贈呈され必要に応じて贈呈式を実施するなど地方公共団体から表彰されることもあります。

寄付が多くの人に認知され、企業のPR・イメージの向上につながる可能性があります。

地方公共団体との新たな関係構築につながる

企業版ふるさと納税で寄付および人材派遣をすることにより、寄付先の地方公共団体と新たな関係が構築できる可能性があります。

地方公共団体と関係が構築されることで、官民連携の事業やキャンペーンなどを展開できるかもしれません。

2023年2月には内閣府・8府県庁の共催で「THE 地方創生WEEK~企業版ふるさと納税で地方を応援~」という過去最大規模のマッチングイベントが開催されました。

まずはマッチングイベントで話を聞いてみるのも良いでしょう。

法人税・法人住民税・法人事業税が税額控除できる

企業版ふるさと納税では、基本的に経済的なリターンはありません。

ただし企業が寄付をしやすくするため損金算入に加え税額控除ができ、寄付額の下限を10万円と低めに設定しています。

税額控除できる法人関係税と税額控除は以下のとおりです。

| 法人関係税 | 税額控除 |

|---|---|

| 法人住民税 | ①法人住民税・法人税割額の20% ②寄付額の40% ①②のうち少ない額 |

| 法人税 | ①法人住民税で40%に達しない場合の残額 ②法人税額の5% ③寄付額の10% ①②③のうち最も少ない額 |

| 法人事業税 | ①法人事業税額の20% ②寄付額の20% ①②のうち少ない額 |

3つの税額控除を足した合計額が控除額となります。

企業版ふるさと納税のデメリット

企業版ふるさと納税には、経済的な見返りがない、時間と労力がかかるなど3つのデメリットがあります。

返礼品など経済的な見返りがない

企業版ふるさと納税は、個人版ふるさと納税のように返礼品はもらえません。

個人版ふるさと納税は「自己負担実質2,000円で返礼品がもらえて、地域貢献もできる」という点が最大のメリットといえるでしょう。

多くの人が個人版ふるさと納税を活用している理由は「返礼品をもらいながら地域・社会貢献できること」と推測されます。

企業版ふるさと納税にも税額控除はありますが、最低でも1割は企業が寄付金を負担します。

時間と労力がかかる

企業版ふるさと納税を利用するためには、地域再生計画の認定を受けた地方公共団体(2023年4月1日時点で46道府県1,543市町村)から寄付先を選びます。

なお、以下の地方公共団体は対象外となります。

- 本社が所在する地方公共団体

- 地方交付税の不交付団体である都道府県

- 地方交付税の不交付団体であって、その全域が地方拠点強化税制における地方活力向上地域以外の地域に存する市区町村

寄付金を支払い、領収書を受け取り損金算入の処理を行います。税額控除を計算し、申告の手続きをします。

人材派遣型では、プロジェクトを計画し派遣する人材を選び引き継ぎなどを行う必要があります。寄付による企業版ふるさと納税と同様に経理の処理もしなくてはいけません。

上記のように、手間と時間がかかるというデメリットがあります。

PR効果がどれくらいあるのか予測しづらい

TVコマーシャルや電車内の広告などとは異なり、企業版ふるさと納税はPR効果がどのくらいあるのか予測が難しいでしょう。

2016年に創設されましたが、2021年度に寄付額・件数が大きく増加したため少しずつ認知度は上がっていると推測できます。

企業版ふるさと納税の注意点

個人版ふるさと納税と仕組みが大きく異なる

「ふるさと納税」という名称ではありますが、企業版ふるさと納税は個人版ふるさと納税のように「返礼品(経済的なリターン)がない」という大きな違いがあります。

人材派遣型の場合は、専門知識がある人材を地方公共団体に派遣してしまいますのでマンパワーが不足することもあるでしょう。

また、法人として青色申告書を提出していないと法人税の税額控除が受けられませんので注意しましょう。

上限額を把握しコストをシミュレーションする

企業版ふるさと納税の上限額は寄付金の額または税額によって決まります。

上限額を把握し、寄付をした後の税額控除がいくらになるかをシミュレーションしておきましょう。

PR効果のために寄付をする場合は、実質の負担額に見合ったPR効果があるのかを検討しましょう。

まとめ

企業版ふるさと納税は個人版ふるさと納税のように返礼品がもらえず、経済的なリターンがありません。しかし上手く活用することで、企業のイメージアップや効率的な人材の育成が可能となるでしょう。

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

トランプ政権の再来と石破茂政権誕生による国際情勢の変動は?今後の動きを大胆予測!

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説