退職金への課税強化!2022年1月から退職金への課税はどう変わった?

退職金への課税強化が行われたという話を聞いたことがあるでしょうか。課税強化と聞くと自身の退職金がどのように変わるのか、気になる人も多いはずです。そこでこの記事では、2022年1月から退職金への課税がどう変わったのか、またなぜ退職金への課税が行われるようになったのかについて解説します。

※記事の内容は記載当時の情報を元に作成したものであり、現在の内容と異なる場合があります。

2021年の税制改正とは

2021年の税制改正は、ポストコロナを見越した税制改正が行われました。具体的には企業のDXやカーボンニュートラル投資の促進をはじめ、こうした投資を行った企業に対する繰越欠損金の控除上限特例の設置や、中小企業の事業再構築等を促す措置も盛り込まれています。

また企業に対して人材確保等促進税制も実施され、新規雇用者給与等支給額の一定割合について税額控除できる措置を2年間実施。さらに事業変革に向けた人材投資を増加させた企業には、税額控除率を上乗せしています。中小企業に対しては所得拡大促進税制の見直しや経営資源の集約化に対する税制を創設しています。

また個人に対しても、家計の暮らしを支えるために住宅ローン控除の特例の延長等を実施しました。他にも、国や地方自治体の実施する子育てに係る助成等の非課税措置も行われています。こうした流れの中で、退職金に対する課税は「適正化」という文脈で行われることになりました。

2021年の税制改正における退職金はどう変わったのか

前述したように、2021年に税制改正が行われ、退職金に対する課税強化が行われました。ただし退職金の課税強化が行われる人とそうでない人がいます。ここでは退職金の増税に該当する人の条件と実際の影響について解説します。

今回の改正前の退職金にかかる所得税の計算方法

退職金への課税は退職金全額に対して行われていたわけではありません。退職所得の金額を計算して課税します。2021年の税制改正が行われる前は、以下のように退職所得の金額を求めていました。

【退職所得控除額】は勤続年数が20年以下の場合、40万円×勤続年数という計算になります。一方勤続年数が20年以上の場合は、800万円+70万円×(勤続年数-20年)になります。たとえば21年勤務した場合、40万円×21年で840万円のところ、800万円+70万円×(21-20)で870万円となり、30万円お得になるわけです。

このように長く勤めた方が、退職金に対する課税額が少なくなるというわけです。これが従来の退職金に対する課税方法だったのですが、どのように変わったのでしょうか。

短期退職手当等が新設

2021年の税制改正で短期退職手当等が新設されました。短期退職手当等が新設されたことで、勤続年数が5年以下で退職所得控除差引後の金額(収入金額-退職所得控除額)が300万円を超える部分に関しては、1/2課税適用がされなくなったのです。そのため該当する人は増税となります。

計算式は退職所得の金額 = 150万円+ {収入金額 - (300万円 + 退職所得控除額)}で、退職所得控除額は40万円×勤続年数になります。この式の150万円に当たる部分が300万円以下の部分の退職所得の金額です。

今までは勤続5年以下の役員に対する退職金には、1/2課税適用がされていませんでした。今回、300万円を超える部分という条件はついているものの、役員以外にも適用範囲が拡大されたと言えます。

改正後の影響は?

では今回の改正で具体的にどのような影響がでるのでしょうか。実際に条件を設定して計算してみましょう。たとえば退職金が500万円で4年間勤務した場合、収入金額-【退職所得控除額】=500万円-160万円(40万円×4)=340万円になります。

勤続年数が4年で、さらに300万円を超えるため、短期退職手当等に該当します。そのため退職所得の金額は150万円+{500万円-(300万円+160万円)}=190万円です。1/2課税適用がされていた場合、340万円×1/2=170万円だったので、20万円退職所得の金額が増えることになります。つまり増税になるというわけです。

国税庁によると、この改正は、令和4年(2022年)分以後の所得税について適用することとされており、退職金等については、その「収入すべきことが確定した日(原則、退職金等の支給の基因となった退職の日)」が令和4年1月1日以後であれば、改正後の法令が適用されることとなります。

今後も退職金への課税強化が続く?

こうした退職金への課税強化は今回で終わりとは言えないようです。ここでは近年の退職金をめぐる議論について紹介します。

退職金が転職の足枷?

2022年10月に行われた政府税調で、退職金への増税が検討されており、勤続年数が20年を超えると控除額が増える仕組みについて、これが転職をためらう要因になっていると主張されています。

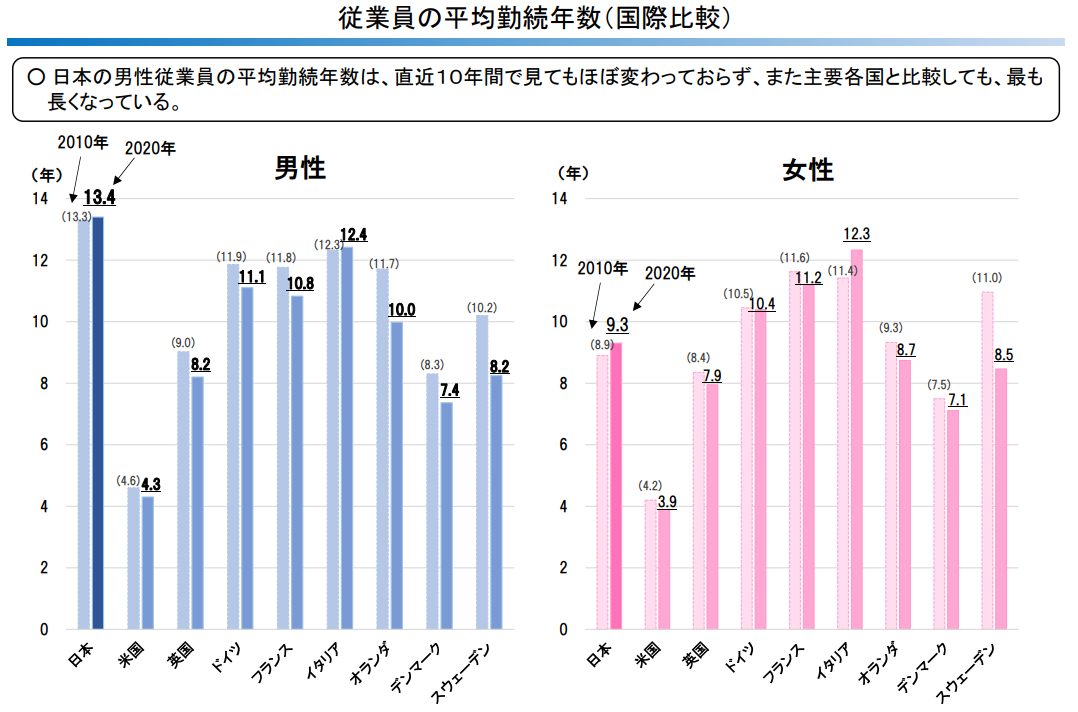

財務省の資料によれば、日本の場合、男性従業員の平均勤続年数が直近10年間でほぼ変わっていないとわかります。

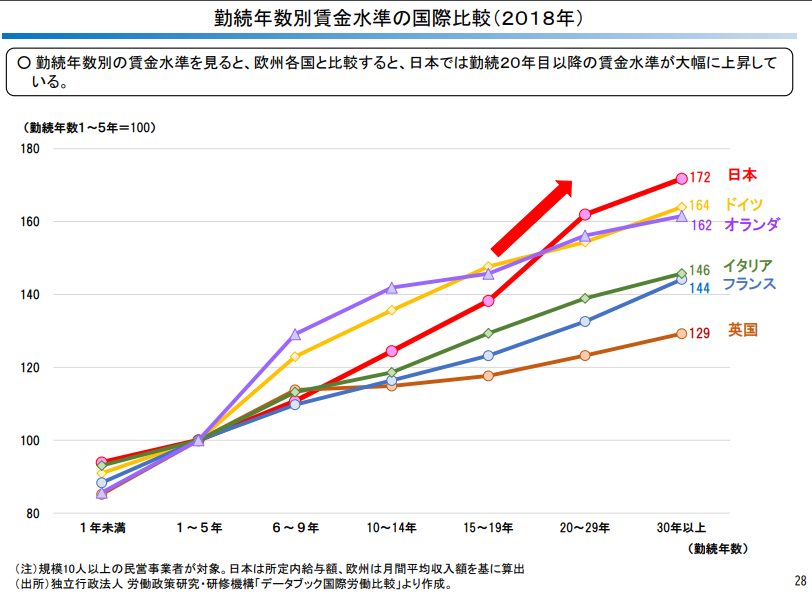

また勤続年数20年以上で賃金水準が大幅に上昇しており、退職金が雇用の流動化の阻害要因になっている根拠とされているわけです。そのため雇用の流動化を加速させるためにも、退職金に対する税制上の優遇措置の見直しをしたということです。

また退職金に関しては、一時金払いと年金払いとで課税方式が違うことも問題として取り上げられています。

税制調査会の記者会見で、中里会長は、「今の制度を理論的に見て、長く勤めれば勤めるほど控除が大きくなって、しかも退職金については分離課税で負担が軽くなっているということについての皆さんの問題意識は重々分かります」と述べています。

では退職金への課税が転職を阻害するという主張は正しいのでしょうか。リクルートが行った「就業者の転職や価値観等に関する実態調査2022」によれば、転職活動はしたが転職しなかった理由として、以下の結果となっています。

| 順位 | 転職しなかった理由(複数回答) | 割合 |

|---|---|---|

| 1位 | 転職活動をする時間がない | 33.0% |

| 2位 | 賃金や処遇の条件に対して希望に合うものが少ない | 28.2% |

| 3位 | 自分に合う業種がわからない | 27.4% |

| 4位 | 転職活動をどのようにしたらよいかわからない | 25.2% |

| 5位 | 自分に合う職種がわからない | 24.3% |

| 6位 | 賃金や処遇以外の条件に対して希望に合うものが少ない | 19.5% |

| 7位 | 求人が多くて絞り込めない | 13.3% |

| 8位 | 年齢が限られていると感じる | 13.1% |

| 9位 | 求人の探し方がわからない | 10.5% |

| 10位 | 履歴書や職務経歴書がうまく書けない | 8.5% |

| … | ||

| 19位 | 退職金の関係で辞められなかった | 1.8% |

出典:「就業者の転職や価値観等に関する実態調査2022」第2弾 転職と勤務先の合致度・満足度について❘ 株式会社リクルート

実際には「退職金の関係で辞められなかった」と答えた人はわずか1.8%で、退職金そのものが転職活動を阻害しているとは言えないでしょう。ただ2021年の税制改正をはじめ、退職金への課税強化は進んでいるので、今後も課税強化が続く可能性はあると言えるでしょう。

iDeCoにも影響あり?

退職金と言えば、企業が行うものばかりではありません。iDeCoも一括で受け取る際に退職金と同じような控除が受けられます。先ほども述べたとおり、退職金は一時金払いと年金払いとで課税方式が違うことが問題として取り上げられたため、iDeCoにも影響があるのではないかと言われています。

現状、iDeCoは年金払いで受け取ることも可能なので、今のところは退職金増税の影響は受けないとみられていますが、今後はどうなるかわからないでしょう。そのため退職金に関する議論は注視していく必要があります。

まとめ

ここまで2021年の税制改正における退職金の課税強化について解説してきました。退職金に対する増税が行われるのは一部の方に限定されますが、2024年以降さらに改正される可能性は残されています。

今後、どのように退職金に対する課税強化が行われるのか、議論の行方には注視していきましょう。

渋谷区で一から立ち上げたプログラミング教室スモールトレインで代表として、小学生に対するプログラミングと中学受験の指導に従事。またフリーランスのライターとしても活躍。教育関係から副業までさまざまな分野の記事を執筆している。

著書に『AI時代に幸せになる子のすごいプログラミング教育』(自由国民社)、共著で『#学校ってなんだろう』(学事出版)がある。

新着記事

人気記事ランキング

-

「新型コロナ」10万円給付申請に必要な書類は?~申請・給付早わかり~

-

売上半減の個人事業主に、100万円の現金給付!中小企業も対象の「持続化給付金」を解説します

-

「新型コロナ」対策で、中小企業の家賃を2/3補助へ世帯向けの「住居確保給付金」も対象を拡充

-

「新型コロナ」対策でもらえる10万円の給付金には課税されるのか?高所得者対策は?

-

法人にかかる税金はどれぐらい?法人税の計算方法をわかりやすく解説

-

新型コロナで会社を休んでも傷病手当金がもらえる!傷病手当金の税金とは

-

増税前、駆け込んでも買うべきものあわてなくてもいいものとは?

-

法人が配当金を受け取った場合の処理方法税金や仕訳はどうなる?

-

【2024年最新版】確定申告と年末調整の両方が必要なケースとは?

-

もしも個人事業主がバイトをしたら?副収入がある場合は確定申告が必要