管轄する税務署はどこ?個人事業主と法人の税金に影響する納税地を解説

納税地というキーワードはご存じですか?

税務署が管轄する納税者の所在地のことを指します。しかし、市区町村の役所と違い、各市町村に一カ所とは限りません。一つの市に複数の税務署が存在したり、一つの税務署が複数の市を管轄したりするなど意外とわかりにくいものです。そこで、納税地について詳しく解説します。

そもそも納税地とは何か?個人事業主と法人の税金にどう影響するの?

納税地は意外と間違いやすいです。しかも、納税地の判断ミスが個人事業主や法人の税金の計算に影響します。そこで、納税地の詳しい内容を見ていきましょう。

納税者を管轄する所が納税地である

そもそも納税地は納税者の税金を取り扱う公的機関が管轄する所在地であり、税目、個人事業主または法人によって場所は異なります。

(1)税目

所得税、法人税、消費税などの国税は基本的に税務署が管轄する本店所在地です。一方、住民税、事業税、固定資産税などの地方税は都道府県や市区町村が管轄する本店所在地や支店などの所在地です。

(2)個人事業主と法人の納税地の違い

一口に税務署が管轄する本店所在地といっても、個人事業主と法人では違います。前者は事業主の住所、後者は登記上の本店所在地が基本です。

納税地は意外と間違えやすい

納税地は市区町村の役所と異なり、少し複雑です。たとえば、横浜市内の税務署は横浜中税務署、横浜南税務署、保土ケ谷税務署、戸塚税務署、神奈川税務署、緑税務署、鶴見税務署の7カ所存在し、管轄エリアは定まっています。また、別の例として、群馬県に所在する高崎税務署の管轄エリアは高崎市、渋川市、安中市、北群馬郡であり、複数の市とまたがっています。意外と間違いやすいので、事前に自社の納税地を知っておくことは必須です。次の国税庁ホームページから郵便番号と住所を入力すれば管轄する税務署が検索できます。

https://www.nta.go.jp/about/organization/access/map.htm

万が一納税地を間違えた場合は増税されるかも?

たとえば、横浜市に本店所在地のある会社が提出期限の間近に税務署へ確定申告書を郵送したとします。万が一、横浜中税務署が管轄する税務署なのに、間違えて別の税務署へ提出した場合、提出期限に間に合わない可能性があります。その場合、おもに次の点で税制上不利な取り扱いを受けてしまいます。

(1)個人事業主は青色申告特別控除65万円の所得控除が受けられない

たとえば、青色申告の個人事業主が確定申告をしたとします。提出期限内の申告なら青色申告特別控除65万円が受けられますが、提出期限後の申告なら青色申告特別控除は10万円しか受けられません。つまり、差額55万円の所得が加算されてしまいます。

(2)税務調査での加算税の税率は本税に対して最低10%から15%へと増税される

たとえば、税務調査で経理ミスの指摘により消費税の本税が20万円追加で課税されるとします。提出期限内の申告なら加算税は「20万円×10%=2万円」です。一方、提出期限後の申告なら加算税は「20万円×15%=3万円」です。つまり、申告が提出期限後になると、差額1万円の加算税が課税されてしまいます。

納税地のさまざまなルール

個人事業主なら事業主の住所、法人なら法人所在地によって納税地が決まります。そのため、引っ越しなどにより管轄する税務署を変更する場合などについてルールが定められています。そこで、納税地の基本的な考え方から変更する場合について解説します。

個人事業主と法人の納税地の基本的な考え方

個人事業主と法人の納税地には基本的な考え方が存在します。まずは両者の納税地について見ていきましょう。

(1)個人事業主

基本的に事業主の住所です。細かく分けると次の3つに区分されます。

| 事業主の状況 | 納税地 |

|---|---|

| 国内に住所を持つ事業主 | 住所 |

| 国内に住所がなく、居所を持つ事業主 | 居所地 |

| 国内に住所と居所がなく、主たる(メイン)事業所などを持つ事業主 | 事業所などの所在地 |

(2)法人

国内に本店のある法人は本店所在地が納税地です。しかし、本店が外国にある法人は主たる事業所などが納税地となります。

(3)税務調査は納税地の税務署が実施する

たとえば、個人事業主が渋谷区に主たる事務所を構えているとします。しかし、事業主の住所が東京都板橋区の場合、税務調査は住所を管轄する板橋税務署が税務調査を担当することになります。

住所や本店の場所が変更になった場合における変更手続き

個人事業主が住所、法人が本店の場所を変更した場合、税務署などに手続きをする必要があります。そこで、納税地を変更しない場合、変更する場合についての手続方法について説明します。

(1)納税地を変更しない場合

たとえば、法人が板橋区内で本店を変更する場合、管轄する税務署などは変更しません。そのため、税務署、都道府県、市区町村へ住所変更の手続きを速やかに行う必要があります。

(2)納税地を変更する場合

納税地を変更する場合、今まで管轄していた税務署にのみ住所変更の手続きをする必要があります。住所変更後の管轄する税務署への手続きは不要です。また、住所変更の前後の都道府県や市区長村に対しても手続きが必要です。

(3)振替納税の再手続きは必須

個人事業主が所得税を振替納税で納付していたとします。そのとき、納税地を変更する場合は、振替納税の再手続きが必要です。仮に再手続きをしないと、確定申告書の提出期限までに現金またはクレジットカードで納付しなければなりません。

納税地は住所や本店と異なる場所へ変更できる

個人事業主なら事業主の住所、法人なら本店所在地から、主たる事務所へ納税地を変更することができます。前述の板橋区在住の個人事業主なら管轄する税務署は板橋税務署です。しかし、渋谷区に主たる事務所を構えている場合、管轄する税務署を渋谷税務署へ変更することが認められています。

また、住所を持つ個人事業主が住所に代えて、居所へ納税地を変更することも認められています。

住所や本店の変更手続きを怠るとどうなるの?

個人事業主が住所、法人が本店所在地の変更手続きを怠っても、基本的には変更前に管轄する税務署が税務調査を担当します。しかし、国税局や国税庁の権限で納税地を変更することができます。詳しい内容を見ていきましょう。

納税地は国税局の権限で変更できる

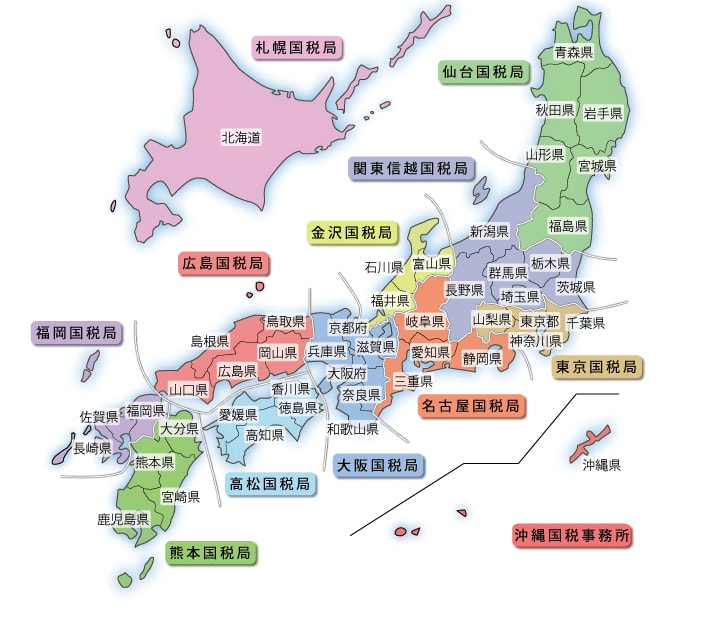

国税局の管轄内の税務署間で住所や本店所在地を変更した場合は、事務所が存在しないなど変更前の納税地が明らかに不適当なら国税局の権限で納税地を変更することができます。たとえば、法人が千葉県千葉市から東京都新宿区へ本店所在地を変更したとします。千葉県と東京都は東京国税局が税務署を管轄するため、国税局の権限で納税地を変更することが可能です。参考までに各国税庁の管轄エリアを紹介します。

(出典:国税庁)

http://www.nta.go.jp/about/organization/access/chizu.htm

遠隔地へ異動した場合は国税庁が納税地を変更する

たとえば、法人が大阪市中央区から東京都千代田区へ本店所在地を変更したとします。変更前に管轄するのは大阪国税局であり、変更後は東京国税局です。管轄する国税局が異なるので、国税局に納税地を変更する権限はありません。そのため、上級庁の国税庁が納税地を変更することができます。

まとめ

いかがでしょうか。

納税地を知っておくべきポイントは自分の管轄する税務署、都道府県、市区町村の把握に尽きます。開業する前、個人事業主が住所を変更する前、法人が本店所在地を変更する前に納税地をきちんと調べましょう。

TAX(税金)ライター。会計事務所で約10年間の勤務により調査能力を身に付けた結果、企業分析の能力では高い定評を得、法人から直接調査を依頼される実績も持つ。コーチングスキルを活かした取材力で、HP・メディアでは語られない発言を引き出すのが得意。

新着記事

人気記事ランキング

-

「新型コロナ」10万円給付申請に必要な書類は?~申請・給付早わかり~

-

売上半減の個人事業主に、100万円の現金給付!中小企業も対象の「持続化給付金」を解説します

-

「新型コロナ」対策で、中小企業の家賃を2/3補助へ世帯向けの「住居確保給付金」も対象を拡充

-

「新型コロナ」対策でもらえる10万円の給付金には課税されるのか?高所得者対策は?

-

法人にかかる税金はどれぐらい?法人税の計算方法をわかりやすく解説

-

新型コロナで会社を休んでも傷病手当金がもらえる!傷病手当金の税金とは

-

増税前、駆け込んでも買うべきものあわてなくてもいいものとは?

-

法人が配当金を受け取った場合の処理方法税金や仕訳はどうなる?

-

【2024年最新版】確定申告と年末調整の両方が必要なケースとは?

-

もしも個人事業主がバイトをしたら?副収入がある場合は確定申告が必要