還付申告で税金が返ってくるそのやり方、確定申告との違いを解説

国税局に税金の申告漏れを指摘されて追徴課税になった、というニュースを時々耳にします。このように、納税額が少なかった場合には、税務署から不足分(+加算税など)を請求されることになりますが、反対に「納め過ぎ」があった時には、返してもらうことができます。その際必要になるのが、「還付申告」です。どんな場合に返ってくるのか? 申告のやり方は? 「確定申告」との違いも含めて解説します。

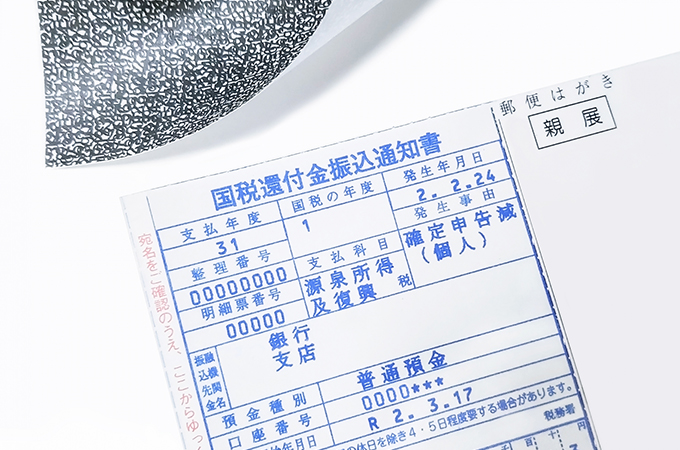

還付申告とは

納め過ぎた税金を取り戻す

サラリーマン(給与所得者)は、毎月の給料から所得税などの概算額を天引き(源泉徴収)され、年末調整で過不足の清算が行われます。通常は払い過ぎた分が返ってくるのですが、このように税金が戻ってくることを「還付」といいます。

給与所得者の納税は、「会社任せ」で済んでしまうのが普通です。しかし、「住宅ローン控除」のように、別途税務署に申告を行うことで、さらに還付されるケースがあるのです。この申告が「還付申告」です。

最初からさまざまな控除を含めて確定申告している個人事業主などは、通常、還付申告の対象とはなりません。申告に誤りがあって、多く払い過ぎたときには、税務署に対して後述する「更正の請求」を行います。ただし、予定納税で税金を払い過ぎていたような場合には、やはり還付申告で税金が戻ってきます。

還付申告と確定申告との違い

「確定申告」とは、「1年間にいくら所得があって、所得税はいくらになったのか」を税務署に申告する行為をいいます。「違い」といいましたが、正確には還付申告も確定申告の1つで、手続きには同じ「確定申告書」を使います。

ただし、個人事業主などが行う所得税の確定申告(確定申告が義務づけられている人の申告)とは、申告期限に違いがあります。

所得税の確定申告は、1年間(暦年)の所得について、原則として翌年の2月16日~3月15日の期間に行う必要があります。ですから、申告期限は「翌年3月15日」です。

これに対して、還付申告の期限は、「翌年の1月1日から5年間」で、この期間であればいつでも申告することができます。

やはり還付が受けられる「更正の請求」

還付申告と同様に、税金の還付が受けられる手続きに「更正の請求」があります。これは、所得税の確定申告・納税を行った人が対象で、申告を済ませた後に納め過ぎに気づいた場合、税務署にこの手続きをすれば還付を受けられるのです。申告できるのは、所得税の申告期限から5年間となっています。請求内容が適切かどうかについては、税務署の審査があります。

還付申告を行うべきケース

給与所得者の還付申告

では、還付申告が可能なケースをみていきましょう。給与所得者は、原則として次のような場合には、還付申告をすることができます。

- (1)年の途中で退職し、年末調整を受けずに源泉徴収税額が納め過ぎとなっているとき

- (2)一定の要件のマイホームの取得などをして、住宅ローンがあるとき

- (3)マイホームに特定の改修工事をしたとき

- (4)認定住宅等の新築等をした場合

- (5)災害や盗難などで資産に損害を受けたとき

- (6)通勤費、転勤のための転居費、研修費などで多額の支出があったとき

- (7)多額の医療費を支出したとき

- (8)特定の寄附をしたとき

- (9)上場株式等に係る譲渡損失の金額を申告分離課税を選択した上場株式等に係る配当所得等の金額から控除したとき

⇒「住宅借入金等特別控除」または「特定増改築等住宅借入金等特別控除」

⇒「特定増改築等住宅借入金等特別控除」

⇒「認定住宅等新築等特別税額控除」

⇒「雑損控除」

⇒「特定支出控除」

⇒「医療費控除」

⇒「寄付金控除」

(2)(3)の「住宅ローン控除」は、初年度のみ確定申告(還付申告)すればよく、2年目以降は年末調整されます。なお、2022年以後に住宅ローン等を利用し、特定の増改築等を行い居住の用に供した場合には、「特定増改築等住宅借入金等特別控除」の対象とはなりません。

詳しくは「No.2030 還付申告【国税庁】」をご覧ください。

また、会社が定めた年末調整書類の提出日を過ぎてしまったような場合には、自分で適用される控除額などを計算して、確定申告することになります。よくあるのが、生命保険料控除証明書が届いていたのを忘れていたりするケース。適用漏れで年末調整では受けられなかった控除も、確定申告で還付金を受けることができます。

個人事業主の還付申告

一方、個人事業主など確定申告が義務づけられている人も、還付申告の対象になることがあります。

予定納税(前年の所得金額や税額などをもとに計算した金額=予定納税基準額が15万円以上の場合に、その年の所得税の一部をあらかじめ納税する制度)の対象者で、かつその年の確定申告をしなくてもよくなった場合には、納め過ぎている税金があれば、還付を受けることができるのです。

還付申告の方法

還付申告の必要書類

還付申告に必要な書類は、以下の通りです。

・確定申告書

最初に述べたように、還付申告も確定申告書を利用して行います。

なお、2022年まで、申告書はAとBに分かれていましたが、23年から「申告書B」に一本化されました。

・控除証明書類

例えば医療費控除の還付申告ならば、その明細を用意します。

・マイナンバーカードなどの本人確認書類

カードを作成していない場合には、マイナンバー通知カードなどの個人番号がわかるものと、運転免許証、パスポートなどの身分証明書の提出が必要です。

確定申告の手続き

確定申告書に

- 所得額

- 所得控除額(「医療費控除」のように所得から差し引ける控除の金額)

- 税額

- 税額控除額(「住宅ローン控除」のように税額から差し引ける控除の金額)

- 還付先(金融機関の口座)

を記入します。

還付先に指定できるのは、申告者本人名義の口座に限られます。また、インターネット銀行は、還付金の振り込みができない場合もありますから、注意してください。

記入方法などは、税務署の窓口で相談することも可能ですが、所得税の確定申告期間は混雑しますから、なるべく避けるようにしましょう。

還付申告の書類の提出方法は、通常の確定申告と同様、以下の3つがあります。

・税務署の窓口

税務署の窓口に書類を持参し、提出します。開庁時間内であれば、記載内容の確認などをしてもらえる、というメリットがあります。

・郵送で提出

所轄の税務署に郵送します。期限内(5年間)の消印があれば有効とみなされます。

・「e-Tax」を使ってオンラインで提出

パソコンやスマートフォンを使って、インターネット上で申告手続きをすることもできます。24時間いつでも利用でき、還付金が振り込まれるまでの期間が短いのがメリットです。

まとめ

払い過ぎた税金は、還付申告で取り戻すことができます。年末調整の適用漏れには、特に注意しましょう。課税年度の翌年から5年間は申告可能ですから、控除の漏れなどがないか、一度遡ってチャックしてみてはいかがでしょうか。

中小企業経営者や個人事業主が抱える資産運用や相続、税務、労務、投資、保険、年金などの多岐にわたる課題に応えるため、マネーイズム編集部では実務に直結した具体的な解決策を提示する信頼性の高い情報を発信しています。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!