「源泉徴収票」とは何か?見方や必要になるケースについて解説

給与所得があるサラリーマンの方であれば、会社で年末調整をしたタイミングで「源泉徴収票」を手渡されていると思います。年間の所得金額などを証明するこの「源泉徴収票」ですが、内容を理解している方は少ないのではないでしょうか。今回は「源泉徴収票」とは何か?その見方などについて解説します。

サラリーマンと源泉徴収票

「源泉徴収」とは何か?

サラリーマンの方が会社から受け取る給与や賞与(以下、給与等)には所得税が課税されます。所得税を確定させる手続きには「確定申告」がありますが、一カ所から給与のみもらっているサラリーマンであれば、会社の年末調整で所得税の納税が完結するケースもあります。本業であるサラリーマンの他にも不動産賃貸を営んでいたり、サイドビジネスをやっていたりする方は確定申告をするケースもありますが、サラリーマンの多くは確定申告をする必要がありません。その理由は、給与等からすでに所得税が天引きされており、年末調整を通して正確な所得税額が納付されているからです。

例えば、毎月の給与明細のなかの「所得税」という項目で、所得税が控除されている方が多いのではないでしょうか。

このように、給与等から所得税を徴収することを「源泉徴収」と呼び、給与等を支給する会社には源泉徴収をする義務(源泉徴収義務)があります。

源泉徴収の結果を表すのが「源泉徴収票」

サラリーマンの所得税は、給与等の課税支給額から人的控除など各種控除額を差し引きした後の「課税給与所得金額」に対して課税されます。しかしこの「課税給与所得金額」はその年の12月31日までに支給された給与等の金額が確定しない限り、算出できません。したがって、会社が源泉徴収義務を果たすためには、毎月の所得税を「だいたいこれくらい」という概算額で控除するしかありません。

概算額で控除した所得税は、最終的に正確な税額(年税額)を計算して精算しなければなりません。この精算業務が「年末調整」なのです。

年末調整は、給与等の課税支給額や給与所得控除、人的控除や保険料控除など様々な要素に基づいて行われます。会社が行った源泉徴収業務を年末調整により確定させた結果報告書が「源泉徴収票」であると考えれば理解しやすいでしょう。

「源泉徴収票」の見方について解説

「源泉徴収票」の記載内容とは?

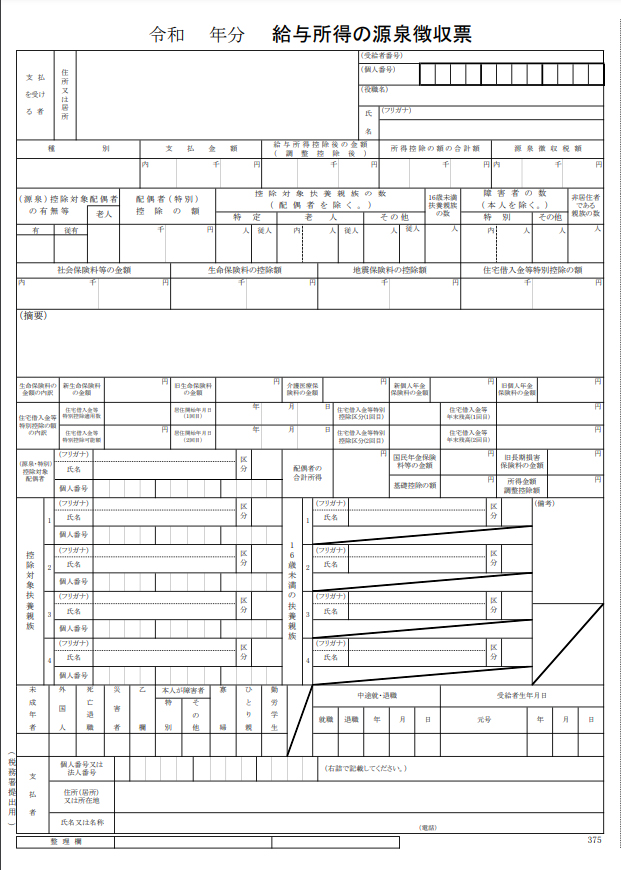

前段で述べましたが「源泉徴収票」には、その年分の所得税計算に関する情報が全て詰め込まれています。では実際に「源泉徴収票」に記載されている項目を見ながら、その内容について解説します。

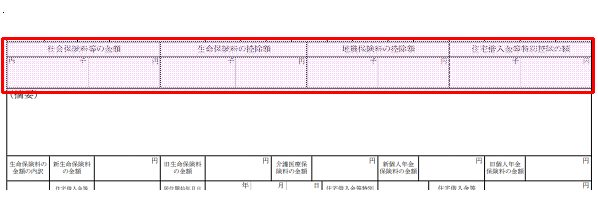

参考:給与所得の源泉徴収票(令和4年分以降用)【国税庁】を加工して作成

「種別」給与や賞与、役員報酬等、給与所得の種類が記載されています。

「支払金額」給与等の課税支給額が記載されています。(非課税通勤手当は除く)

「給与所得控除後の金額」給与所得控除を引いた後の金額が記載されています。

なお、この欄に金額が記載されていれば年末調整がされていることが分かります。

「所得控除の額の合計額」基礎控除や扶養控除といった人的控除や、保険料控除などの合計額が記載されています。

「源泉徴収税額」源泉徴収によりその年分に確定した所得税額が記載されています。

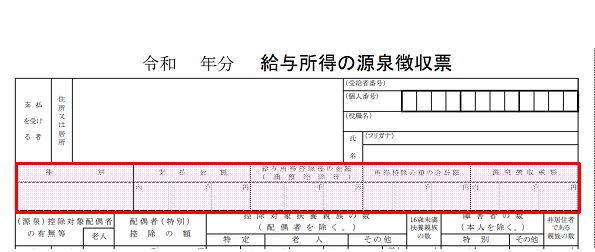

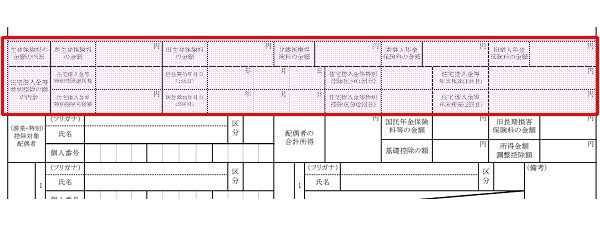

参考:給与所得の源泉徴収票(令和4年分以降用)【国税庁】を加工して作成

「控除対象配偶者の有無等」配偶者控除の対象となる配偶者の有無が記載されています。

「配偶者(特別)控除の額」控除した配偶者控除の額が記載されています。

「控除対象扶養親族の数」配偶者以外の扶養親族の人数が記載されています。

「16歳未満扶養親族の数」16歳未満の扶養親族がいる場合に記載があります。

「障害者の数(本人を除く)障害を持つ扶養親族の数が記載されています。

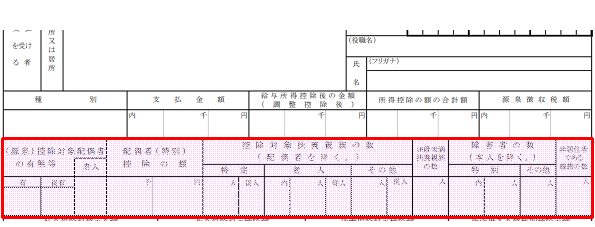

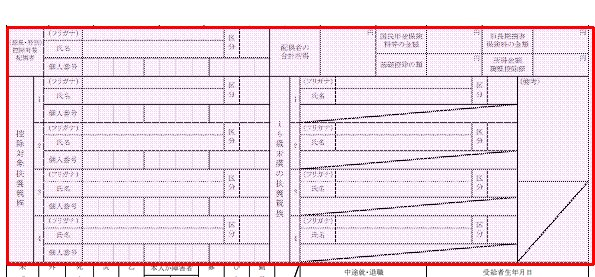

参考:給与所得の源泉徴収票(令和4年分以降用)【国税庁】を加工して作成

「社会保険料等の金額」社会保険料、国民健康保険料等の合計額が記載されています。なお、この欄は二段書きとなっており、下段には社会保険料等の合計金額が記載されます。上段には当該合計金額に含まれるiDeCo(個人型確定拠出年金)など「小規模企業共済等掛金控除」の金額が内書きされます。

「生命保険料の控除額」生命保険料控除の合計額が記載されています。

「地震保険料の控除額」地震保険料控除、旧長期損害保険控除の合計額が記載されています。

「住宅借入金等特別控除の額」住宅借入金の税額控除を受けた金額が記載されています。

参考:給与所得の源泉徴収票(令和4年分以降用)【国税庁】を加工して作成

社会保険料控除や住宅借入金等特別控除の内訳が記載されています。

参考:給与所得の源泉徴収票(令和4年分以降用)【国税庁】を加工して作成

「控除対象配偶者」配偶者控除の対象となった配偶者の氏名、個人番号等が記載されています。

「控除対象扶養親族」扶養控除の対象となった扶養親族の氏名、個人番号、続柄が記載されています。

「16歳未満の扶養親族」16歳未満の扶養親族がいる場合に氏名、個人番号、続柄が記載されています。

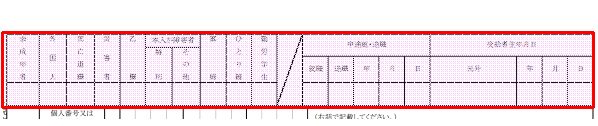

参考:給与所得の源泉徴収票(令和4年分以降用)【国税庁】を加工して作成

納税者本人の状態(障害者、ひとり親など)、入退社年月日、生年月日が記載されています。

源泉徴収の過不足額については読み取れない

年末調整とその結果として確定した所得税の年税額まで読み取れる「源泉徴収票」ですが、一つだけ確認できないものがあります。それが年末調整で生じた「徴収過不足額」です。源泉徴収票に記載されている「源泉徴収税額」は年末調整で確定した1年間の所得税(年税額)であり、毎月の給与から源泉徴収した金額の合計ではありません。

したがって年末調整の「過不足額」については別途、差額計算の根拠となる資料を作成し従業員に渡さなければなりません。「源泉徴収票」に過不足額が記載されていないこと自体が問題になるケースはありませんが、従業員にとっては所得税がいくら精算されたかは気になるところです。年末調整の際には、源泉徴収票の他に過不足の精算額が分かる資料も添付するようにしましょう。

「源泉徴収票」が必要になるケースについて解説

「源泉徴収票」の提示を求められるケースとは?

このように「源泉徴収票」は、その年分のサラリーマンの所得を証明する資料として重要な役割を果たします。「源泉徴収票」1枚あれば、所得を証明する必要がある場面で困ることはありません。では、実際にどのようなケースで「源泉徴収票」の提示を求められるかについて列挙してみましょう。

1.転職したケース

会社を中途で退職し、次の会社に入社したケースでは「源泉徴収票」が必ず必要となります。再就職した先の会社では、入社後に自社で支給した給与等の金額と、前の会社で支給済みの給与等の金額を合算して年末調整を行います。前職分の「源泉徴収票」がなければ再就職した先の会社では年末調整ができないのです。したがって、転職した場合には前職の会社から渡された「源泉徴収票」を大切に保管しておきましょう。

2.金融機関からの融資を受けるケース

「源泉徴収票」はその年分の所得を証明するものとして信頼度が高い資料であり、これは金融機関から借入をする場合においても有効です。金融機関が融資を実行するかの判断材料の一つに「収入要件」がありますが、融資額に見合うだけの所得を証明する際に「源泉徴収票」を提示するだけで済みます。

3.確定申告をするケース

1カ所で働いているサラリーマンの方は通常、会社で年末調整をするため確定申告をする必要はありません。しかし、医療費控除や寄付金控除、初年度の住宅借入金等特別控除などを受けるため確定申告をするケースがあります。確定申告書では「給与所得」として申告しますが、申告書内の「収入金額等」「所得金額等」などの欄に、源泉徴収票の金額を転記しなければなりません。したがって、確定申告をする際には源泉徴収票が必須となります。

なお、現在は書面添付が不要になっているため、確定申告の際は源泉徴収票の原本を税務署に郵送する必要はありません。

「源泉徴収票」を紛失した場合はどうなる?

「源泉徴収票」の発行は年に1回ですから、他の書類に紛れてしまったり、うっかり処分してしまったりしたというケースも考えられます。「源泉徴収票」を紛失してしまった場合に、それに代わる資料が市区町村の発行する「所得証明書」です。「所得証明書」は、1月1日現在に居住する市区町村の窓口で発行してもらえます。なお、過去分の所得証明書については、市区町村によって遡ることができる年数が異なりますので注意してください。

まとめ

一見難しい「源泉徴収票」も、一つ一つの項目の意味を理解できれば、年間の給与収入や負担した所得税、年末調整で控除した社会保険料等を効率的に読み取ることができます。会社からもらったまま放置している「源泉徴収票」があれば、もう一度見直してみてはいかがでしょうか。

Webライター/ライター

フリーランスとして様々な記事を執筆する傍ら、経理代行業なども行う。自身のリアルな経験を活かし、税務ライターとして活動の場を広げ、実務で役立つ生きた税法の解説に努めている。取材を通じて経営者や個人事業主と関わることも多く、経理や税務ほか、SNSを使った情報発信の悩みにも応えている。

新着記事

人気記事ランキング

-

「新型コロナ」10万円給付申請に必要な書類は?~申請・給付早わかり~

-

売上半減の個人事業主に、100万円の現金給付!中小企業も対象の「持続化給付金」を解説します

-

「新型コロナ」対策で、中小企業の家賃を2/3補助へ世帯向けの「住居確保給付金」も対象を拡充

-

「新型コロナ」対策でもらえる10万円の給付金には課税されるのか?高所得者対策は?

-

法人にかかる税金はどれぐらい?法人税の計算方法をわかりやすく解説

-

新型コロナで会社を休んでも傷病手当金がもらえる!傷病手当金の税金とは

-

増税前、駆け込んでも買うべきものあわてなくてもいいものとは?

-

法人が配当金を受け取った場合の処理方法税金や仕訳はどうなる?

-

【2024年最新版】確定申告と年末調整の両方が必要なケースとは?

-

もしも個人事業主がバイトをしたら?副収入がある場合は確定申告が必要