副業をしているサラリーマンのための確定申告について徹底解説

最近は副業が奨励されつつあります。当然、確定申告が必要かどうかは気になるところでしょう。また、確定申告をすることで副業が会社に発覚することを心配するサラリーマンも多いのではないでしょうか。本当に確定申告は必要なのか、会社にわからないための注意点などについて、サラリーマン向けに徹底解説します。

副業で確定申告が必要な人

サラリーマンが会社から支給される給料のほかに副業収入を得ると、収入から経費を差し引いた所得が増えます。その所得の金額や種類によっては、確定申告が必要となります。ケース別に確定申告が必要かどうかについて解説します。

事業・不動産投資をしているケース

サラリーマンがライターなど事業を営んでいる場合や不動産投資をしている場合、副業での所得が20万円を超えると確定申告が必要となります。所得の計算式は次の通りです。

・収入-経費-10万円または65万円の青色申告特別控除=所得

サラリーマンが副業での所得を20万円以下にするためには、いかに収入を得るために負担した経費を多く計上するかにかかっています。

株式投資・FX・先物取引をしているケース

事業・不動産投資と同じように、副業での所得が20万円を超えると確定申告が必要となります。しかし、例外として、株式投資の特定口座のうち、「売却益×20.315%」の税金が天引きされる場合は確定申告をしなくても問題ありません。すでに天引きされる段階で証券会社が本人の代わりに税金を納めているからです。

また、確認の株式投資・FX・先物取引の所得について、証券会社が法定調書という書類を作成して税務署へ報告します。具体例は次の通りです。

| 法定調書の種類 | 内容 |

|---|---|

| 特定口座年間取引報告書 | 証券会社が株式投資の所得を代行する場合に作成する書類 |

| 株式等の譲渡の対価等の支払調書 | 自分で株式投資の所得を計算する場合における取引明細書 |

| 先物取引に関する支払調書 | FX・先物取引の取引明細書 |

(国税庁HPから抜粋・加工)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/01.htm

副業がアルバイトであるケース

副業が雇用契約にもとづくアルバイトの場合は、所得の金額に関係なく確定申告が必要です。雇用契約かどうかはアルバイト先に確認した方が無難でしょう。一部のホステスなど業種によっては、個人事業主として処理する会社が存在するからです。

副業で確定申告が不要な人の条件

副業をしているサラリーマンの中にも、確定申告が不要な人は税法で定められています。具体的には、年収2,000万円以下のサラリーマンなど給与所得者・年間400万円以下の公的年金受給者のうち次の条件を満たす場合です。

(1)副業での所得が20万円以下であること

副業が赤字の場合は確定申告・住民税の申告が不要です。一方、副業が黒字の場合は確定申告のみ不要で、住民税の申告は必要となります。

(2)副業収入がアルバイト先からの給与所得を除いた所得であること

主に事業所得・不動産所得・雑所得が当てはまります。

副業で確定申告をすると得する人

確定申告が不要な人でも、税務署へ手続きをすることで、税金の一部を取り戻せるなど得するケースがあります。それでは、具体例を見ていきましょう。

事業所得・不動産所得で赤字のケース

事業活動や不動産投資で赤字の場合は、会社の年末調整で計算した給与所得からマイナスすることができます。そのため、給料から天引きされた所得税の一部を取り戻せます。なお、雑所得の場合は給与所得からマイナスすることはできません。

株式投資・FX・先物取引で赤字のケース

これらの赤字は給与所得と相殺できないものの、確定申告をすることで3年間繰り越すことができます。その繰り越された赤字の金額は、翌年の株式投資・FX・先物取引による黒字分からマイナスすることができます。

たとえば、株式投資で赤字の場合、翌年以降の株式投資による黒字の金額からマイナスすることができます。反対に同じ投資でもFXや先物取引による黒字分からマイナスすることはできません。

また、FXや先物取引で赤字の場合、翌年以降のFXや先物取引による黒字の金額からマイナスすることができますが、株式投資による黒字分からマイナスすることはできません。

医療費控除・寄付金控除・雑損控除を受けるケース

確定申告のみで認められている所得控除は、税務署で手続きすることにより初めて認められる所得控除です。たとえば、医療費が10万円を超える場合の医療費控除やふるさと納税(ワンストップ特例を除く)などの寄付金控除を受ける場合には確定申告が必要です。住民税の申告だけでこれらの所得控除は認められません。

青色申告特別控除65万円を受けるケース

副業での所得が事業所得や事業的規模の不動産投資による不動産所得の場合には青色申告特別控除65万円が受けられます。しかし、確定申告の提出期限(基本的に3月15日)までに税務署へ確定申告書を提出することが条件の一つです。そのため、住民税の申告だけで青色申告特別控除65万円を受けることは認められません。

確定申告・住民税の申告で副業が会社にバレない方法

確定申告・住民税の申告をするとき、やり方を間違えると副業の情報が会社に漏れるリスクがあります。その仕組みと情報が漏れない方法について解説します。

会社にバレるケースとは?

そもそも副業の情報が会社に漏れるのは、住民税の納付方法によります。住民税の納付方法は2種類ありますが、ひとつは給与所得と副業での所得を合計した住民税を給料から天引きする「特別徴収」です。もうひとつは副業での所得に対する住民税だけ自分で納付する「普通徴収」です。

確定申告・住民税の申告で特別徴収を選択した場合、会社に発覚する可能性があります。副業での所得に対する住民税の情報が会社へ通知されるからです。その通知される情報は市区町村によって異なります。

(1)住民税の計算明細書まで通知するケース

住民税の金額のみでなく、副業での収入や所得を含めた計算明細書まで通知する市区町村は存在します。会社に分かりやすいケースといえるでしょう。

(2)住民税の金額のみ通知するケース

個人情報保護の観点から上記(1)から住民税の金額のみ通知する方法にシフトしている市区町村は増えています。東京23区では、平成29年からこの方法を採用しています。しかし、会社にわからない可能性は0%とは言い切れません。年末調整の資料から給与所得に対する住民税を把握できるからです。あくまでも上記(1)より副業が会社に分かりにくくなっただけに過ぎません。

会社にバレない方法は確定申告・住民税のケースで普通徴収を選択すること

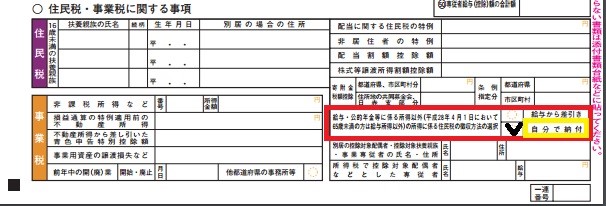

確定申告・住民税の申告をするとき、住民税の納付方法を普通徴収にすることで、副業の情報が会社へ通知されないようになります。イメージは次の通りです。

記入漏れでも特別徴収になる可能性があるので、確実に「自分で納付」の欄にチェックを入れましょう。

特別徴収しか選択できないケース

副業をするサラリーマンは特別徴収しか選択できないケースがあります。

(1)副業がアルバイトの場合

会社と同じように、アルバイト先でも「給与支払報告書」を提出するため、市区町村で住民税の計算を自動的に行います。そのため、確定申告をする・しないに関係なく、特別徴収しか選択できません。

(2)副業が赤字または所得控除で還付を受ける人

「給与所得<確定申告での所得」がプラスの場合のみ普通徴収が選択できます。還付を受けることで「給与所得>確定申告での所得」の場合は特別徴収しか選択できません。

マイナンバーで副業は会社にバレるのか

副業を考えているサラリーマンにとって、マイナンバーから会社に情報が漏れるかどうかは心配の種でしょう。しかし、それは杞憂(きゆう)です。マイナンバーで個人情報を照会しても、必要最低限の人にしか教えない制度だからです。

たとえば、同じ市役所内でも、マイナンバーを発行する部署の職員が個人番号を用いて税務課に住民税について照会しても、情報は入手できません。その職員に住民税の情報を入手しなければならない理由がないからです。そのため、会社の総務部がマイナンバーで個人情報を入手することは不可能といえます。

まとめ

副業にまつわる確定申告のルールは非常に細かくなっています。たとえば、サラリーマンは基本的に副業での所得が20万円以下なら確定申告は不要となりますが、住民税の申告は必要です。また、住民税の特別徴収においては市区町村ごとに会社へ通知する情報が異なります。

以上のことを踏まえて、副業をするサラリーマンはきちんと確定申告をしましょう。

参考URL

TAX(税金)ライター。会計事務所で約10年間の勤務により調査能力を身に付けた結果、企業分析の能力では高い定評を得、法人から直接調査を依頼される実績も持つ。コーチングスキルを活かした取材力で、HP・メディアでは語られない発言を引き出すのが得意。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!