決算書でわかる「キャッシュフロー分析」を使った財務諸表の読み方を解説

「キャッシュフロー分析」という言葉を耳にしたことはないでしょうか。キャッシュフロー分析は、会計上の利益計算とは違うアプローチで、現預金を中心に財務諸表の分析をおこなう手法です。この記事では、キャッシュフロー分析とは何か?その考え方や計算方法、粉飾との関係について解説します。

「粉飾決算」とキャッシュフローの関係性

「粉飾決算」とは何か?

会社は、株主や取引先、金融機関など利害関係者からの開示請求に応じて、決算書の開示を求められることがあります。経営者にとって、赤字の決算書を見せるのは勇気がいることです。

資金調達の手段には、株主や投資家による会社の株式購入や、金融機関からの融資もあるからです。

また、取引先が信用に基づいて掛取引に応じてくれることも商取引には欠かせません。これらを維持していくには、会社経営が安定していることを示す必要があります。財務内容の悪い決算書では利害関係者の信頼が揺らぐリスクがあるからです。

そこで経営者は、決算書を少しでもよく見せるために勘定科目の表記を変えたり、数字そのものを操作してしまうことがあります。これが「粉飾決算」です。

作られた利益と「キャッシュフロー」の関係

赤字決算を黒字決算にする手法は様々です。

- 架空在庫を計上して利益を膨らませる

- 得意先に納品していない商品を売上として計上する

- 減価償却費を少なく計上する

- 当期の費用を翌期以降に繰り延べる

簿記会計では、会社の収益から費用を差し引きして利益を求めます。

黒字決算に変えるためには、収益を増やすか費用を減らすかしなければなりません。上記1.2.は利益を増やす粉飾ですし、3.4.は費用を減らす不適切な会計処理になります。

これに対して、現金を中心に企業の財務分析にアプローチする手法があります。これが「キャッシュフロー」という考え方です。「キャッシュ=お金」、「フロー=流れ」という言葉どおり、会社の財務内容を現預金が企業内をどのように流れていったかで分析していく手法です。

粉飾によって作られた利益は「キャッシュフロー分析」で、ある程度明らかにすることができます。

「キャッシュフロー分析」という考え方

「キャッシュフロー分析」とは何か?

キャッシュフロー分析では、現預金の流れを大きく分けて「営業」「投資」「財務」の3要素に分けて考察します。例として、得意先に商品を売り上げた場合の仕訳を見てみましょう。

例)得意先に商品100,000円を現金で売り上げた

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 現金 | 100,000円 → 手持ち現金が100,000円増加 |

売上高 | 100,000円 → 利益が100,000円増加 |

現金売上の場合、「利益額=キャッシュの増加額」となります。しかしこれが掛け取引だったらどうでしょう。

例)得意先に商品100,000円を掛け取引で売り上げた

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 売掛金 | 100,000円 → 手持ち現金は増加しない |

売上高 | 100,000円 → 利益が100,000円増加 |

現金売上と違い、掛け取引の場合は「利益額≠キャッシュの増加額」です。会計ではプラス、キャッシュフローは0となります。これがキャッシュフローの基本的な考え方であり、利益とキャッシュフローは必ずしも連動しないことを意味します。

上記の例は「営業キャッシュフロー」と呼ばれる部分の分析ですが、同様の分析を「投資キャッシュフロー」「財務キャッシュフロー」についても行います。最終的に「営業」「投資」「財務」の3要素の増減額をトータルして、期首から期末にかけて増減した現預金の額と一致させる、という手順になります。

具体的な計算方法

要素別のキャッシュフロー分析の具体的な計算方法を解説していきましょう。分析するにあたって、2年分の決算書を用意します。分析で共通するポイントとして挙げられるのが「キャッシュフローは利益だけではなく資産・負債の増減まで考慮する」という点です。

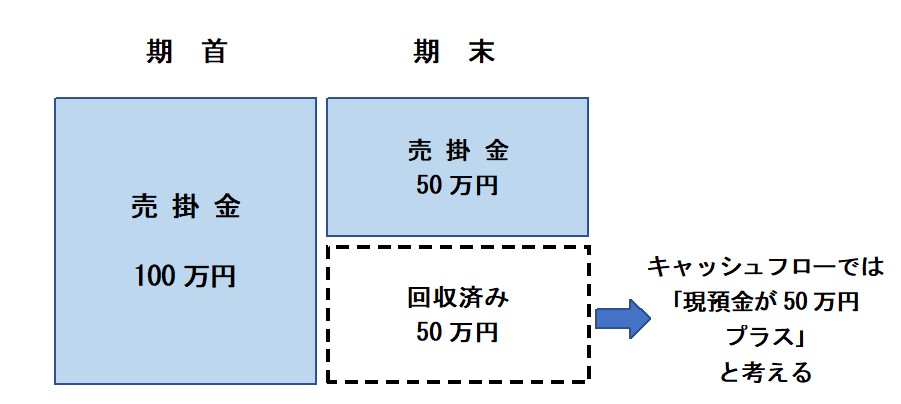

売掛金を例に説明しましょう。売掛金の期首残高が100万円、期末残高が50万円だったとします。

「売掛金の残高が減る」ということは、それだけ回収ができたことを意味します。

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 現金 | 500,000円 ⇒ キャッシュが増加 |

売掛金 | 500,000円 |

したがってキャッシュフローは「プラス」と認識します。

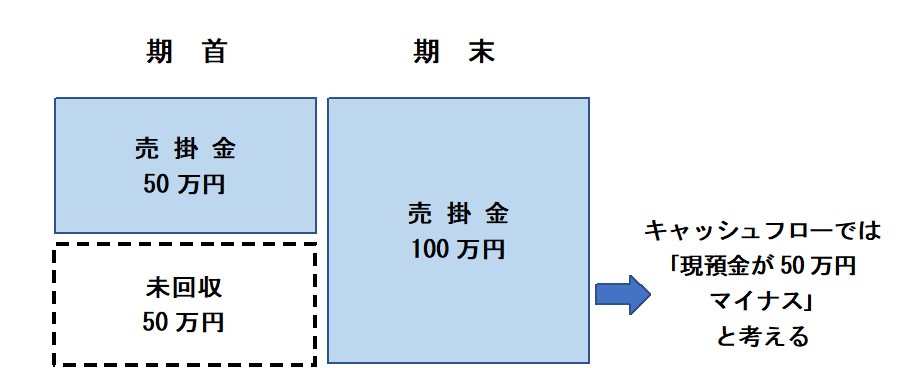

反対に、売掛金の期首残高が50万円、期末残高が100万円だとしたらどうでしょう。

「売掛金の残高が増える」ということは、それだけ回収ができていないことを意味します。

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 売掛金 | 500,000円 ⇒ キャッシュが減少 |

売上高 | 500,000円 |

実際には現預金を出金しているわけではないので少しイメージしづらいですが、キャッシュフローでは「マイナス」と認識します。

負債については資産とは逆の考え方で、負債が増加したらキャッシュは「プラス」、減少したらキャッシュは「マイナス」と考えます。

負債は「増加したらプラス」「減少したらマイナス」

「営業キャッシュフロー」

企業の営業活動により、どれだけ現預金が増減したかを分析する項目です。

営業損益に、営業で発生する以下のような項目を加減算します。

(その他にも、企業によってはキャッシュフローに加減算すべき勘定科目がありますが、ここでは代表的なものだけを挙げています。以下同じです)

- 売上債権(受取手形や売掛金など)

- 仕入債務(支払手形や買掛金など)

- 棚卸資産(商品や製品など)

- 減価償却費(キャッシュが出ていかない費用なのでプラス)

- 法人税等の支払(キャッシュが出ていくのでマイナス)

= 営業損益 + 売上債権・仕入債務等の増減 + 減価償却費 - 法人税等の支払

「投資キャッシュフロー」

設備投資や企業買収による株式の取得など、投資によってどれだけ現預金が増減したかを分析する項目です。

投資活動で発生する以下のような項目を加減算します。

- 固定資産の取得や売却

- 有価証券や出資金の増減

= 固定資産の増減 + 有価証券・出資金の増減

「財務キャッシュフロー」

金融機関からの融資や増資など、財務活動でどれだけ現預金が増減したかを分析する項目です。

財務活動で発生する以下のような項目を加減算します。

- 金融機関からの借入や返済

- 資本金の増本や減資

- 配当金の支払い(キャッシュが出ていくのでマイナス)

= 金融機関からの借入の増減 + 資本金の増減 - 配当金の支払

「キャッシュフロー分析」で見えてくるもの

キャッシュの流れから財務内容を読み取る

「営業」「投資」「財務」それぞれのキャッシュフローを分析してみると、利益からは読み取れない様々な情報が見えてきます。

1.「営業」がプラス、「投資」「財務」がマイナス

営業活動で稼ぎ出したキャッシュを、設備投資や借入金の返済に回していると考えられます。

健全な経営をしている企業によくみられる形です。

2.「営業」がマイナス、「投資」「財務」がプラス

営業活動でキャッシュがマイナスであるため、固定資産を売却したり融資を受けたりするなどして資金繰りをしていることが考えられます。資金繰りが厳しい企業によくみられる形です。

3.「営業」がマイナス、「投資」がプラス「財務」がマイナス

会社設立直後の企業にみられる形です。設立当初は事業も軌道に乗る前で手持ち資金にも余裕がないため、金融機関から借入をして運転資金や設備投資に回すケースがあります。

財務内容が健全であるかの判断基準

最後に、キャッシュフロー分析を使った粉飾の見つけ方を例示してみます。

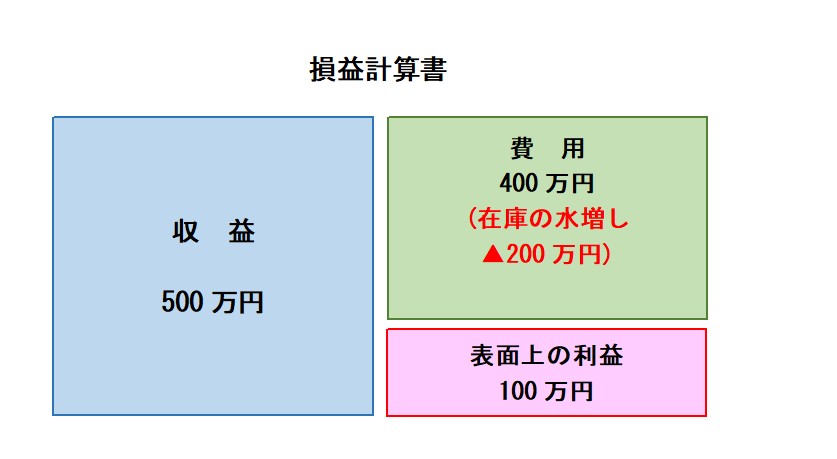

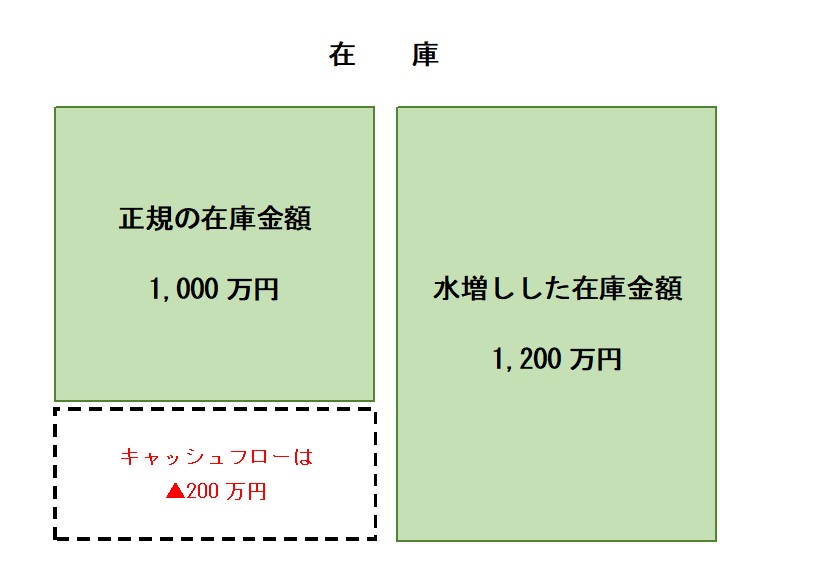

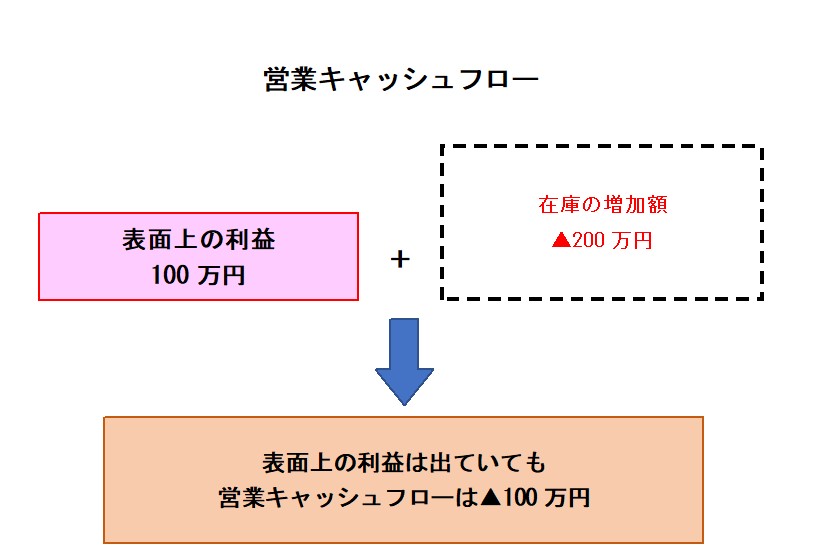

▲100万円の赤字を出した企業が、在庫200万円を水増しして利益100万円を計上したとしましょう。

表面上は利益が出ていますが、営業キャッシュフロー分析をしてみると在庫が増えています。

在庫の増加はキャッシュフローでみれば「▲200万円」となります。

分析の結果、表面上は100万円の利益でも営業キャッシュフローは▲100万円となります。仕入債務の減少など、その他の要素も考慮する必要はありますが、「利益が出ているのに営業キャッシュフローがマイナス」というのは違和感があります。

このようなけケースは粉飾の疑いがあるため、さらに詳しく調べるきっかけとなります。

まとめ

キャッシュフロー分析は金融機関でも行っており、その結果が企業評価の1項目になっているといわれています。決算書の利益だけではなく、キャッシュフローという視点から取引先の財務内容を分析することも、粉飾を見抜くための有効な手段であることを覚えておきましょう。

Webライター/ライター

フリーランスとして様々な記事を執筆する傍ら、経理代行業なども行う。自身のリアルな経験を活かし、税務ライターとして活動の場を広げ、実務で役立つ生きた税法の解説に努めている。取材を通じて経営者や個人事業主と関わることも多く、経理や税務ほか、SNSを使った情報発信の悩みにも応えている。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!