注意すべき所得の壁!扶養となるためにクリアすべき所得要件について解説

所得税や住民税、社会保険などの用語で「扶養」というキーワードを目にすることがあります。制度が違うにも関わらず「扶養」という同一の言葉を使っていることから、扶養の要件について誤解されている方もいるのではないでしょうか?今回は「扶養」になるための収入要件を中心に解説していきます。

「扶養」という言葉の意味

そもそも「扶養」とはどのような方を指すのか?

「扶養」という言葉を辞書で引いてみると「生活の面倒をみる」とあります。税法や社会保障の視点からすればおおよそその通りであり、扶養される方(被扶養者)の生活の面倒を見ている状態を指します。例えば、所得税の場合「扶養」といえば一般的に「扶養親族」のことを指します。被扶養者を養うための経済的負担を軽減するために「人的控除」という形で税額を一定額免除するという制度です。また、社会保障でいうところの「扶養」は、被扶養者の社会保障負担額を、被保険者の扶養とすることで肩代わりするものです。いずれのケースも納税者や被保険者が「生活の面倒をみる」ことで受けられる特典があることを意味します。

ひとことで「扶養」といっても要件が異なる

ではもう少し具体的に「扶養」という言葉の要件を見ていきましょう。今回は認識の違いが起きやすい「所得税」「住民税」「社会保険」の3つについて比較してみます。

| 種類 | 扶養の所得要件 | 扶養にするメリット |

|---|---|---|

| 所得税 | 年間の合計所得金額が 48万円以下であること |

扶養控除で38万円の所得控除を受けることができる

→所得税の軽減 |

| 住民税 | 年間の合計所得金額が 48万円以下であること |

扶養控除で33万円の所得控除を受けることができる

→住民税の軽減 |

| 社会保険 | 今後一年間の収入金額が130万円未満であること (60歳以上又は障害者である場合は180万円未満) |

被扶養者が本来負担すべき社会保険料が全額免除となる

→社会保険料の軽減 |

| 大企業で勤務していて月88,000円以上を稼ぐ場合は106万円未満であること |

所得税と住民税の違いは、扶養になる要件は変わらないものの、扶養にするメリットである人的控除の金額が、38万円から33万円に少なくなるのが大きな違いです。

社会保険の扶養については、被扶養者が負担すべき多額の社会保険料を扶養になっている期間、全額免除できますので大きなメリットとなります。ただし、被扶養者の収入で生計を立てているような場合には被扶養者には該当しません。判断基準としては、被保険者の収入の2分の1未満であることが挙げられます。

なお、同じ社会保障制度である「国民健康保険」には、扶養という考え方がありません。国民健康保険では加入者全てが被保険者であり、全員が保険料を負担することになっています。

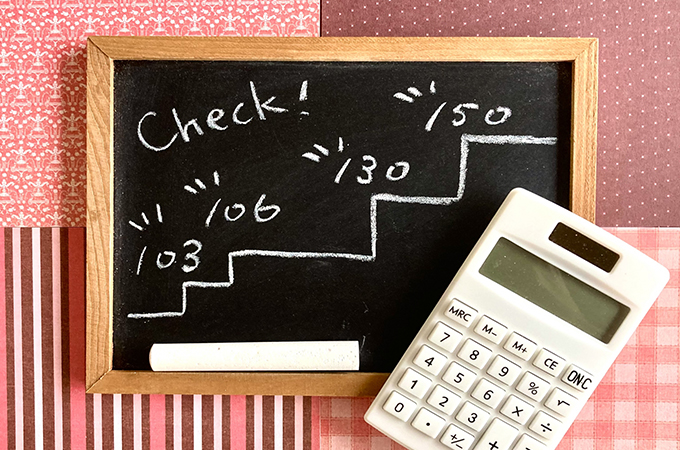

「○○万円」の壁について解説

意外と多い!扶養になるための「所得の壁」

所得税、住民税の納税者や社会保険の被保険者と生計を一にしていること等、その他にも要件はありますが、重要になるのはやはり所得要件です。

| 種類 | 扶養の所得要件 |

|---|---|

| 所得税 | 年間の合計所得金額が48万円以下であること

・給与所得のみであれば |

| 住民税 | 年間の合計所得金額が48万円以下であること

・給与所得のみであれば |

| 社会保険 | 今後一年間の収入金額が130万円未満であること (60歳以上又は障害者である場合は180万円未満) ・月平均で約108,333円以下 の収入金額 大企業に勤務している場合は年収 106万円未満 ・月平均88,000円の収入金額 |

所得税や住民税の場合、扶養となる親族が「その年中に得た合計所得金額が48万円以下」であることが要件です。仮に扶養親族が給与所得のみであったとすれば「103万円」が所得の壁になります。

これに対して社会保険の場合、扶養となる親族が「今後一年間で得ると予想される収入金額が130万円未満」であることが求められています。社会保険では「130万円」が所得の壁になるでしょう。

所得の壁としては「103万円以下」「130万円未満」「180万円未満」を覚えておくとよいでしょう。

よく間違えるのが所得税と社会保険の違い

所得税・住民税と社会保険、税法と社会保障についての知識に明るい方であれば、両者の違いは理解できるでしょう。

1.判定対象の違い

所得税や住民税は、扶養親族がその年分で得た「所得」が48万円以下であれば「扶養控除」の適用を受けられます。これに対して社会保険では、被扶養者が将来的に得る「収入金額」が130万円未満であれば扶養に該当すると判定します。「所得」とは収入金額から必要経費を引いた残額ですが、社会保険の場合は所得ではなく、単純に収入金額で判定を行います。

2.判定対象の発生時期の違い

所得税や住民税は、扶養親族がその年分で得た「所得」を扶養の判断をする際の基準とします。つまり、過去に得た収入から算出した儲け部分で判定するわけです。これに対して社会保険は、被扶養者が将来に渡って稼ぐであろう「収入金額」の見積額で判定していきます。

つまり、将来得るであろう金額を貸してくれます。

壁を超えないために注意すべき点とは?

扶養についている親族の所得は常に把握しておく

たとえ家族とはいえ、家族全員の収入状況や収入金額について正確に把握している方はごくわずかでしょう。一般的には「大体これくらい稼いでいるだろう」「そんなには稼いでいないはず」といったように、思い込みや裏付けのない言葉で所得控除等を受けようとしている方が多いのではないでしょうか。

しかし現在はマイナンバー制度導入の効果もあってか、所得がある方同士が厳格に紐づけされており、所得金額の間違いにすぐ気が付きます。また、社会保険の被扶養者届を提出する際の添付資料には「所得証明書」や「確定申告書」の添付が必須です。申請の段階で間違いを指摘されることになります。

万が一、要件から外れ扶養にならなかった場合のペナルティとしては、所得税や住民税では過年度に控除した扶養控除の是正がかかります。また、社会保険については扶養に該当しなくなった時点から過去に遡って社会保険料を追徴されることになります。

扶養につけるか否かは世帯全体をトータルして判断する

このように「扶養」にすることには数多くのメリットがあります。所得税や住民税、社会保険料の負担が少なくなるのは良いことです。ただし、行き過ぎた調整には注意したいものです。所得税や住民税であれば、扶養親族とすることで数万円の節税ができる可能性があります。しかし、収入を得るチャンスを放棄してまで、数万円の所得税や住民税を節税したのでは、何のために働くのかの意味が分からなくなってしまいます。扶養になる、ならないのボーダー付近であればまだしも、僅か数万円の節税のために収入を失ったら本末転倒です。

社会保険についても、社会人として自立し、将来的には自分が家族を扶養につける時がくるはずです。親の扶養になっていたのでは自立するチャンスを失う事にもなりかねません。

会社によっては、扶養親族が付いている従業員に対して「家族手当」や「扶養手当」といった手当を支給しているところもあります。所得税の扶養から外れることで、このような手当の支給が打ち切られてしまうことも想定されます。扶養にする、しないの判定をする際には、収入といった側面からも綿密に検討していく必要があります。

まとめ

「扶養」というワードを聞くと、所得税(復興特別所得税)、住民税、社会保険等の色々な手続きや税法の取扱いが思い浮かびます。一見理解しにくい「扶養も」、制度の違いに応じて解釈や要件が異なることを覚えておきましょう。

Webライター/ライター

フリーランスとして様々な記事を執筆する傍ら、経理代行業なども行う。自身のリアルな経験を活かし、税務ライターとして活動の場を広げ、実務で役立つ生きた税法の解説に努めている。取材を通じて経営者や個人事業主と関わることも多く、経理や税務ほか、SNSを使った情報発信の悩みにも応えている。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!