2021年度の固定資産税・都市計画税の減免措置をご紹介!

従業員が出社していないオフィスなどの設備でも固定資産税や都市計画税の課税は免れず、赤字の企業にとっては大きな痛手となります。そこで2021年度から、新型コロナウイルスの影響で利益が大幅に減少している中小企業を対象に、固定資産税・都市計画税が減免されています。この記事では、減免対象の事業者条件や具体的な措置の内容、申請方法について解説します。

固定資産税・都市計画税の減免

固定資産税・都市計画税とは

固定資産税

固定資産税は、固定資産の所有者に対して、その所在地の市町村(東京23区の場合は東京都)が課す地方税です。固定資産には、土地、家屋(建物)、償却資産の3種類があり、土地や家屋は事業用か居住用かを問わず課税対象になります。税率は、固定資産評価額をもとに決まる課税標準額に対して、1.4%になります。

手続き面では、毎年1月1日時点の固定資産の所有者に対して、同年の4月から6月頃に、固定資産の所在する市町村・都から課税通知書が届きます。年4回の分割納税となっており、自治体によって各回の納付期限は少し異なります。たとえば東京都は、6月、9月、12月、2月を納期としており、同様の納期の市町村も多くあります。

都市計画税

都市計画法に基づく都市計画区域のうち、市街化区域に指定されている地域に所在する土地・家屋については、固定資産税に加えて、都市計画税も課税されます。都市計画税は、都市計画事業や土地区画事業の費用に充てることを目的に課税される、目的税です。対象となる固定資産の評価額をもとに決められる課税標準額に対して、0.3%を上限として各市町村や都が税率を決めます。

減免対象となる事業者の条件

新型コロナウイルス感染症の拡大により、多くの事業者が事業遂行に多大な影響を受けています。これを受け、2020年の事業収入が減少した中小企業者・小規模事業者を対象として、2021年度の固定資産税および都市計画税が減免される措置が導入されました。中小企業者・小規模事業者とは、以下のいずれかを指します。

- 資本金または出資金の額が1億円以下の法人

- 従業員1000人以下の、個人または資本・出資を有しない法人

ただし、下記のいずれかに該当する企業は大企業の子会社等に該当し、中小企業者・小規模事業者になりません。

- 同一の大規模法人から2分の1以上の出資を受ける法人

- 2以上の大規模法人から3分の2以上の出資を受ける法人

(※大規模法人とは、資本金の額が1億円超の法人や、資本金の額が5億円以上である大法人の完全子会社などをいいます。)

また、減免の対象となる固定資産は以下のとおりです。

- 事業用の家屋(建物)

- 事業用の償却資産(設備等)

したがって、土地や居住用の家屋は減免の対象外である点に注意して下さい。以上を整理すると、以下の表のようになります。

| 事業用 | 居住用 | |

|---|---|---|

| 土地 | ✕ | ✕ |

| 家屋 | ○ | ✕ |

| 償却資産 | ○ | ✕ |

減免される背景

新型コロナウィルスの広まりに伴い、特に厳しい経営環境に置かれている中小事業者の負担を軽減するために、この減免措置が導入されました。法人税は、課税所得に対して税率を適用して税額が決まるため、業績が悪化した際にはそれに応じて税負担が小さくなります。一方、固定資産税や都市計画税は、固定資産を保有していれば事業成績によらず発生する固定費のような性質を持ちます。そのため、経営環境の悪化を受けた中小事業者にとって固定資産税・都市計画税の負担は重く、このような減免措置の恩恵は大きいと言えます。

どのくらい軽減されるのか

計算方法

中小企業者・小規模事業者の事業収入の減少の程度に応じて、固定資産税・都市計画税の減免率が異なります。以下の表のとおり、減免対象となる固定資産に係る2021年度の固定資産税・都市計画税の全額または半額が免税とされます。

| 2020年2月〜2020年10月までの任意の連続する3ヶ月間の事業収入の対前年同期比減少率 | 固定資産税・都市計画税の減免率 |

|---|---|

| 50%以上の減少 | 全額の免税 |

| 30%以上50%未満の減少 | 1/2の減税 |

2020年2月から2020年10月までの任意の連続する3ヶ月間において、事業収入の対前年同期比減少率が30%未満である中小事業者等は、2021年度の固定資産税・都市計画税の減免を受けることができません。

申請方法

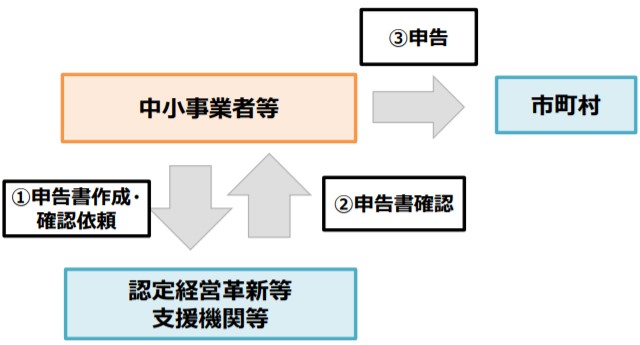

申請の流れ

参考:中小企業庁「固定資産税減免の確認業務マニュアル」

- 申告書作成・確認依頼

固定資産税・都市計画税の減免を受けるためには、「特例措置に関する申告書」と呼ばれる申告書を提出する必要があります。減免を希望する中小企業者等は、固定資産の所在する各市町村や都のホームページなどで申告様式を入手し、以下の事項を記入します。- 事業収入割合の減少の状況(任意の連続する3ヶ月における減少割合の計算 )

- 対象となる固定資産の内容

- 申請者が減免の適格な対象者であることについての誓約

申告書の様式は各市町村や都に任されており、各自治体によって申告書の様式は異なります。入手した申告書の記入を終えたら、市町村・都に提出する前に、認定経営革新等支援機関等に提出し、内容の確認を受ける必要があります。

- 申告書確認

認定経営革新等支援機関は、中小企業者等から受け取った申告書の内容を確認し、問題がないようであれば押印等を行い、提出した中小企業者等に返却します。 - 申告書の提出

認定経営革新等支援機関による確認を受けた中小企業者等は、固定資産が所在する市町村や都に、郵送または持参により申告書を提出します。電子申告(eLTAX)による申告も可能です。

認定経営革新等支援機関とは

認定経営革新等支援機関とは、中小企業に対して専門性の高い支援事業を行うものとして、国からの認定を受けた機関のことです。具体的には、認定を受けた税理士、公認会計士、監査法人、中小企業診断士、銀行、信用金庫などが該当します。顧問税理士がいる事業者の方は、まずは申告書の確認が可能かどうかを聞いてみるとよいでしょう。そうでない方は、中小企業庁のウェブサイトにある認定経営革新等支援機関の一覧から、認定機関を探して申告書を提出しましょう。

申請期間締切後でも申請が認められる場合

特例措置に関する申告書の提出期限は、2021年2月1日までとなっています。ただし、やむを得ないと市町村や都が判断した場合は申請が認められる場合もあります。やむを得ない事情に該当するかどうかは各自治体の判断によるため、期限を過ぎて申請をしたい場合は、該当の市町村や都に確認しましょう。

たとえば東京都の場合、新型コロナウィルス感染症により申告書やその他書類の作成が遅れ、期限内に提出することが困難な方を対象としており、次のような事情が例として挙げられています。

- 納税者(法人の役員や経理担当の従業員等を含む)や税務代理等を行う税理士(事務所の職員を含む)等が感染症に感染した、または感染症の患者に濃厚接触した

- 緊急事態宣言などにより感染症拡大防止の取組みが行われ、納税者が外出自粛の要請を受けたことにより、申告書やその他添付書類を提出することが困難になった

- 認定経営革新等支援機関等の事務の遅れが生じた

まとめ

新型コロナウイルス感染症の影響で事業収入が減少している中小企業者・小規模事業者に対する固定資産税・都市計画税の減免は、2021年度分のみが対象となり、本来の提出期限は2021年2月1日となっています。ただし、新型コロナウィルスによる影響で提出が遅れた場合には、期限後の提出が認められる可能性もあります。該当する事情がある方は、念のため市町村・都または税理士などに相談してみましょう。

一橋大学社会学部卒業。流通業の企業で勤務後、専門性の高い仕事に憧れ、公認会計士を受験。合格後は会計事務所で税務の仕事をこなし、その後、海外の提携事務所に出向。幅広い経験を生かし、読者ニーズに応える執筆を心がけます。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!