10月から始まるインボイス制度、

課税事業者の9割登録申請済み

意外と知られていない経過措置、特例措置、補助金

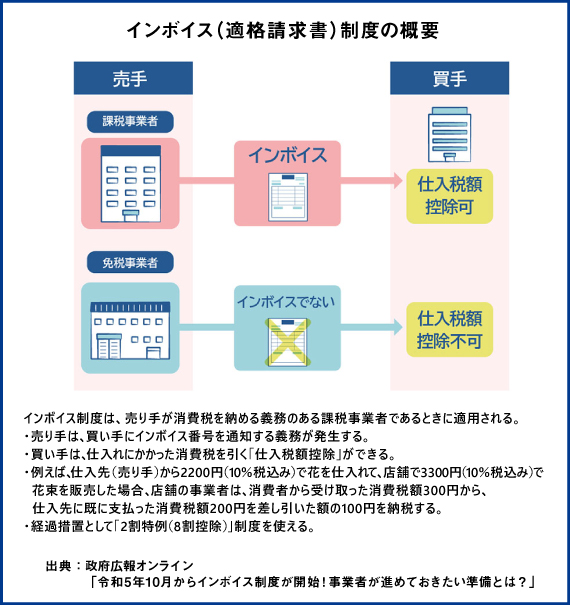

2023年10月の開始が迫ったインボイス制度。複数税率に対応した仕入税額控除の方式として、消費税の軽減税率制度が始まったときに導入は決まっていた制度。6月末時点で356万社、課税事業者の約9割がインボイス制度への登録を申請した。現行の仕入税額控除の方式である区分記載請求書等保存方式と何が違うのか、免税事業者はインボイス発行事業者の登録をすべきなのか、補助金は使えるのか。様々な疑問が浮かぶ。福田室長は「皆さまに寄り添ったご支援をしたいので、税務署の個別相談を利用してほしい」と語る。インボイス制度への登録をしない免税事業者との取引では、「経過措置があるので、活用してほしい」と強調する。

(肩書、インタビュー内容は2023年6月末時点のものです)

八木美代子(以下、八木) 私どもビスカスは、中小企業のオーナーや個人事業主の方々に税理士の先生をご紹介しています。税務ではとても関係が深いのに、こちら東京・霞ヶ関にある財務省・国税庁の庁舎に入るのは初めてです。建物が国の指定文化財という荘厳さもあるし、赤じゅうたんが敷いてあって、格式が高いなという第一印象です。

そんなすごい場所で女性の福田室長が「軽減税率・インボイス制度対応室」の初代室長として活躍されていると聞き、すごく励まされるし、エネルギーをいただけます。税理士にも女性がいるし、中小企業のオーナーにも女性がいます。同じ女性として税務のリーダーの福田室長にお会いできるのを、とても楽しみにしてきました。

福田あづさ(以下、福田) そう言っていただけるのは、大変光栄です。国税庁は全国の税務署を含めて5万6,000人の職員がいますが、女性の比率は結構高いのですよ。霞ヶ関の中でもワーク・ライフ・バランスに力を入れているほうなので、国税庁本庁でも女性比率が高まっています。

消費税の複数税率を正確に把握するためにインボイス制度が始まる

八木 2023年10月から消費税の「インボイス制度」が実施されます。インボイスは、取引先に対して、適用税率と消費税額を正確に伝えるために、従来の請求書に必要事項が追加された請求書や納品書、利用明細書といったものを指すわけですが、なぜインボイス制度が導入されるのですか。

福田 消費税は、8%と10%の複数税率となっており、複数税率制度の下で適正な課税を確保するためには、買い手側で「仕入税額控除」(売上げに係る消費税額から仕入れに係る消費税額を差し引いて消費税の納税額を計算する仕組みのこと)を行う際の適用税率が、売り手側で売上げに対して適用された税率と一致していることを確認できるような仕組みが必要です。インボイス制度は、複数税率の下で、適正な課税を確保していくために導入されたものです。

皆さん、既に複数税率に慣れてしまわれていて、なぜ今の時期の実施なのだと思われるかもしれませんが、複数税率とインボイス制度はセットで導入が決まっていました。ただし、インボイス制度については現行制度からの切り替えに相応の事務・コスト負担がかかることや適切に対応するためには相応の準備期間が必要であることを踏まえ、その開始時期を消費税の軽減税率制度の実施から4年後である令和5年10月にずらしていました。

八木 インボイス制度への移行前の現在の仕入税額控除の方式とは、制度の呼び方が違うのですか。

福田 現行の制度は、「区分記載請求書等保存方式」と言います。現行の方式だと、売り手側に請求書等の交付義務や交付した請求書等の写しの保存義務が課せられていないため、売り手が軽減税率(8%)で申告しているものについて、買い手が標準税率(10%)で控除を行ったとしても、適用税率の適否について、事後的な確認が困難となる場合が生じ得ます。

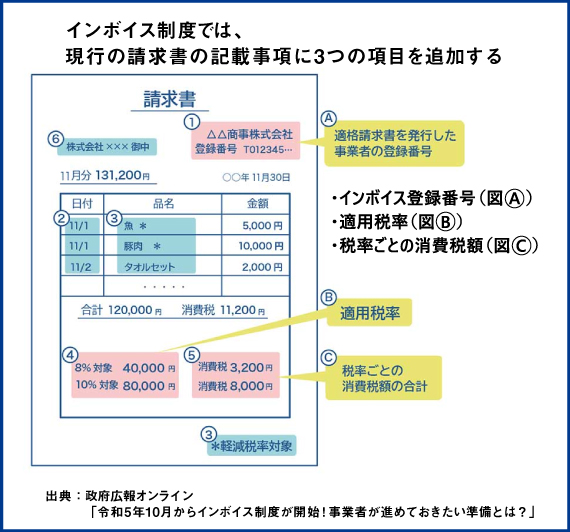

八木 現在の請求書の記載事項だと不十分なわけですよね。政府広報オンラインのインボイス制度の説明コーナーにわかりやすいのがありました。現行の請求書(区分記載請求書)の記載事項に、「インボイスの登録番号(図A)」「8%か10%の適用税率(図B)」「税率ごとに区分した消費税額等(図C)」を追加すれば、いいってことですね。

福田 そうです。これらの記載事項を追加した請求書などのことを「適格請求書(インボイス)」と呼びます。

インボイス発行事業者の登録申請は356万件、課税事業者の9割が申請済み

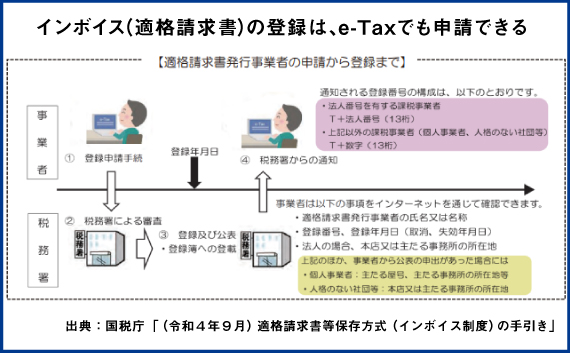

八木 インボイス発行事業者となるためには、e-Taxなどで税務署長に申請して登録を受ける必要がありますが、登録の申請件数はどれぐらいになりましたか。本来は3月末が登録申請の期限でしたので、3月末での駆け込みが多かったのですか。

福田 2023年3月の1カ月間で約50万件の登録申請がありました。1カ月当たりの申請として過去最多の申請です。6月末で累計約356万件となりました。おそらく、「登録することは決めていたが、確定申告と一緒のタイミングで申請しよう」と考えていた個人事業者の方の申請や、税理士が確定申告の時期に顧問先に説明した上で申請されたケースが多かったのではないでしょうか。

この結果、課税事業者の約9割の方が3月末までに申請をされたとみております。

八木 免税事業者でインボイス発行事業者の登録をしている数はどれぐらいですか。

福田 インボイス発行事業者に登録申請をされる事業者には大きく分けて2種類の方がいらっしゃいます。一つは、もともと課税事業者で消費税の申告をされている方です。こうした方は、登録するデメリットがあまりないので、ほとんどの課税事業者が登録申請されているんじゃないかと思っています。

もう一つは、免税事業者でインボイス制度を機にインボイス発行事業者の登録を行うかを判断される方です。これは6月末時点で約80万弱の事業者の方が登録を行っています。

八木 この場合は免税事業者から消費税の申告が必要となる課税事業者に変わりますね。

福田 おっしゃるとおりです。また、私どもはよく、「免税事業者の方はどれぐらい登録申請することを想定しているのでしょうか」と質問されるのですが、国税庁として目標値があるわけではありません。

免税事業者の方は必ず登録申請しなければいけないわけではありません。例えば、特定の1社としか取引されてない方もいて、その特定の1社から「インボイス発行事業者の登録は不要ですよ」と言われれば、その登録をする必要はないわけです。

税制改正の影響で、9月30日までの登録申請でも10月スタートが可能に

八木 政府は4月以降の未登録の事業者についても、事情を問わず9月末までインボイス発行事業者の登録申請を受け付ける柔軟な対応方針に切り替えたとの報道がありますが、実際のところはどう対処しているのですか。また、4月以降に登録申請を行う場合、3月末までに登録申請できなかった理由は記入する必要がありますか。

福田 もともと、登録申請書を3月31日までに提出できなかった困難な事情がある場合には、登録申請書にその事情を記載して、9月30日までに提出いただければ、10月1日の登録を受けたものとみなす経過措置が設けられていました。

この点、「令和5年度税制改正」において、インボイス発行事業者の登録申請の要否の検討に影響を与えるような負担軽減のための措置がいくつか講じられたことから、実質的に多くの事業者の方にとって原則的な申請期限である3月31日までに、こうした税制改正の内容を踏まえて登録の要否を判断することが困難な状況になったと考えています。

そのため、登録申請書に記載する困難な事情については、運用上、その記載を求めないこととしました。したがって、9月30日までに登録申請書が提出されたものについては、申請書への「困難な事情」の記載の有無にかかわらず、全て10月1日の登録とする柔軟な対応を行っています。

八木 9月末までに登録しなかった場合はどうなるのでしょうか。また、今年10月以降に起業した場合等は、10月以降の登録ができるという理解でよろしいですか。

福田 9月末までに登録申請を行わなかった場合であっても、10月以降に登録申請を行うことは可能です。この場合、登録を受けた日からインボイス発行事業者となります。

ただし、免税事業者が令和5年10月1日から令和11年9月30日までの日を含む課税期間中において、令和5年10月1日後にインボイス発行事業者の登録を受ける場合には、その登録希望日(登録申請書の提出日から15日以降の登録を受ける日として事業者が希望する日)を記載することで、その登録希望日からインボイス発行事業者(課税事業者)となることができます。

また、10月以降に起業するなどして新たに事業を開始した個人事業者や法人の方が、その課税期間の末日までに登録申請書を提出し、インボイス発行事業者の登録がされたときは、事業を開始した日に遡って、その登録を受けたものとみなされます。

八木 本来は10月前に申請すべきなのに、11月になってインボイス発行事業者の登録をした場合、10月分1カ月間はどういう扱いになるのですか。

福田 インボイス発行事業者の登録を受けるまでの間は、インボイスの発行はできません。ただし、相手方にとって免税事業者からの仕入れの場合、インボイス制度開始後3年間は仕入税額相当額の8割を仕入税額とみなして控除できるという経過措置があります。免税事業者との取引は、それほど大きな取引金額ではないと思いますので、心配なさらなくても大丈夫だと思います。なお、登録申請書の提出から登録通知を受けるまでには、一定の期間を要しますので、登録を受ける場合は、お早めに登録申請書をご提出ください。

インボイス制度への登録をするか悩む場合など、税務署のマンツーマン相談を活用して

八木 インボイス制度への登録をしたほうがいいのかわからない場合、国税庁に相談できる仕組みはありますか。

福田 国税庁では、各税務署において、インボイス発行事業者の登録を検討されている方向けに個別の「登録要否相談会」を開催しています。

八木 マンツーマンによる相談なのですね。

福田 事業者の方々はそれぞれ置かれているご事情が違いますので、「事業の状況はどうなっているのか」「取引先は何社あるのか」「今後の事業展開をどう考えているのか」など、まさに個別事情をお伺いして、その実態に応じ、登録の要否を判断するためのポイントをご案内しています。

税務署では個別相談を実施していますのでご利用ください

また、必要に応じて、税制改正の内容や各種補助金、取引条件の見直しの際における下請法・独占禁止法等の関係についてもご案内しています。

登録要否相談会の日程が合わない場合は、電話で事前に税務署に電話をしてくだされば、個別予約を入れることができます。

IT補助金や小規模事業者持続化補助金などインボイス補助金もあり

八木 インボイス制度の関係で補助金が出るのですか。

福田 インボイス制度に関連した補助金にはいろいろな種類があります。「IT導入補助金」は、例えば会計ソフトの購入とか、レジのシステムを導入など生産性の向上が狙いの補助金です。「小規模事業者持続化補助金」は、新たにインボイス発行事業者として販路開拓に取り組む費用や、税理士への相談費用などを一部補助されます。

八木 インボイス発行事業者の登録をしないなら、今後取り引きしないと通告されることを恐れている中小企業もいます。

福田 取引先からの代金減額・取引中止要請などを受けた場合の相談窓口も、公正取引委員会などにあります。「インボイス制度に関する相談窓口一覧表」が作成されていますので、こちらをご覧ください。

八木 インボイス発行事業者の登録をした場合、事業者にはどのような義務がありますか。また、登録が完了した場合、課税事業者はどんな準備が必要ですか。

経過措置やインボイス補助金など知られていないことがまだありますね

福田 取引先(課税事業者)に求められたら、インボイスを交付する義務があります。この取引先に交付したインボイスの写しについては、一定期間、保存する義務もあります。

また、インボイス発行事業者の登録をした方は、課税事業者になりますので、消費税の確定申告が必要となります。

なお、実際の商取引では、返品、値引き、請求書の誤りの修正などが起きます。その場合も、インボイス(いわゆる返還インボイスや修正インボイス)を交付する必要があります。

インボイスは、請求書でも領収書でも大丈夫

八木 インボイスは請求書と理解してよろしいですか。

福田 インボイスの様式は、法令等で定められていません。そのため、インボイスの記載事項を満たしたものであれば、請求書や領収書など名称や様式は問いません。また、その形式も、紙のほか、電子データであっても構いません。

この他、例えば現行においても出版社などは、原稿料とかイラスト代について「イラスト代の詳細はこうですよ」と記載した「仕入明細書」を作者側にお渡して確認を受け、これを保存することで仕入税額控除の適用を受けることができます。

インボイス制度が始まっても、一定の記載事項を追加する必要はありますが、「仕入明細書」を作成して、相手方(インボイス発行事業者である作者)の確認を受けることで、仕入税額控除の適用を受けることができます。

八木 まだインボイスを登録すべきか、悩む場合はどうすればよろしいですか。

福田 「インボイス制度への事前準備の基本項目チェックシート」という資料を国税庁が作成していますのでご参考としてください。

登録すべきかどうかの判断については、「売上先がインボイスを必要としているかどうかを検討しましょう」と記載しています。具体的には売上先が消費者や免税事業者、簡易課税制度を選択している課税事業者、後ほど説明する「2割特例」の適用を受ける課税事業者の場合は、これらの取引先はインボイスを必要としませんので、インボイス発行事業者の登録を行わなくても大丈夫ということになります。

売上税額の8割を控除する「2割特例」

八木 簡易課税制度または2割特例を適用する場合、国税庁のe-Tax制度を利用すれば、売上金額等を入力するだけで消費税額が自動計算されるとのこと。とても便利だと思いますが、「簡易課税制度」「2割特例」の適用基準について教えてください。

福田 簡易課税制度は、その課税期間の基準期間における課税売上高が5000万円以下である課税期間において適用することができる制度です。「消費税簡易課税制度選択届出書」を事前に提出することにより、簡易課税制度の適用を受けることができます。簡易課税制度は事業区分、業種によって「みなし仕入率」(売上高に占める仕入額の割合)が違いますので、ご自身の業種のみなし仕入率を確認してください。

この簡易課税制度について、先ほどご説明した免税事業者が令和5年10月1日から令和11年9月30日までの日を含む課税期間中に登録を受けることとなった場合には、登録日から課税事業者となる経過措置が設けられていますが、この経過措置の適用を受ける事業者が、その登録日を含む課税期間中に「消費税簡易課税制度選択届出書」を提出した場合には、その課税期間から簡易課税制度を適用することができます。

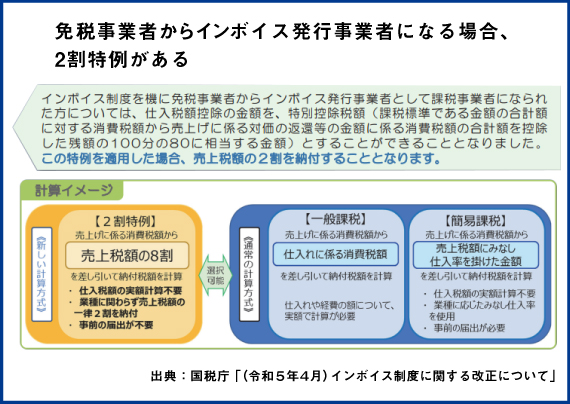

また、2割特例は、「令和5年度税制改正」により手当されたもので、インボイス制度を機に免税事業者からインボイス発行事業者になられた方について、売上税額の2割を消費税の納付税額とすることができる制度です。簡易課税制度の場合と異なり、業種ごとの区分や事前の届け出は必要なく、確定申告時に2割特例の適用を受ける旨を付記することにより適用できます。この制度は令和5年10月1日から令和8年9月30日までの日の課税期間において適用することができます。

なお、簡易課税制度選択届出書を提出している場合であっても、2割特例の適用を受けるための要件を満たしていれば、2割特例と簡易課税制度のいずれの適用を受けるか選択することができます。2割特例は、申告時に適用を受けるかどうか選択することができますので、「簡易課税制度選択届出書」を提出している場合であっても、基準期間における課税売上高が1000万円以下であることなどの要件を満たせば、簡易課税制度と2割特例のいずれかを選択して、申告をすることができます。

八木 丁寧にわかりやすくお答えいただき、ありがとうございました。

早稲田大学卒業後、1997年国税庁入庁。2000年にロンドン大学大学院に留学。2009年高山税務署長、2013年東京国税局個人課税課課長、2016年国税庁査察課課長補佐などを歴任。金融庁や財務省に出向経験を持つ。2020年、消費税の軽減税率制度の円滑な導入に向けた各種準備の司令塔として設置された軽減税率・インボイス制度対応室の初代室長に就任。

各業界のトップとの対談を通して”企業経営を強くし、時代を勝ち抜くヒント”をお伝えする連載「ビジネスリーダーに会いに行く!」。第8回は、国税庁 軽減税率・インボイス制度対応室の福田あづさ室長にお話を伺いました。一番印象的だったのは、福田室長がわかりやすくインボイス制度を説明することに努力されていることでした。青色申告会によるインボイス説明会などの場に出かけて、説明を聞く事業者の横顔を拝見、制度のどんな点が難しいかを理解し、次の説明に生かしておられました。なお 、「文中の意見等は、個人的な見解であることをあらかじめお断りします」とのことです。