家族を事業専従者にした場合の給料にまつわる事業主の税金を徹底解説

個人事業主なら家族への給料を用いて節税したいのは当然でしょう。その結果、経費で落とせる金額が多くなり、所得税の税率を下げることもできます。しかし、税金逃れの温床となりかねないため、税法上で制限が設けられています。そこで、制限とそれをクリアして家族の給料を経費で落とす方法について解説します。

個人事業主は家族へ支払う給料は経費で落とせない?

個人事業主に課税される所得税の税率は所得に比例して税率が高くなります。この制度を累進課税といいます。具体的な税率は次の通りです、

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

(出典:国税庁)

http://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm

そのため、個人事業主の所得を家族への給料として支給することにより、税率を下げることが可能です。しかしそれでは、税金逃れにつながるため、家族の給料についてルールを設けています。

税法上、基本的に家族の給料を経費で落とせない

個人事業主が家族へ支払う給料は基本的に経費で落とすことができません。その家族とは、次のような生計を一にする配偶者その他の親族のことを指します。たとえば、所得が1,000万円の個人事業主が500万円の給料を支払った場合、家族と他の従業員とでは、次のように差が生じます。

| 支払い対象者 | 個人事業主の所得 | 備考 |

|---|---|---|

| 家族 | 1,000万円 | 給料500万円が経費で落とせないため、所得は給料を支払う前と同額である |

| 他の従業員 | 500万円 | 給料500万円が経費で落とせるため、所得が圧縮される |

給料が経費で落とせない家族の範囲

給料が経費で落とせない家族の範囲は「生計を一にする親族」のことをいいます。それでは、具体的な内容を見ていきましょう。

(1)生計を一にする

端的にいえば、同じ家計で生活していることを指します。そのため、同居しているかどうかは関係ありません。たとえば、別居中の大学生に生活費を仕送りしている場合、家計は同じであり、生計を一にするという条件を満たします。また別の例として、別居中の親の療養費など生活費を負担している場合も同様です。

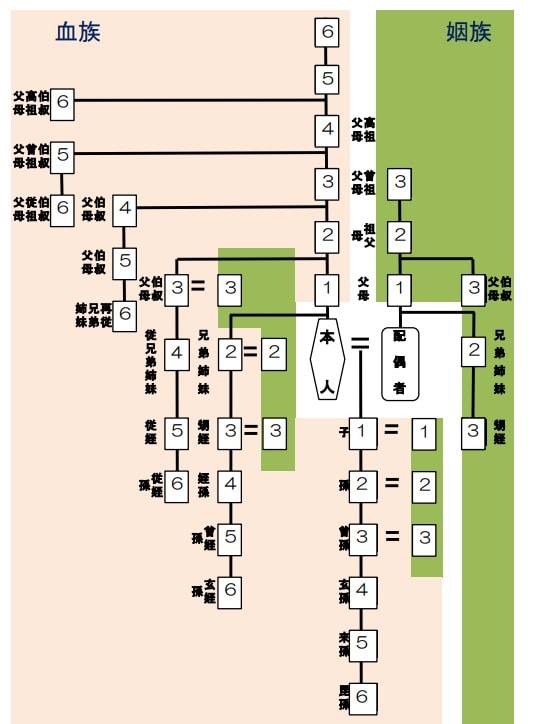

(2)親族

民法上の親族を指します。その範囲は血のつながっている血族が6親等内、婚姻によって親族となった姻族が3親等内です。具体的には次の図の通りです。

(出典:横浜市)

http://www.city.yokohama.lg.jp/kenchiku/housing/minju/kosodateribuown/nyukyosha-boshu/shinzoku.pdf

家族の給料を経費で落とす方法、それは事業専従者にすること

個人事業主が支払う家族の給料は基本的に経費で落とせませんが、例外があります。それは家族を事業専従者にすることです。それによって、家族の給料を経費で落とせます。

そもそも事業専従者とは?

事業専従者とは、個人事業主の事業に従事している生計を一にする親族のことを指します。白色申告と青色申告によって、事業専従者の範囲が異なります。それぞれの範囲を紹介します。

(1)白色申告

次のすべての条件を満たす生計を一にする親族をいいます。

・年末時点において15歳以上であること

・6カ月以上その個人事業主の事業に従事していること

(2)青色申告

次のすべての条件を満たす生計を一にする親族をいいます。

・年末時点において15歳以上であること

・基本的に6カ月以上その個人事業主の事業に従事していること(※)

※例外として、年の途中で開業、廃業、休業などにより、事業を営む期間が1年未満となってしまった際に、従事している期間が6カ月未満でも事業を営む期間の2分の1を超えている場合には、事業専従者であることが認められます。

白色申告なら事業専従者控除が受けられる

白色申告の場合、家族への給料は事業専従者控除として個人事業主の経費で落とせます。しかし、その限度額は次のうち低い金額となります。

(1)配偶者86万円、他の親族は一人あたり50万円

(2)事業専従者控除を差し引く前の所得を「事業専従者の人数+1」で割った金額

例)事業専従者控除を差し引く前の所得150万円、事業専従者は配偶者1人

限度額は「所得150万円÷2(配偶者1人+1)=75万円」となります。

青色申告なら青色専従者給与が受けられる

青色申告の場合、家族への給料は青色専従者給与として個人事業主の経費で落とせます。上記の事業専従者控除との違いは次の通りです。

(1)限度額が設けられていない

事前に税務署へ届けた金額の範囲内なら家族の給料は経費で落とせます。たとえば、1,000万円と届け出たとします。その場合、給料が1,000万円までは経費で落とせます。しかし、家族への給料が経理業務などの仕事内容から同業他社や他の従業員の給料と比較して、明らかに過大に支給している部分については労働の対価を超える部分の金額として青色専従者給与として認められません。

(2)事前の届出が必要

青色専従者給与として経費で落とすためには、事前に税務署へ「青色事業専従者給与に関する届出書」を提出する必要があります。提出期限は区分に応じて次の通りです。

| 区分 | 提出期限 |

|---|---|

| 開業または新たな事業専従者の追加が1月15日以前 | 青色専従者給与として計上する年の3月15日 |

| 開業または新たな事業専従者の追加が1月16日以後 | 開業または新たな事業専従者を追加した日から2カ月以内 |

事業専従者の給料を経費に計上した場合の落とし穴とは?

家族の給料を経費で落とすために事業専従者控除や青色専従者給与を計上する場合、扶養控除、配偶者控除、配偶者特別控除など所得控除と併用することはできません。たとえば、青色申告の個人事業主が配偶者へ支払う青色専従者給与を年間103万円以内とします。その場合、給料は経費で落とせますが、たとえ配偶者控除の範囲内であっても所得控除は認められません。

法人なら家族の給料と扶養控除などの所得控除が併用できる

個人事業主の場合、家族の給料を用いて所得税の税率を下げることに対して、制限が設けられています。それは事業主と家族は同じ世帯であり、一体とみなしているからでしょう。しかし法人の場合、会社と事業主やその家族は別々と考えられています。そのため、家族への給料の取り扱いは個人事業主と異なります。

法人が家族の給料を経費で落とす基本的なルール

法人の場合、家族へ支払う給料は役員にするかどうかで経費で落とすためのルールが異なってきます。

(1)家族を役員にする場合

役員報酬の取り扱いを受けます。そのため、一カ月以内のスパンで同額の給料を支払うことが経費で落とすための基本的なルールです。たとえば、3カ月に1回など不定期な支給や支給する金額が「今月は30万円、来月は35万円」と同額でない場合は役員報酬の全額を経費で落とすことはできません。

(2)家族を役員にしない場合

青色専従者給与の共通点としては労働の対価を超える部分の金額を経費で落とせません。一方、異なる点は事前に税務署への届出が不要なことです。

(3)扶養控除など所得控除と併用できる

個人事業主は家族への給料と所得控除が併用できませんが、法人の場合は可能です。たとえば、法人の事業主が配偶者へ支払う給料が年間103万円以内とします。事業専従者控除や青色専従者給与と違い、給料は法人の経費で落とせる上に、配偶者控除38万円も受けられます。

家族を役員にする税制上のメリット・デメリット

家族を役員にするかどうかの目安として、税制上のメリット・デメリットを紹介します。

(1)メリット

家族への給料のうち仕事の対価を超える部分の金額は経費で落とせませんが、役員にした場合は仕事の対価として認められる金額が大きくなる可能性があります。会社法上、役員は経営者であり、権限や責任が伴うためです。

(2)デメリット

賞与を支給するとき、役員の場合は事前確定届出給与の手続きが必要です。その手続きでは、事前に賞与の支給対象者、支給額、支給日を決める必要があります。仮に支給日が届出日より1日遅かったり、支給額が届出額より1円でも異なったりすると、賞与の全額が経費で落とせません。

Youtube動画でポイントを解説中!

家族経営の個人事業主の節税「専従者給与」「専従者控除」は、会社員の妻にも適用できるのか?,3分でわかる!税金チャンネル

白色申告する個人事業主(家族経営)なら、専従者控除をお忘れなく,3分でわかる!税金チャンネル

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる!税金チャンネル」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる!税金チャンネル

まとめ

いかがでしょうか。

税法上、家族への給料について細かいルールが定められています。しかも、個人事業主は家族の給料を経費に計上するのと配偶者控除など所得控除とは併用できませんが、法人は併用が可能です。また、個人事業主でも個人の白色申告と青色申告によってルールが異なります。それぞれのメリットとデメリットを踏まえた上で、家族の給料について最適な選択をしましょう。

TAX(税金)ライター。会計事務所で約10年間の勤務により調査能力を身に付けた結果、企業分析の能力では高い定評を得、法人から直接調査を依頼される実績も持つ。コーチングスキルを活かした取材力で、HP・メディアでは語られない発言を引き出すのが得意。

新着記事

人気記事ランキング

-

「新型コロナ」10万円給付申請に必要な書類は?~申請・給付早わかり~

-

売上半減の個人事業主に、100万円の現金給付!中小企業も対象の「持続化給付金」を解説します

-

「新型コロナ」対策で、中小企業の家賃を2/3補助へ世帯向けの「住居確保給付金」も対象を拡充

-

「新型コロナ」対策でもらえる10万円の給付金には課税されるのか?高所得者対策は?

-

法人にかかる税金はどれぐらい?法人税の計算方法をわかりやすく解説

-

新型コロナで会社を休んでも傷病手当金がもらえる!傷病手当金の税金とは

-

増税前、駆け込んでも買うべきものあわてなくてもいいものとは?

-

法人が配当金を受け取った場合の処理方法税金や仕訳はどうなる?

-

【2024年最新版】確定申告と年末調整の両方が必要なケースとは?

-

もしも個人事業主がバイトをしたら?副収入がある場合は確定申告が必要