法定福利費とは何か?その内容と節税対策についての基礎知識

従業員のために会社が負担する費用の中で「福利費」があります。法律で負担が義務付けられる「法定福利費」と任意で支払うことができる「福利厚生費」に分類できます。今回はこの「法定福利費」「福利厚生費」の意味や節税につながるテクニックを解説します。

まずは知っておきたい「法定福利費」とは何か?

「法定福利費」とされる費用

「法定福利費」とは、その名の通り「法律によって会社が負担することが定められている福利厚生費」のことです。会社が従業員を雇用している場合、健康保険法や労働基準法等の法律により、社会保険や労働保険への加入が義務付けられます。制度加入に伴い、発生する保険料の費用負担が「法定福利費」です。具体的には以下のような費用が「法定福利費」に該当します。

- 役員や従業員が加入する社会保険料(健康保険・厚生年金)の会社負担分

- 労災保険料の会社負担分

- 雇用保険料の会社負担分

「法定福利費」の費用計上のタイミング

「法定福利費」を会社の費用として計上する場合に問題となるのが、その損金計上時期がいつなのか?という点です。では、項目毎に損金計上時期を見てみましょう。

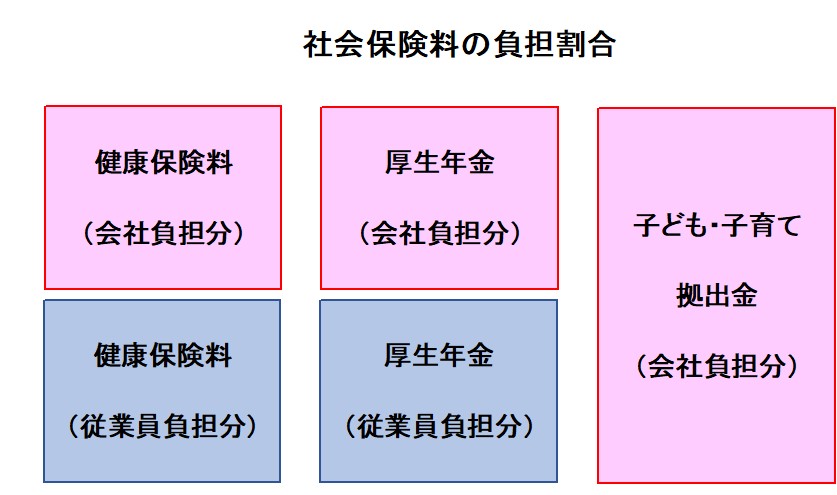

1.社会保険料の会社負担分

社会保険料の会社負担分の損金計上時期は金額が確定する「当月末日」となります。社会保険料は「健康保険料」「厚生年金」「子ども・子育て拠出金」の3つで構成されます。そのうち「健康保険料」「厚生年金」は会社と従業員が折半、「子ども・子育て拠出金」は会社が全額負担することになっています。

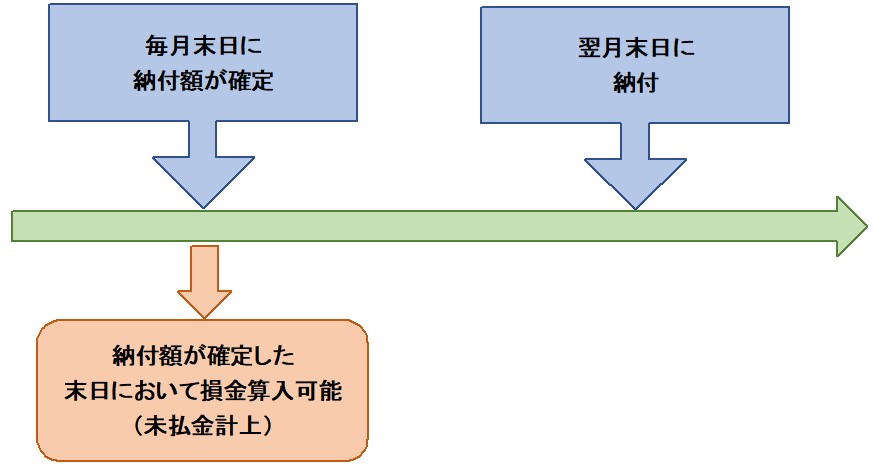

保険料は、従業員の折半分を給料から預かり、会社負担分を含めた総額を会社が全額納付することになります。納付時期は「当月分の社会保険料を翌月の末日に納入」することになります。したがって、会社負担分の損金計上時期としては金額が確定する「当月末日」となります。

ただし、実際の引き落としは翌月末日ですので未払金を計上することになります。

例:当月末に当月分の社会保険料100万円(うち会社負担分51万円)を未払金計上した

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|

| 法定福利費 | 510,000 | 未払金 | 490,000 | 会社負担分 |

| 預り金 | 1,000,000 | 従業員負担分 |

なお、金額が確定するのは月末ですので、月末前(例えば20日など)に未払金計上することはできませんので注意が必要です。社会保険料の損金計上時期については文末のリンクを参照してください。

2.労働保険料の会社負担分

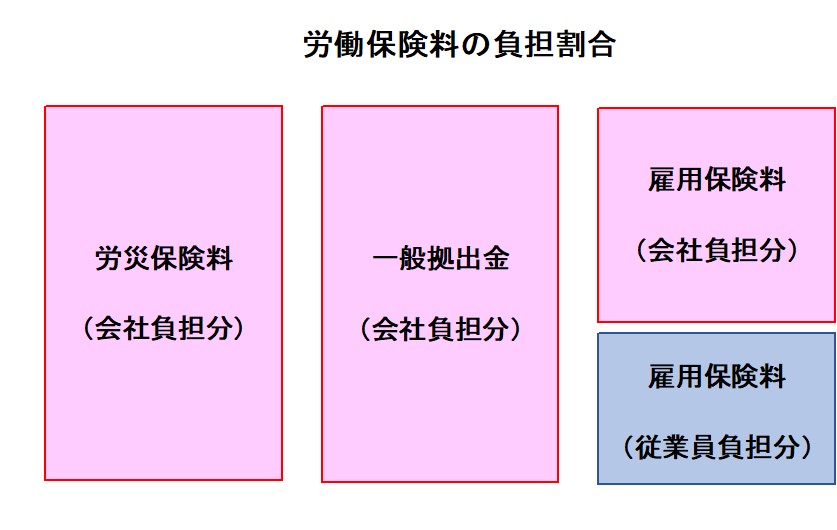

労働保険料の会社負担分の損金計上時期は「労働保険申告書を提出した日(労働保険料を納付した日でも可)」です。

労働保険料は「労災保険料」「雇用保険料」「一般拠出金」の3つで構成されます。そのうち「労災保険料」「一般拠出金」は会社が全額負担、「雇用保険料」は会社が2/3、従業員 が1/3をそれぞれ負担することになっています。

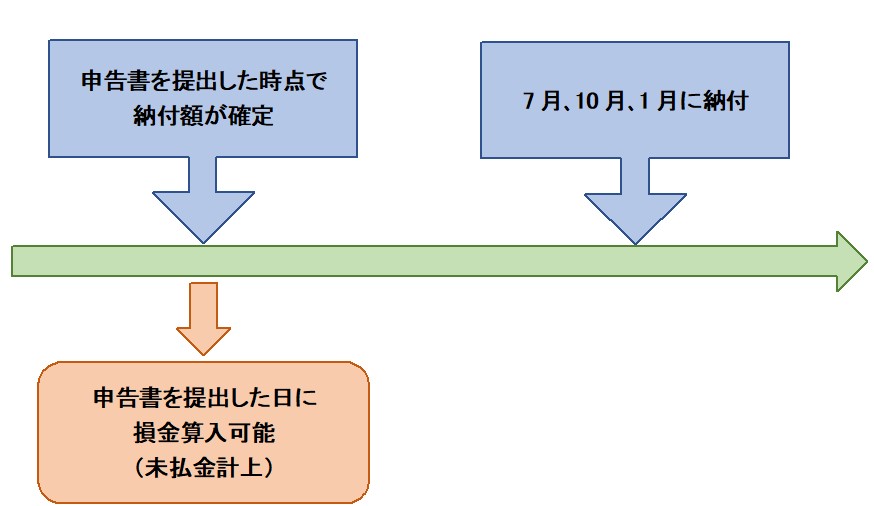

会社は「労働保険申告書」を作成して毎年6月1日から7月10日までの間に提出します。

納付方法としては、従業員の負担分(雇用保険料の1/3)を給料から預かり、会社負担分を含めた総額を会社が全額納付することになります。納付時期は「7月10日」に全額を納付しなければなりません。ただし、保険料の総額が40万円以上の場合には「7月10日」「10月31日」「1月31日」の年3回で分割納付することができます。労働保険の算定期間は毎年4月1日から3月31日ですが、算定期間の途中で保険関係が成立した場合の納期限は以下の通りとなります。

1. 4月1日~5月31日の間に成立した場合

→ 第1期 成立の日から50日以内

第2期 10月31日

第3期 1月31日

2. 6月1日~9月30日の間に成立した場合

→ 第1期 成立の日から50日以内

第2期 1月31日

3. 10月1日以降に成立した場合

→ 分納は出来ません

仮に6月30日で申告書を提出した場合、実際の引き落としは申告書提出後の7月、10月、1月ですので未払金を計上することになります。

例:6/30労働保険申告書を提出し労働保険料50万円(うち会社負担分45万円を未払金計上した)

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|

| 法定福利費 | 450,000 | 未払金 | 500,000 | 会社負担分 |

| 預り金 | 50,000 | 従業員負担分 |

「法定福利費」を利用した節税対策あれこれ

「賞与」に対する社会保険料

例えば5月決算の会社が節税対策として決算賞与を検討しているとしましょう。

ここで支払日を「4月10日」にするか「5月10日」にするかで節税効果が変わってきます。結論から言えば「4月10日」にしたほうが節税効果がでます。理由として、賞与に対しても社会保険料がかかり会社負担分の費用も発生するからです。

前述したとおり、給与にかかる社会保険料の納入額は毎月末日に確定します。では、賞与に対する社会保険料はどの時点で確定されるのでしょうか?

賞与を支払った場合「支払日から5日以内」に賞与支払届を提出しなければなりません。年金事務所はその届出に基づいて賞与にかかる社会保険料を計算し通知してきます。明確な規定はありませんが、一般的には「当月中に届出のあった賞与の社会保険料については翌月の納入額に含まれる」ようです。したがって、どうせ支払うのであれば「5月10日」より「4月10日」のほうがよい、という結論になるわけです。

決算賞与で節税対策をするならば、決算賞与だけではなく決算賞与にかかる社会保険料の会社負担分も考慮にいれるべきです。

労働保険の概算保険料

労働保険料については毎年1回「労働保険料申告書」を提出し納付を行います。6月1日から7月10日の間に提出することになるのですが、先にも述べたとおり損金計上時期は原則として「申告書を提出した日」です。提出時期が決算に影響してくるのが6月決算の会社です。6月30日までに提出すれば当期の費用とすることができますが、1日遅れて7月1日になっただけで費用計上することができなくなります。たった1日違うだけで決算に組み込めなくなるのです。したがって、6月決算の会社は特に注意が必要で、6月1日以降、できる限り早めに申告書を作成し提出するようにしましょう。

「福利厚生費」を利用した節税対策あれこれ

「経営事項審査」の加点項目にもなる「法定外労災」

「福利厚生費」は法定福利費と違い、会社負担が法的に強制されるものではありません。支払うことに特別な理由がなければ本来負担する必要のない費用です。しかし、節税目的で支払することを検討しているのであれば、他にもメリットがあるものを積極的に活用すべきです。

例えば、建設業者であれば「法定外労災」がおすすめです。建設業者が公共工事の入札に参加する際には「経営事項審査」を受審しなければなりません。「経営事項審査」により会社の通信簿ともいえる点数「評定点」が付されます。評定点が高ければ入札の格付けがアップしますので、規模の大きな工事を受注できるようになります。公共工事をメインにしている会社であれば「評定点」が会社の生命線であるともいえます。

評定の中に「法定外労災の加入状況」という審査項目があります。

- 業務災害と通勤災害(出勤と退勤の両方)を担保していること

- 死亡及び労働災害補償保険の傷害等級で第1級~第7級を補償していること

- 直接の使用関係にある下請負人(数次の場合は下請負人全て)の直接使用関係にある職員全てを対象としていること(記名式を除く)

- 当該申請者が施工する全工事(共同企業体及び海外工事は除く)を補償していること。

上記4つの要件を満たす法定外労災であれば「経営事項審査」において点数がアップします。

「建設業退職金共済」の有効活用

建設業界では、日雇いで働く労働者の方も数多くいます。日雇い労働者でも退職金を受け取ることができるよう、「建設業退職金共済」制度があります。「1日310円」の建退共の証紙を労働者の共済手帳に貼り、労働者は退職する際に手帳を共済事務局に提出すれば退職金を受け取ることができます。この「建設業退職金制度」にかかる証紙は全額損金とすることができます。

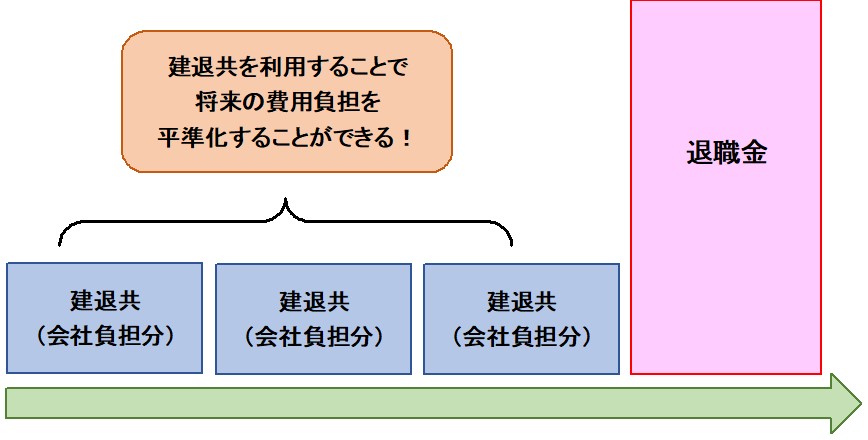

福利厚生を考え、従業員に退職金を支給することを検討している会社もあるでしょう。将来の退職時、一時的に多額の費用(退職金)を用意するのは財務内容的にも資金繰り的にも負担が大きくなります。少しでも早い段階から退職金を積み立てていったほうが費用負担も平準化されますし、資金繰りも楽になります。

節税効果抜群な「経営セーフティ共済(中小企業倒産防止共済制度)」

福利厚生費とは少し違うのですが、節税対策という観点から「「経営セーフティ共済(中小企業倒産防止共済制度)」を紹介します。

この共済制度は、万が一取引先が倒産したときに無担保無保証で掛金の10倍まで即座に融資を受けることができるという制度です。共済掛金は全額費用とすることができるのですが、特徴的なのは「掛けている期間が40ヶ月以上になると、解約したときに掛金が全額戻ってくる」という点です。例えるなら、掛金を全額経費で落としつつ、簿外の定期積立をしているようなものです。さらに、翌年12ヶ月分の共済料を前納することができるのも大きなメリットです。1ヶ月あたりの掛金上限額が20万円ですので、20万円×12ヶ月=240万円を全額費用計上することができます。決算日間際に何とか節税対策をとりたい…と考えているようであれば、是非検討してみてください。

まとめ

負担が義務付けられている保険料などは、どこかの時点で必ず費用計上しなければなりません。どちらにせよ計上するものであるなら、少しでも会社に有利な選択をすべきです。今回紹介したテクニックは一部ではありますが、会社にとって有益であることは間違いありません。是非検討してみてはいかがでしょうか。

▼参照サイト

-

https://www.nta.go.jp/law/shitsugi/hojin/02/02.htm

https://www.nta.go.jp/law/tsutatsu/kihon/hojin/09/09_03.htm

https://www.kentaikyo.taisyokukin.go.jp/seido/seido01.html

https://www.smrj.go.jp/kyosai/tkyosai/about/features/index.html

https://www.nenkin.go.jp/service/kounen/hokenryo/hoshu/20141203.html

https://www.ktr.mlit.go.jp/ktr_content/content/000802283.pdf

https://www.ktr.mlit.go.jp/ktr_content/content/000802284.pdf

https://www.nta.go.jp/law/tsutatsu/kihon/hojin/09/09_03.htm

Webライター/ライター

フリーランスとして様々な記事を執筆する傍ら、経理代行業なども行う。自身のリアルな経験を活かし、税務ライターとして活動の場を広げ、実務で役立つ生きた税法の解説に努めている。取材を通じて経営者や個人事業主と関わることも多く、経理や税務ほか、SNSを使った情報発信の悩みにも応えている。

新着記事

人気記事ランキング

-

「新型コロナ」10万円給付申請に必要な書類は?~申請・給付早わかり~

-

売上半減の個人事業主に、100万円の現金給付!中小企業も対象の「持続化給付金」を解説します

-

「新型コロナ」対策で、中小企業の家賃を2/3補助へ世帯向けの「住居確保給付金」も対象を拡充

-

「新型コロナ」対策でもらえる10万円の給付金には課税されるのか?高所得者対策は?

-

法人にかかる税金はどれぐらい?法人税の計算方法をわかりやすく解説

-

新型コロナで会社を休んでも傷病手当金がもらえる!傷病手当金の税金とは

-

増税前、駆け込んでも買うべきものあわてなくてもいいものとは?

-

法人が配当金を受け取った場合の処理方法税金や仕訳はどうなる?

-

【2024年最新版】確定申告と年末調整の両方が必要なケースとは?

-

もしも個人事業主がバイトをしたら?副収入がある場合は確定申告が必要