金銭だけではない!給与等にかかる「経済的利益」と税務について解説

給与と呼ばれるものには、役員に対して支払う「役員報酬」や従業員に対して支払う「給与」「賞与」といったものがあります。一般的に「役員報酬」や「給与・賞与」は金銭で支払うというイメージがありますが、金銭以外の「経済的利益」も給与に含まれます。今回はこの「経済的利益」について解説していきます。

役員や従業員が受け取る「給与等」と「経済的利益」

「経済的利益」とは何か?

従業員が得る収入といえば「給与」「賞与」といった金銭で受け取るケースが一般的です。また、会社役員の場合も「役員報酬」や「事前確定届出給与」といった形で、従業員同様、金銭により収入を得ることになります。

税法では、収入(所得)があれば税金(所得税)を納めなければなりません。給与や役員報酬はもちろん収入ですので、金額に応じた源泉所得税を支払者である会社が徴収し、国に納めなければなりません。

しかし、税法ではこのような金銭による収入のほかにも、従業員や役員が会社から特別な現物支給や役務サービスを受け利益を得た部分についても課税対象とします。

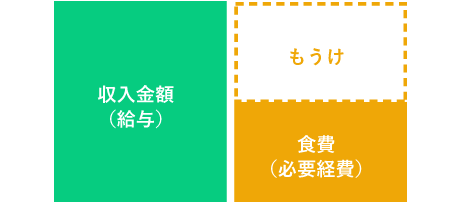

例えば食費を例に挙げてみましょう。従業員は貰った給与(収入)のなかから食費(必要経費)を支払って生活しています。

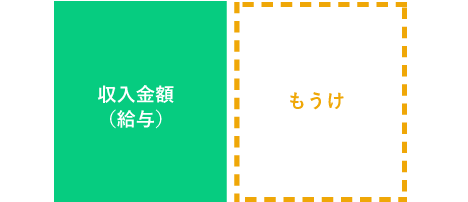

給与から食費を引いた部分がいわゆる「もうけ」部分です。ここで、会社が社員の食費を全額会社で負担していたとしましょう。

食費がタダになりますから当然、社員の「もうけ」部分が増加することになります。つまり社員は経済的に得をする、「経済的利益を得る」ということになります。

所得税はこの増加した「もうけ」部分についても所得税を課税しましょう、というスタンスをとります。このように社員や役員が会社から得た特別な利益のことを、税法では「経済的利益」と呼びます。

「給与等」に該当する支出は金銭とは限らない

税法上「給与」や「役員報酬」に該当するものは金銭だけとは限りません。金銭以外の経済的利益は「現物給与」として以下のものが挙げられます。

現物給与

- 1.会社が費用負担する商品や消耗品といった物品の現物支給

無償提供のほか、要件以下の低額で譲渡した場合にも現物給与に該当します。 - 2.役務提供サービス

社宅やアパート、福利厚生施設などを無償あるいは低額で貸付するケースや無利息で金銭を貸し付けた場合の利息相当額が該当します。 - 3.債権放棄などの債務免

会社が従業員に貸し付けていた金銭を無償で債務免除するケースが該当します。

これらはいずれも役員や従業員が利益を得ることになりますので、所得税法上は課税対象となります。

「経済的利益」とされる支出や役務サービス

どのような支出が「経済的利益」とみなされるのか?

ここでは「現物給与」としてどのようなものがあるのか、具体的な例示を挙げながら解説していきます。

1.会社が費用負担する商品や消耗品といった物品の現物支給

- 食品会社が賞味期限切れの商品を従業員に無償で譲渡

- 会社が食堂で提供する食事代

なお、食事代については一部を役員や従業員が負担している場合(1)、(2)のいずれかに該当すれば現物給与に該当します。

(1)負担額が食事代の価格の半分未満である場合

(2)一ヶ月当たりの食事代の価格-負担額 > 3,500円

2.役務提供サービス

- 社宅の無償提供、あるいは低額での貸付

- 2か所以上の福利厚生施設の無償提供、あるいは低額での貸付

- 会社が従業員に貸し付けた金銭を無利子とすること、あるいは低金利で貸し付けること

なお、社宅について従業員が家賃の50%以上を負担している場合には税務上、実際の家賃と従業員の負担額との差額を現物給与としなくてもよいとされています。

3.利息の免除や債権放棄などの債務免除

- 会社が従業員に対して個人的に貸し付けていた債権を放棄(免除)すること

「経済的利益」とならない支出もある

前段に挙げた「経済的利益」と内容的には似ている支出でも、目的によっては「経済的利益」とならないものもあります。

・永年勤続表彰

永年勤続表彰は勤続年数に応じて与えられるもので、その際受け取る記念品や役務サービスは社会通念上の範囲内であれば所得税の課税対象としなくてもよいとされています。ただし、記念品に代えて金銭や金券、カタログギフト等の現金同等物を渡した場合は「経済的利益」として課税対象となりますので注意が必要です。

・物品の低額販売

役員や従業員に対して物品を低額で販売する場合には、通常の販売価額の70%以上で販売すれば差額は現物給与に該当しません。

・会社の創立記念日にあたって支給した記念品

社会通念上、記念品としてふさわしいもので処分見込価額が1万円以下であること、創立記念日の記念品であればおおむね5年以上の周期で支給されるものであれば、現物給与に含めなくてもよいとされています。

ただし、記念品として商品券やカタログギフト等を渡した場合には、永年勤続表彰と同様に課税対象となりますので注意してください。

・残業や夜勤等で支給する食事代

正規の時間内労働ではない、いわゆる「時間外労働」をする際に支給する食事や弁当代については所得税の課税対象とはなりません。

・低金利による金銭の貸付

税法の慣例として「少額不追及」があり、金額的に僅少であれば課税対象であっても徴税しないという考え方があります。貸付利息についても正規の利息と実際に徴収する利息の差額が5,000円以下であれば課税対象となりません。

「経済的利益」の税務処理

「経済的利益」と所得税の取り扱い

ここでは「経済的利益」と認定された場合、役員や従業員が負担すべき税額にどのような影響を及ぼすかみていきます。

1.所得税・住民税

経済的利益が給与認定されれば、貰う側は「もうけ」が増えることになりますので、増加した部分に対して所得税が課税されます。

所得が増加しますので、住民税も増加することになります。

2.社会保険料

社会保険の「算定基礎届」を提出する際にも「経済的利益」を含めて手続きしなければなりません。

「現物給与」に該当した場合には、現物給与を通貨換算した金額を、金銭で支出した金額にプラスして標準報酬額を算定します。したがって、社会保険料の従業員負担額が増加することになります。

3.労働保険料

労働保険料の算定でも現物給与は対象となります。ただし、社会保険と異なり社宅の無償貸与など、その支給が「福利厚生を目的とした支出」である場合に限り、労働保険料算定の対象外とすることができます。

役員に対する「経済的利益」は法人税にも注意

役員に対する「経済的利益」については、法人税にも注意しなければなりません。

役員に対する給与「役員報酬」は株主総会で決定された金額にしたがって、定額で支給されなければなりません(定期同額給与)。また、賞与についてはあらかじめ届出を出す必要があります(事前確定届出給与)。

経済的利益は、定期同額給与や事前確定届出給与には該当しませんので損金不算入となり法人税の計算上、損金とすることができません。

役員は経営の決定権を持っている関係上、「経済的利益」を受けやすい立場にあります。従業員以上に「経済的利益」に該当する項目がないか充分注意する必要があります。

否認を受けないためにも、経済的利益に該当するような支給がある場合には、役員報酬を決定する段階であらかじめ報酬額に経済的利益を上乗せし、経済的利益は支給しないようにするのがよいでしょう。

まとめ

「経済的利益」は金銭の収受を伴わないこともあり、とかく見落としがちです。また、従業員の労をねぎらうために支給することもあり「税金は課税したくない」と考える経営者の方もいるでしょう。しかし「経済的利益」も税法上は給与です。正しく取り扱い納税に洩れがないように注意しましょう。

▼参照サイト

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2597.htm

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2594.htm

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2508.htm

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/05/03.htm

Webライター/ライター

フリーランスとして様々な記事を執筆する傍ら、経理代行業なども行う。自身のリアルな経験を活かし、税務ライターとして活動の場を広げ、実務で役立つ生きた税法の解説に努めている。取材を通じて経営者や個人事業主と関わることも多く、経理や税務ほか、SNSを使った情報発信の悩みにも応えている。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!