「税務調査」はいつ来るのか?どんな場合に「狙われ」やすい?

企業でも個人でも、事業をしていれば、税務署から「税務調査」を受ける可能性があります。なんとなく怖いイメージもある税務調査ですが、「来やすい時期(シーズン)」があるのをご存知でしょうか。調査の対象になりやすい事業者の特徴、もし税務署が来た場合の対処法などと併せて解説します。

税務調査には2種類ある

税務調査とは、税務署などが、納税者の税務申告後に、その内容が正しいかどうかを調査することをいい、次の2種類があります。

税務署が行う「任意調査」

管轄の税務署の調査官が事務所や自宅(相続などの場合)にやってきて、調査対象者に質問したり、書類を調べたりするもので、一般的に「税務調査」といえば、これを指します。基本的に事前に「調査に入ります」という連絡があり、日程調整した上で行われます。

調査に応じるかどうかは「任意」で、拒否することも可能です。ただし、税務署には税法に基づく調査権限がありますから、正当な事由のない調査拒否には罰則が適用されることもあります。実際には、調査を拒否するメリットはないと考えるべきでしょう。

全てのケースで大きな不正を疑って調査に入るというわけではなく、法人の場合は4~5年に1度くらいの頻度で税務調査が行われても、とり立てて不思議なことではありません。本記事では、この一般的な「任意調査」について説明していきます。

国税局が行う「強制調査」

一方、税務署の上部組織である国税局の査察部(通称マルサ)が調査に入ることもあります。こちらは、事前連絡はなく、拒むことも許されません。高額で悪質な脱税などについて、ある程度その証拠を押さえた上で行われますから、そうした心当たりがないのに、いきなり踏み込んでくるということもないのです。

2021年度には、この査察調査により75件が検察庁に告発されました(告発分の脱税総額61億円)。

税務調査が行われやすいシーズンは?

確率の高まる8月~12月

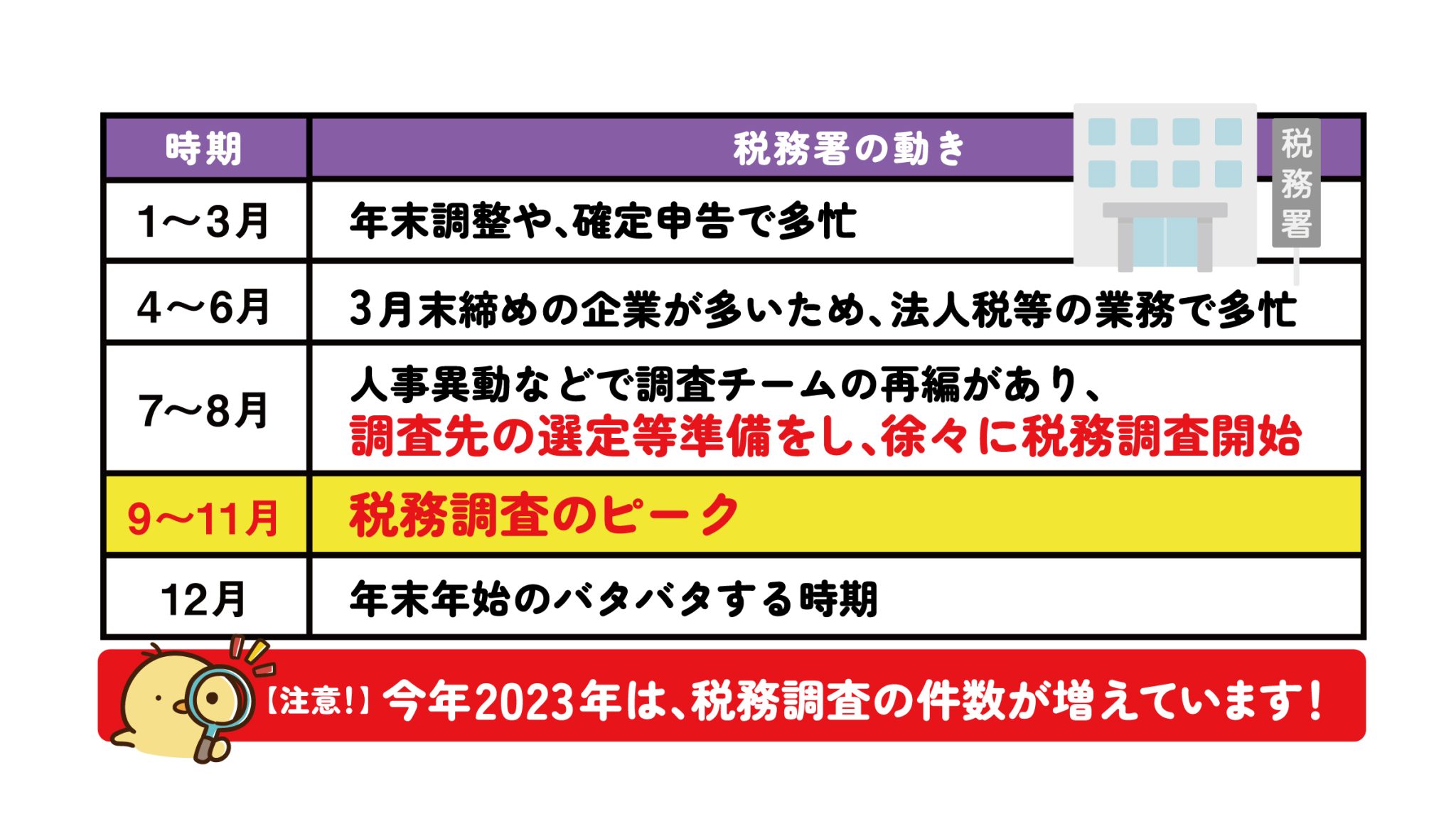

この税務調査に「来やすい時期」があるのは、税務署の忙しさにも「シーズン性」があるからです。他の仕事で多忙な時期には、人手も手間も取られる税務調査を行う余裕がありません。同時に、調査対象が忙しい時期も外される傾向があります。結論をいえば、税務調査の実施は、「消去法」により、毎年8月~12月の時期が中心になります。

税務のルーティンを、年明けからみていきましょう。2月半ば~3月半ばには、個人の所得税の確定申告というイベントがあります。それに向けて、税務署も調査の際に同席が認められている顧問税理士なども大忙しです。また、日本では多くの企業が3月決算となっているため、5月には法人税の申告が集中します(法人税の申告は、原則決算から2ヵ月以内)。

さらに、税務署の組織的なスケジュールも絡んできます。実は税務署を含む国税庁は、他の省庁と違って4月1日には人事異動がありません。確定申告の事務作業が4月までズレ込むためで、代わりに7月1日が異動日となっているのです。このため、6月は、仕事の整理や引き継ぎ準備などに手を取られます。また、もし6月に調査を開始して、月内に終わらなければ、その引き継ぎも必要になってしまいます。以上のような理由で、年の前半の1月~6月に税務調査が行われる可能性は、極めて低いといえます。

7月も引き継ぎや、新年度(事務年度といいます)のスタートに当たっての会合や作業などが集中します。このため、大半の調査は、8月~12月にかけて行われることになるわけです。

この時期も、7月~8月は、どちらかというと調査が短期間で終わる個人事業主や小規模企業が中心だといわれます。また、12月は税務署も企業も新年を控えて多忙になることから、調査のピークは、9月~11月の3ヵ月といえるでしょう。

「コロナ明け」で調査件数は増加か

ただし、税務調査に関しては、今後しばらく、通常時とは異なる状況が生じるかもしれません。2020年からの新型コロナウイルスの感染拡大により、対面が必要な税務調査(実地調査)も、大きな制限を受けました。感染状況が一服したことで、今後は、パンデミックのさなかには行けなかったところにも積極的に調査に入る=税務調査の件数が増えることが考えられるのです。従来は、調査には来ないと思われていた時期に、それが実施される可能性も、全く否定することはできません。

【ビスカス公式YouTubeチャンネル】税務調査が来るのは●月からです!より

どんな場合に調査を受けやすい?

税務調査は、税務署にとってもコストや手間のかかる作業です。できるだけ多く追徴できそうな(問題のありそうな)会社や個人に狙いを定めて調査に入る傾向があるのは、当然といえるでしょう。では、税務署から目を付けられやすいケースには、どんなものがあるのでしょうか?

売上などに大きな変動があった

特に、売上が大きく伸びたにもかかわらず、利益率が減少して所得があまり増えていない場合などには、税務調査の確率が高まります。

同業他社に比べて、利益率が低い

税務署は業種ごとにさまざまなデータを蓄積していますから、数字的に突出したところがあれば、調査に来ます。

消費税の還付があった

固定資産の購入などにより高額の消費税を負担した場合には、消費税が還付される(戻ってくる)ことがあります。ただ、レアケースであるため、調査の対象とされやすくなります。

少額の赤字が続いている

何年も赤字続きなのに、資金繰りに窮していない会社には、納税を逃れるために帳簿を操作して赤字に見せかけているのではないか、という疑いがかけられやすくなるでしょう。

税務調査にはどう対応すべきか

税務調査の流れ

調査の流れを簡単にみておきましょう。

(1)税務署からの事前通知

「調査の開始日」「場所」「目的」「対象税目」などについて、税務署から連絡が入ります。顧問税理士がいる場合には、そこに連絡の来るのが普通です。

(2)税務調査の実施

通常は、2~3日かけて行われます。提出すべき資料が揃っていないような場合には、さらに長引くこともあります。調査には税理士が同席したり、質問に答えたりすることが認められています。

(3)調査を踏まえた税務署内での検討

通常、1~2週間程度かかります。

(4)調査結果の説明

申告に問題ありと判断された場合には、「修正申告」(納税者による自主的な申告のやり直し)の勧奨が行われ、それに応じなければ「更正」(税務署が申告内容を正す処分)が行われます。

(5)納税、異議申し立て

修正申告、あるいは更正に基づいて納税を行えば、税務署内での税務調査終了の決裁に向かいます。更正に納得がいかず、異議申し立てをすると、税務署は「決定」を通知します。それに対しても納得できない場合には、「国税不服審判所」に審査を求めることができます。

国税不服審判所について、詳しくは

「国税に関する処分に納得できない!「国税不服審判所」への審査請求とは?」をご覧ください。

税務調査の注意点は?

経費の捉え方など、税には解釈が微妙なケースが少なからずあります。調査官が、業界の商習慣などを熟知しているとは限りません。調査への対応いかんでは、想定外の追徴を求められたりする可能性もありますから、注意が必要です。

●過度に「怖がる」必要はない

やましいところがないのであれば、調査官の前で萎縮する必要はありません。早く調査を終わらせたいために、相手の言うことを何でも受け入れてしまうと、大きな不利益を被る可能性があります。納得できないことには、安易に妥協せず、きちんと説明を求めるようにしましょう。

●基本的に協力的な姿勢で臨む

とはいえ、調査官を敵視して、質問に明確に返答しなかったりすれば、どんどん「深掘り」されることになるでしょう。必要書類はすぐに渡せるように準備しておくなど、調査がスムーズに進むように対応するのが得策です。

●プロの力を借りる

繰り返しになりますが、税務調査には税理士の同席が認められます。ただし、全ての税理士が税務調査の経験を持っているわけではなく、中には「税務署寄り」のスタンスで臨む人もいます。調査に不安がある場合には、実績のある税理士に相談しましょう。

まとめ

税務調査は、税務署が多忙な年の前半に行われる可能性は低く、8月~12月に集中します。もし調査の対象になった場合には、調査自体を恐れる必要はありませんが、スムーズに進むよう、協力的なスタンスで臨むよう心掛けるようにしましょう。

中小企業経営者や個人事業主が抱える資産運用や相続、税務、労務、投資、保険、年金などの多岐にわたる課題に応えるため、マネーイズム編集部では実務に直結した具体的な解決策を提示する信頼性の高い情報を発信しています。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!