給与計算代行を利用すべき?料金相場、アウトソーシングした方が良い企業とは

「給与計算代行サービスの料金相場を知りたい」「検討しているがどれが良いのか分からない」というケースは多いのではないでしょうか。アウトソーシングの料金は状況や依頼先によって異なります。代行業者・社会保険労務士・税理士事務所によって、委託できる業務の範囲・専門性にも差があります。

本記事では給与計算代行の料金や外注先の選び方について、詳しく解説していきます。

給与計算代行の料金はいくら?

給与計算代行の需要が増えている

給与計算の方法には、自社で担当者が行う「インハウス」と専門業者に代行を依頼する「アウトソーシング」があります。

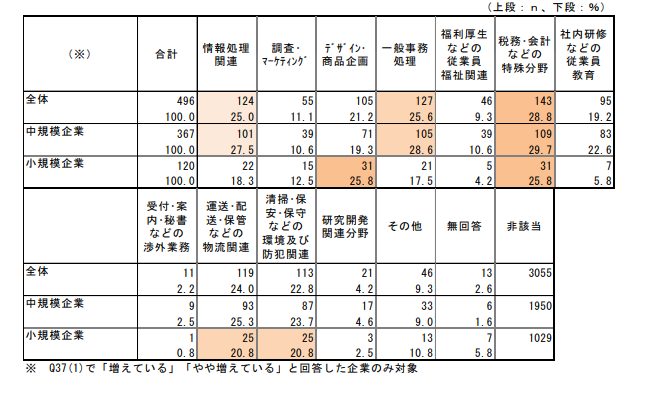

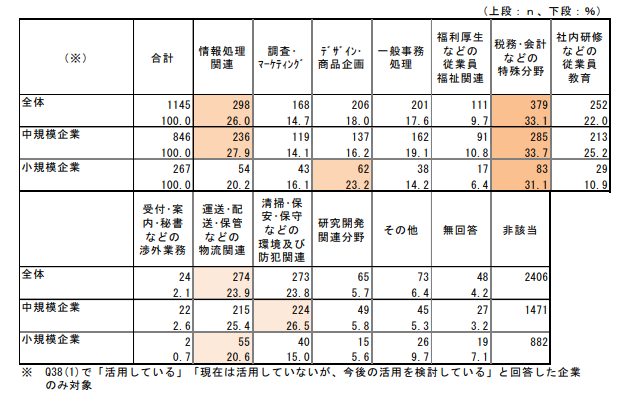

2017年に中小企業庁が公表した「中小企業・小規模事業者の人材確保・定着等に関する調査作業報告書」でアウトソーシングの現状を見ていきましょう。全国の中規模企業・小規模企業者 25,000 件を対象に行ったアンケート調査です。

「アウトソーシングの活用の必要性が増加した業務」として「税務・会計などの特殊分野」と回答した企業の割合が28.8%と他の業務より高くなっています。

「アウトソーシングの活用が有効であった・有効であると考える業務」においても税務・会計は33.1%と高い数値です。

税務・会計分野の外注は需要が高まっており、外注した企業は「有効だった」という回答率が多い結果となりました。

なお民間の給与計算代行サービス会社が行ったアンケート調査によると、250社のうち62%の企業が社内で給与を計算し、アウトソーシングは38%という結果となりました。

給与計算についての詳細は、「【完全解説】給与計算とは? その考え方から計算方法まで全てを解説」をご覧ください。

給与計算代行業者の料金比較

給与計算業務のみの場合、代行料金の比較表は以下のとおりです。

| 企業別月額 | 従業員10人程度 | 従業員50人程度 | 従業員100人程度 | 初期費用 |

|---|---|---|---|---|

| A社 | 16,500円 | 82,500円 | 165,000円 | 従業員1人につき1,650円 |

| B社 | 10,800円 | 32,400円 | 64,800円 | ― |

| C社 | 22,000円 | 52,800円 | 別途見積もり | 人数に応じて |

| D社 | 12,000円 | 60,000円 | 120,000円 | 従業員1人につき300円 |

料金の設定方法は業者によって異なり、「従業員1人につき〇円」と設定している企業もあれば人数を一定数に区切っている会社もあります。

賞与計算や給与明細書・源泉所得税納付書など書類の発行、年末調整などの代行は別料金です。

社会保険労務士・税理士事務所が給与計算を代行する際の料金相場

社会保険労務士事務所で料金を掲載している3つの法人をピックアップしました。

| 企業別月額 | 従業員10人程度 | 従業員50人程度 | 従業員100人程度 | 初期費用 |

|---|---|---|---|---|

| A事務所 (入退社時の社会保険手続き代行・労務相談も含む) |

44,000円 | 110,000円 | 別途見積もり | 不明 |

| B事務所 | 20,000円 | 75,000円 | 120,000円 | 従業員1人につき10,000円 |

| C事務所 | 22,500円 | 112,500円 | 別途見積もり | 給与計算月額費用の約2カ月分 |

社会保険労務士事務所は入社・退社時の社会保険の手続きに加え、就業規則・労働保険申告書作成など書類作成を受託し、オプションやセットの1つとして給与計算を請け負っている事務所が多い傾向にあります。

税理士事務所の料金相場は以下のとおりです。

| 企業別月額 | 従業員10人程度 | 従業員50人程度 | 従業員100人程度 | 初期費用 |

|---|---|---|---|---|

| A事務所 | 15,750円 | 57,750円 | 別途見積もり | 不明 |

| B事務所 | 16,000円 | 80,000円 | 160,000円 | 不明 |

| C事務所 | 27,500円 | 115,500円 | 225,000円 | 不明 |

税理士事務所は給与計算代行の他に、法人税・消費税などの申告、決算申告などのアウトソーシングが可能です。

給与計算では源泉徴収される所得税・復興特別所得税の計算も必要となりますので、「税理士事務所に頼むと安心」という企業も存在します。

現在、給与計算に関する悩みを抱えている、お付き合いしている先生との関係に悩みがあるご担当者様はお気軽にお問い合わせください。当社が培ったノウハウや知見を活かし、誠心誠意、お客様の満足のいくまで最適な税理士を探し紹介させていただきます。

給与計算代行のメリット・デメリットとは?

給与計算代行のメリット

給与計算代行のメリットは主に以下の5つとなります。

● 特定の従業員のみが業務内容を把握することを防げる

● 法改正への適切な対応

● コア業務への集中

● ミス・不正の防止

給与計算を自社で行うことで、担当者の人件費に加えシステム・ソフトウェアの料金がかかります。外注によりトータルでかかるコストの削減が期待できます。

また自社で特定の担当者のみが給与計算の業務を把握している状態では、退職時に業務の引き継ぎが難しく不正が行われる可能性が生じてしまいます。

アウトソーシングをすることで不正やミスの防止に繋がり、従業員に関してはコア業務への集中が期待できます。

社会保険・税金関連は法改正が頻繁に行われますので、アウトソーシングなどによる適切な対応が必須です。

給与計算代行のデメリット

給与計算代行のデメリットは、これまで自社で給与計算を行っていた企業は培ってきたノウハウが残らなくなってしまうという点です。

また、外注によって社員の個人情報漏洩のリスクがあります。依頼先の企業によっては下請けの企業に再委託するケースもあり、リスクは高くなってしまうでしょう。

代行を検討する場合、委託先の企業にセキュリティについて確認しておくことをおすすめします。

給与計算はどこに代行を依頼すべき?アウトソーシングしたほうが良い会社とは?

給与計算を1人の担当者が行っている会社では、不正や退職時のリスクが高くなってしまいます。また、給与計算で担当者以外の従業員も含め事業のコアと言える部分に注力できていない企業は、外注することでコア業務に集中できる可能性が高くなります。

給与計算の代行依頼先には①代行業者、②社会保険労務士事務所、③税理士事務所があります。

代行業者は料金が安いというメリットがありますが、年末調整・住民税更新代行などに対応していない企業もあります。

社会保険労務士・税理士事務所は給与計算に加え、社会保険や税金関連の業務をまとめて依頼でき、セット料金としてトータルコストが安くなる可能性があります。

特に税理士は独占業務として①税務相談、②税務代理、③税務書類の作成があり給与計算と併せて依頼が可能です。

給与計算をアウトソーシングした場合の費用については、一度無料での見積もりを依頼してみましょう。費用対効果がプラスに転じる際には、アウトソーシングの検討をおすすめします。

税理士事務所に依頼することで、給与計算から税理士の独占業務である年末調整がワンストップでスムーズに対応可能です。

当社では、美容業・医療業・飲食業・不動産業・建設業・フランチャイズ・接骨整骨業・貿易業などといったさまざまな業種別に税理士を紹介しておりますので、それぞれの業界に詳しい税理士を紹介することが可能です。

まとめ

給与計算代行の料金相場やアウトソーシングをした方が良い企業などについて解説しました。この記事で給与計算を外注した場合の料金相場について知り、アウトソーシングを検討していきましょう。

▼参照サイト

平成 28 年度 中小企業・小規模事業者の人材確保・定着等に関する調査作業報告書【みずほ情報総研株式会社】

給与所得者と税【国税庁】

非税理士により行うことが禁止される税理士業務【国税庁】

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!