「新型コロナ」対策に「赤字の繰り戻しによる税の還付」、「テレワーク設備投資の税の優遇」が盛り込まれました

新型コロナウイルス感染症の拡大に伴う政府の「緊急経済対策」には、給付金の支給などとともに、税金についてのいくつかの施策が盛り込まれています。これらのうち、特に企業に関連する「欠損金の繰り戻しによる還付の特例」、「テレワーク等のための中小企業の設備投資税制」について解説します。(4月19日現在の情報です)

赤字が出たら、前年度支払った法人税を返してもらえる→対象を拡大

4月7日に打ち出された「新型コロナウイルス感染症緊急経済対策」には、感染症の影響で、前年に比べて収入が概ね20%以上減少した個人、法人の国税の納入を1年間猶予する、といった税金に関する支援策が盛り込まれています。

「欠損金の繰り戻しによる還付の特例」も、そうした税制措置の1つです。ひとことで言えば、「決算で欠損金(赤字)が出た場合、前年度が黒字で法人税を納めていたら、その法人税の一部または全部を取り戻すことができる(税金が還付される)」という制度。従来、資本金1億円以下の中小企業に限り適用されていましたが、「コロナ禍」を受けて、資本金10億円以下の中堅企業も使えるようになります。対象企業は、1万5000社に拡大されることになりました。

概要は、次の通りです。

- 還付は、2020年2月1日~22年1月31日までの間に終了する事業年度に生じた欠損金に適用されます。

- 還付金額は、以下の計算式で算出します。

還付金額=前期に支払った法人税額×(当期の欠損金額(赤字額)/前期の所得金額(黒字額))

ただし、当期欠損金額は、前期所得金額が上限(※1)

【例Ⅰ】前期500万円の黒字で、75万円の法人税を納付

→当期250万円の赤字

【例2】前期500万円の黒字で、75万円の法人税を納付

→当期500万円の赤字

※「使い切れない」欠損金は、繰り越して控除することができます。

【例3】前期500万円の黒字で、75万円の法人税を納付

→当期700万円の赤字

上記(※1)により、

ただし、計算に使えなかった欠損金(700万円-500万円=200万円)については、次の期以降9年間にわたり繰り越して、黒字が出た期に所得金額から控除することができます。例えば、300万円の黒字が出たら、使えなかった200万円を差し引き、100万円分の法人税を支払えばいいことになります。

※この制度は、大規模法人(資本金の額が10億円を超える法人など)の100%子会社、および100%グループ内の複数の大規模法人に発行済株式の全部を保有されている法人などには、適用されません。

https://www.mof.go.jp/tax_policy/brochure3.pdf

テレワークのための設備投資をすると、「即時償却」か「税額控除」になる

「新型コロナ」の蔓延を防ぐために、通勤や職場での「濃厚接触」を避けるテレワーク(ICTなどを活用して、出社せずに自宅などで働くこと)の重要性が叫ばれています。とはいえ、特に中小企業の場合は、それを実現するインフラ整備がネックになっているケースが少なくありません。

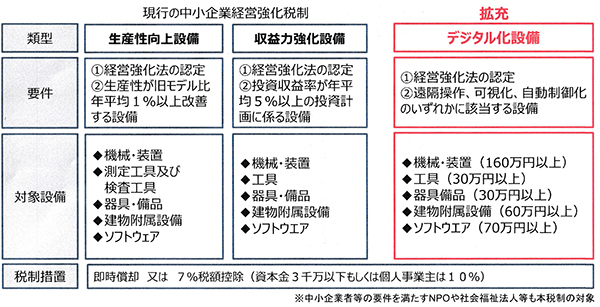

そうした状況を踏まえて税制措置に盛り込まれたのが、「テレワーク等のための中小企業の設備投資税制」です。これも、すでにある「中小企業経営強化税制」で認められている「生産性向上設備」、「収益力強化設備」に、新たに「デジタル設備」を加えることで、テレワークの推進を支援しようというものです。

要件は、表にあるように、経営強化法(※2)の認定を受け、①遠隔操作、②可視化、③自動制御化を可能とする設備投資のいずれかであることとなっており、これを満たせば、設備投資の「即時償却」か、7%(資本金3,000万円以下の法人は10%)の「税額控除」を受けることができます。

「即時償却」と「税額控除」、どちらを選ぶべきか?

「即時償却」とは、設備投資額の全額を、投資した事業年度に一括で経費計上することです。通常の減価償却では、設備ごとに決められた耐用年数で分割して経費計上していくことになりますが、これを1年で「落とす」ことができるのです。

1年目で投資の全額を経費計上することができるということは、その年の利益を大幅に圧縮できる=その年支払う法人税を大きく減らせる――ことを意味します。「コロナ禍」で厳しい経営環境に置かれている会社にとって、ありがたい優遇措置と言えるでしょう。

一方、「税額控除」とは、一定の金額を、普通に計算した税額から直接差し引けることを言います。この制度の場合は、経費計上については、さきほど説明した通常の減価償却通りに行わなくてはなりません。そのうえで、1年目に投資額の7%(ないし10%)の金額を、税金から控除します。

どちらを選ぶこともできるのですが、判断は、その時の経営状況などを見極めて下す必要があります。

最初の「即時償却」の場合は、通常の減価償却を行った時に比べて、最終的な納税額に違いはありません。「とりあえず、初年度に大きく納税額を減らせる」というのがメリットです。

これに対して、「税額控除」にすれば、初年度に差し引ける分だけ、トータルの納税額を節税することができます。つまり、一般的には、こちらのほうが得。ただし、控除額を差し引くためには、その年度に差し引ける税金が発生している、すなわちきちんと利益が出ているのが前提になります。そうでないと、節税効果は限られる、もしくはまったくないことになります。

https://www.mof.go.jp/tax_policy/brochure4.pdf

まとめ

新型コロナウイルス感染症対策として、企業向けの税制措置が拡大されています。詳細については、これから具体化される部分もありますので、最新情報に注意してください。

https://www.mof.go.jp/tax_policy/keizaitaisaku.html

中小企業オーナー、個人事業主、フリーランス向けのお金に関する情報を発信しています。

新着記事

人気記事ランキング

-

「新型コロナ」10万円給付申請に必要な書類は?~申請・給付早わかり~

-

売上半減の個人事業主に、100万円の現金給付!中小企業も対象の「持続化給付金」を解説します

-

「新型コロナ」対策で、中小企業の家賃を2/3補助へ世帯向けの「住居確保給付金」も対象を拡充

-

「新型コロナ」対策でもらえる10万円の給付金には課税されるのか?高所得者対策は?

-

法人にかかる税金はどれぐらい?法人税の計算方法をわかりやすく解説

-

新型コロナで会社を休んでも傷病手当金がもらえる!傷病手当金の税金とは

-

増税前、駆け込んでも買うべきものあわてなくてもいいものとは?

-

法人が配当金を受け取った場合の処理方法税金や仕訳はどうなる?

-

【2024年最新版】確定申告と年末調整の両方が必要なケースとは?

-

もしも個人事業主がバイトをしたら?副収入がある場合は確定申告が必要