個人事業主の納税地は住所?所轄税務署の確認方法とは?

個人事業主は開業するとき、開業届を提出します。その際、最初の記入欄に「納税地」があります。個人事業主の場合、納税地には自宅の住所を記載するのが一般的ですが、例外もあります。また、開業届の提出先は「納税地」を管轄する税務署となります。納税地や所轄税務署について改めて確認してみましょう。

そもそも納税地とはなにか?

納税地とは?所轄税務署とは?

個人事業主にとって、所得税の納税地とは一般的にはその個人事業主の住民票の住所地です。所得税の確定申告書は、提出時の納税地を所轄する税務署(所轄税務署といいます)に提出することとなっています。

一見、あたりまえのようですが、現住所が納税地とならない場合があります。例えば、ホテルや簡易宿泊所などで相当期間継続して生活している人は、その場所を居所といいます。住所が個人の生活の本拠地であるのに対し、居所とは生活の本拠地ではないが、継続して居住する場所を指します。また、日本に住所を有しない非居住者が国内に事務所などを持ち、事業をしている場合もあります。この場合の事務所等を恒久的施設といいます。

所得税法は特例として住所ではなく、居所や非居住者の恒久的施設の所在地も納税地として認めています。自宅以外を納税地にしたいときや自宅や事業所の引っ越しなどで納税地が変わったときは、税務署への届出が必要です。「所得税・消費税の納税地の異動に関する届出書」に記載して届出ます。管轄税務署が変わらない場合でも、納税地が変われば届出は必要です。

提出の期限はありませんが、異動届の提出先は、平成29年4月より変更前の納税地だけでよいこととなりました。

納税地の所轄税務署の確認方法は?

それぞれの税務署は市区町村役場とは違い、独自の管轄エリアを持っています。東京や大阪などの都市部では、1つの区に複数の税務署があり、地域で分担しています。例えば、東京都世田谷区では北部地区は北沢税務署、中央部地区は世田谷税務署、玉川地区は玉川税務署と分かれています。

納税地の所轄税務署を確認する方法は、国税庁のトップページ(https://www.nta.go.jp/)の「税務署を検索」ですぐ調べることができます。

ここで、確定申告の始まる前に引っ越しをした場合の納税地と所轄税務署について解説します。

自宅を納税地としている個人事業主が1月の中旬にA市からB市に引っ越したとします。

- 1月中旬~下旬

「所得税・消費税の納税地の異動に関する届出書」をA市の所轄税務署に提出 - 2月

確定申告書を作成 - 3月初め

確定申告書をB市の所轄税務署に提出

となります。とてもシンプルのように見えますが、提出する確定申告書の第一表に注意しましょう。

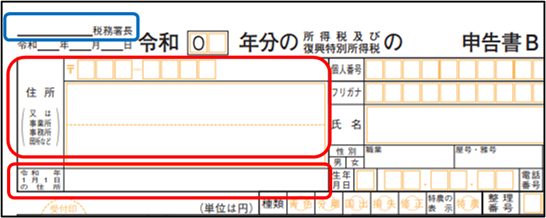

異動届を提出していますので、最上段の税務署には異動後B市の税務署を記載します。また、上段の住所も異動後B市となります。一番下に1月1日の住所がありますので、ここは異動前A市を記載します。税務署に納税地の異動届を出したのに旧住所を記載するのは、住民税のためなのです。

住民税は、その年の1月1日に住民票があるA市から前年の1年間の所得に対して住民税が課税されます。そのため、1月に引っ越しをしたとしても、その年の住民税は1月1日に住所のあったA市ですべて納めることになります。この場合、引っ越しをした年にB市で住民税を課税されることはありません。

納税地の間違いで損をすることがある?

例えば引っ越しなどでうっかりして、前の所轄税務署に申告書を提出してしまい、不利な扱いとなるケースも考えられます。

納税地を間違えても、期限に余裕がある場合は税務署から連絡がきて、一般的には正しい納税地に回付されるので、申告書を再提出する必要はありません。しかし、申告期限が迫ってきている場合には、回付されるのに時間がかかり、不利になることも考えられます。また、申告書の提出だけでなく、納税についても注意が必要です。振替納税とは、納税者名義の預貯金口座からの口座引落しにより国税を納付するしくみです。納税に振替納税を利用している場合には、最初に「預貯金口座振替依頼書兼納付書送付依頼書」を提出しますが、納税地が変わったときには、この依頼書の再提出が必要となります。注意すべきこととして、この依頼書は変更後の納税地に提出します。

国税庁のHPにも「申告書の提出先の税務署が変わった場合には、新たに振替納税の手続が必要」と記載されています。確定申告まで済ませたのに、引落ができなければ未納となってしまいますので十分注意しましょう。

個人事業主が複数の事業所をもつときなどは?

複数の事業所を持つ場合は?海外に引っ越したときは?

では、個人事業主に複数の事業所があるときはどうすればよいのでしょうか?

2か所以上の事業所があるときは、主たる事業所を納税地とします。税務署からの連絡等に対応しやすい事務所や事業所を納税地とすることが一般的です。

次に、日本国内に住所や居所がなく、事務所等だけある場合はどうでしょうか? 仕事や家族の都合などで一定期間の海外に滞在することとなり、国内に居住しなくなった場合であっても、国内に自宅や事業所等を保有する場合は、それぞれの所在地が納税地になります。

国内にある不動産をすべて処分し、海外に居住しているケースでは、直近の住所や居所が納税地となります。

さらに、海外に事業所がある場合にはどうすればよいでしょうか? 税法では個人の納税義務者を「居住者」と「非居住者」に分けて考えます。そして、非居住者に対しては、国内源泉所得に限って課税されます。したがって、非居住者で日本国内に所得の発生源がなければ、日本に所得税を納める必要はありません。

最後に、納税地の移転にあたり「所得税・消費税の納税地の異動に関する届出書」や「預貯金口座振替依頼書」以外に所轄税務署に届けるものとしては次のものがあります。

- 個人事業の開廃業等届出書

- 給与支払事務所等の開設・移転・廃止の届出

これらは、事業用の事務所・事業所を開設や廃止したときだけでなく、増設、移転したときにも届出が必要となるので要注意です。

納税地で気をつけるべきことは?

個人事業主は、事業にかかる国税として消費税の課税事業者もいます。所得税の納税地と消費税の納税地は連動しますので、所得税の確定申告書提出先に消費税の申告書も提出することになります。申告時期が所得税と少し違うので注意しましょう。

個人事業主の場合は、所得税の確定申告期限は通常3月15日ですが、消費税の場合は特例等がなければ、通常3月末日となります。年度によって休日等により前後します。死亡した人の所得税の確定申告(準確定申告)を相続人がやる場合は、死亡した人の死亡時の納税地の所轄税務署に提出します。

また、e-Taxでの申告においても納税地の入力が必要となるため要注意です。e-Taxで確定申告をする前に、開始届出書に納税地と所轄税務署を入力する必要があるからです。

まとめ

個人事業主は、納税地が変わるときには必ず異動届を出しましょう。異動届はe-Taxにも対応しているのでわざわざ税務署まで行く必要はありません。事業所の移転は、特に店舗を持つ方は引っ越し作業だけでも大変なものですが、移転後、その事業所が納税地である場合には速やかに届出をしておきましょう。

▼参考URL

- 参考)国税庁 異動届出書等の提出先のワンストップ化について

https://www.nta.go.jp/information/other/data/h29/kansoka/index.htm - 参考)国税庁 所得税・消費税の納税地の変更に関する届出手続

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/05.htm - 参考:国税庁 振替納税の新規(変更)申込み

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2018/a/05/5_01.htm - 参考)国税庁 個人事業者の納税地等に異動があった場合の届出関係

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2091.htm

大学卒業後、2年間の教職を経て専業主婦に。システム会社に転職。システム開発部門と経理部門を経験する中で税理士資格とフィナンシャルプランナー資格(AFP)を取得。2019年より税理士事務所を開業し、税務や相続に関するライティング業務も開始。

新着記事

人気記事ランキング

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

トランプ政権の再来と石破茂政権誕生による国際情勢の変動は?今後の動きを大胆予測!

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

相続で問題となる「名義預金」とは その「怖さ」と対処法を解説