個人事業主がオンライン教室から収入を得た場合の税金の考え方

従来よりオンラインによる学習指導は形態としては普及しており、特にオンライン英会話などさまざまなサービスがありました。しかし、今般の新型コロナウィルス感染症の拡大に伴い、オンラインという形態は一気に脚光を浴びることになりました。そこで、この記事ではオンライン教室を始めた個人事業主の方へ向けて会計や税金について解説します。

個人事業主のオンライン教室とは?

講師の数だけあるオンライン教室の在り方

「オンライン教室」について、明確に定義されるものはありません。しかし、一般的にはインターネットによって、個人が家庭にいながら受講できる学習サービスを提供する個人や法人を指します。学習者はパソコンやタブレット、スマートフォンを使って学ぶことになります。

ZoomやSkype等ビデオ会議ツールを用いて授業をリアルタイムで配信する同時双方向型の臨場感あふれる講義は人気を呼んでいます。最近は、オンライン教室の開設を支援するオンラインサービスもあります。

個人がオンライン教室により、収入を得る主な方法は次のとおりです。

- 既にある企業などが開校したオンライン教室の講師となる方法

- PDFファイルなどでテキストを販売するコンテンツビジネスによる方法

- 有料会員のみを対象として動画を配信又は、ライブ講座を配信する方法

- オンライン家庭教師その他

さらにこれらを組み合わせたり、通学型の教室運営と組み合わせたり、多様な経営形態が考えられます。最初は副業としてオンライン教室を始めてみるケースも多いです。これらオンライン教室については形態を問わず、売上が計上されるタイミングは、教育サービスを行ったときです。

コンテンツの販売であれば、受講者にファイルを送信したタイミングや受講者がダウンロード可能となった日が売上計上日となります。レッスン料として、数か月まとめて入金されるとしても現金主義会計でなければ、少なくとも来期分については決算時に振替が必要となります。

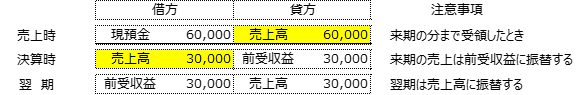

たとえば、10月に「10月から来年3月までの6か月分」の受講料を受領したときは決算時に振替をします。

仕訳例

オンライン教室で収入を得るメリットとは?

オンライン教室のメリットは次のとおりです。

- 地域にとらわれず、全国から会員を集めることができること

- ライブなどを除き、時間帯に関係なく学びの場を提供することができること

- 教室の賃借料等の固定費が不要で、少ない資本で事業開始できること

地域性に縛られないため、従来の教室経営と比較すると格段に事業拡大の可能性が広がります。時間的な縛りから解放されるため、他の業務との併用や複数のオンライン教室を運営することも可能となるでしょうし、SNSにリンクを張って誘導するなどオンラインならではの集客手段も有効です。

地域性や時間にしばられないことは受講生側にとってもメリットです。また、オンライン形態だと在庫を持つ必要もなく、従来に比べて費用負担から解放されるため、利益率は高いといえます。したがって、売上高を増やす工夫によって事業として大きくなる可能性があります。

しかし、実際に売上が継続的に得られ、軌道に乗るまでには何年もかかるのは他の形態と同じといえるでしょう。

オンライン教室の確定申告はどのようにする?

どのような場合に確定申告が必要となる?

個人事業主は多様な形態でオンライン教室を経営できますが、次の3つの場合において確定申告を考えてみましょう。

① 給与所得があり、副業でオンライン教室を始めた場合

給与所得がある人は、年間20万円を超える所得があった場合には確定申告が必要となります。後述しますが、事業所得、雑所得どちらであっても所得金額で判断します。

② 他にも事業所得があり、2つ目の事業として始めた場合

個人事業主で別の事業を営む傍らオンライン教室を始めた方は、事業所得、雑所得にかかわらず、すべてについて確定申告が必要です。雑所得については、青色申告の対象となりませんから要注意です。

また、本業が不動産所得である場合には、確定申告時に提出する青色決算書の形式が事業所得と異なりますので、不動産所得と事業所得の両方の決算書を準備することになります。

③ オンライン教室の講師として収入がある場合

組織に所属し、雇用契約がある場合はオンライン教室の講師は給与所得者となります。しかし、フリーランス、つまり個人事業主として教育事業を請け負っている場合で、継続して請け負うのであれば事業所得となります。

その場合には年末に、源泉徴収票に代わる書類として「支払調書」を受領することがあります。支払調書を元に、事業所得として確定申告することになります。支払調書がない場合は、帳簿を元に報酬の発生額と源泉徴収額を申告すれば問題ありません。

収入はどのように申告する?事業所得?雑所得?

得られた収入について、どの所得にあたるかについては、事業所得と雑所得が考えられますが、圧倒的に事業所得のメリットが大きいです。

事業所得とは、事業を営んでいる人のその事業から生ずる所得事業として営んだ結果、得られた所得とされています。具体的には、継続した期間、安定した収入、相当な時間を費やしているといったことが判断材料となります。事業所得は、青色申告の対象であり、節税につながる多くの特典があります。

一方、雑所得とは、給与所得や事業所得、不動産所得などを除いた所得のことです。事業として継続性のないもの、年度によって収入の有無のばらつきが大きい場合などは雑所得です。

事業所得も雑所得どちらも、課税の対象となる所得金額は、

で計算します。給与所得がある人も所得金額が20万円を超えれば、確定申告の必要があります。

副業のケースでは、雑所得からスタートし、安定的な収入が見込めれば、雑所得から事業所得に切り替え、青色承認申請を提出する流れがスタンダードです。

固定費が少ないオンライン教室のリスクとは?

オンライン教室に限りませんが、新参者が急激に増加し、似たようなビジネス間での競争が激化するリスクは常にあります。語学、音楽、ダンス、受験、カルチャー等々どの分野においても常にアンテナを張って、従来以上のスキルアップや創意工夫、さらには新しい技術への投資が必要となってきます。

オンライン教室のメリットとして挙げたように、オンラインビジネスにおいては他の形態に比べると、固定費が格段に抑えられ、利益獲得には有利といえます。従来固定費とは、家賃や常勤職員の給与などのように、事業の継続に必要な資源に係る費用や経営能力を維持するために必要な費用を目安にしていました。

しかし、オンラインビジネスにおいては、今までの固定費・変動費の考え方で事業の現状維持に必要な損益分岐点が求められないといえます。なぜなら、固定費が少ないことだけが事業存続の条件とは考えにくいからです。

いかに昨今の激変する環境に素早く対応し、どう生き残っていくか考える点で、オンラインだから特に有利ということはありません。自分では変えられない出来事が起こった場合に、どのような方針でどう対処するかという経営者としての資質は、オンライン・非オンラインの事業に関わらず問われ続けることに変わりはありません。

まとめ

徐々に拡大してきたオンライン型の教室ですが、2020年が大きな転機となりました。今後、接触回避や職住不近接をキーワードとしながら、デジタル技術を活用した新しい働き方はますますその形態も利用者も増えるでしょう。その中で、オンライン教室は個人事業主が導入しやすい経営形態の1つとして、さらに発展していくと考えられます。

▼参考URL

大学卒業後、2年間の教職を経て専業主婦に。システム会社に転職。システム開発部門と経理部門を経験する中で税理士資格とフィナンシャルプランナー資格(AFP)を取得。2019年より税理士事務所を開業し、税務や相続に関するライティング業務も開始。

新着記事

人気記事ランキング

-

「新型コロナ」10万円給付申請に必要な書類は?~申請・給付早わかり~

-

売上半減の個人事業主に、100万円の現金給付!中小企業も対象の「持続化給付金」を解説します

-

「新型コロナ」対策で、中小企業の家賃を2/3補助へ世帯向けの「住居確保給付金」も対象を拡充

-

「新型コロナ」対策でもらえる10万円の給付金には課税されるのか?高所得者対策は?

-

法人にかかる税金はどれぐらい?法人税の計算方法をわかりやすく解説

-

新型コロナで会社を休んでも傷病手当金がもらえる!傷病手当金の税金とは

-

増税前、駆け込んでも買うべきものあわてなくてもいいものとは?

-

法人が配当金を受け取った場合の処理方法税金や仕訳はどうなる?

-

【2024年最新版】確定申告と年末調整の両方が必要なケースとは?

-

もしも個人事業主がバイトをしたら?副収入がある場合は確定申告が必要