ビットコインで利益がでたら確定申告が必要?ビットコインと税金の関係

最近、ニュースや雑誌などで取り上げられることが多いビットコイン。取り扱う会社が増えたり、価値が上昇したりしたことが報じられ、ビットコインを実際に保有したり、興味を持つ人も多くなっています。では、税法ではどのように取り扱われているのでしょうか。ここでは、ビットコインで利益がでた場合の確定申告や税金について詳しく解説します。

ビットコインとは ビットコインと法律の関係

ビットコインの法律上の位置づけとは?

ビットコインは比較的新しいものであるため、法整備が追い付いていませんでした。しかし最近になって、ようやく整いつつあります。では、ビットコインの法律上の位置づけはどのようになっているのでしょうか。

2017年4月1日施行の改正資金決済法では、ビットコインは現金等と同じく、物品等を購入したりサービスを受けたりした際の支払決済手段として位置づけられています。改正資金決済法を受け、金融庁でも取引所を登録制にしたり監査を義務づけたりしています。一時、金融庁がビットコインを貨幣と認定するという情報が流れましたが、現状は貨幣と同じような価値を持つものの、現金などの法定貨幣としては認められていません。

ビットコインで得た収益は原則雑所得

改正資金決済法などの法整備が進む中、ビットコインで得た利益を、税法においてどのように取り扱うかについても徐々に明らかになってきました。ビットコインは、現金等と同じく支払決済手段として位置づけられていますが、ビットコインを使用することで生じた利益は、所得税の課税対象となり、原則「雑所得」とすることが国税庁から公表されました。

ただし、事業所得等の起因となる行為に付随して生じるものは除きます。ビットコインにおいてどういう状態になれば事業所得として認められるかは、まだ公表されていません。ビットコイン以外の過去の事例を考えると、現金や預金と同じように常に支払決済手段として事業の経費の支払いに使っている場合や、個人で大規模な機械装置などをそろえマイニングしている場合などが事業所得になると考えられます。そのため、多くの場合は雑所得になるでしょう。

雑所得とは、他のどの所得にも該当しない所得のことですが、経費を計上することは認められています。所得についても、事業所得と同じように「収入-経費」で計算します。しかし、雑所得は青色申告ができないことや、赤字がでても他の所得と相殺(損益通算)できないところが事業所得と異なります。

ビットコインで得た収益は確定申告が必要

確定申告とは?確定申告が必要な場合と必要でない場合

ビットコインを使用することで生じた利益は、所得税の課税対象となります。確定申告は、個人が1年間に得た収益や税金を自分で計算し、申告・納付する制度のため、ビットコインを使用することで利益が生じた場合は原則確定申告が必要です。

ただし、いくつかの場合は確定申告をしなくて良いことになっています。代表的なものは以下の2つです。

①支払う税金がない場合

支払う税金がない場合は確定申告をする必要がありません。所得税では基礎控除38万円などさまざまな控除があるため、その控除より所得(収入-経費)が少ない場合は、支払う税金がなく確定申告をする必要がありません。

②サラリーマンで給料以外の所得が20万円以下の場合

サラリーマンで給料以外の所得が20万円以下の場合は、確定申告をする必要がありません。そのため、サラリーマンで1年間のビットコインの所得(収入-経費)が20万円以下の場合は、確定申告をする必要がありません。

ビットコインで収益が出た場合の確定申告

では、ビットコインで収益がでて、確定申告をする場合にどのよう処理するのかを確認しましょう。

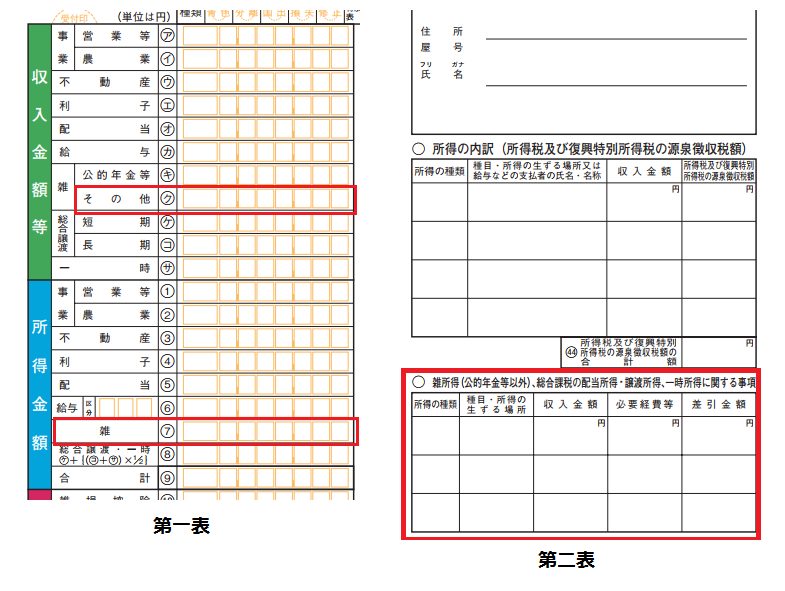

ビットコインの収益は雑所得になります。例えば、収入100万円、経費60万円の場合は差し引き40万円が雑所得の金額です。確定申告書で雑所得について記載する箇所は、第一表と第二表です。それぞれの記載箇所を見ていきましょう。

①第一表

・収入金額の雑・その他欄に収入金額を記載します。例の場合は100万円です。

・所得金額の雑欄に所得金額を記載します。例の場合は40万円です。

②第二表

・雑所得(公的年金等以外)、総合課税の配当所得 譲渡所得、一時所得に関する事項欄に必要事項を記載します。

所得の種類は雑、種目・所得の生じる場所は取引所の名前 ○○コインなど、収入金額に100万円、必要経費等に60万円、差引金額に40万円を記載します。

ビットコインの収益の計算方法

保有しているビットコインを売却した場合

上記で見た通り確定申告するためには、ビットコインの収益がいくらになるかを正しく計算する必要があります。ここでは、ビットコインの収益の計算方法を確認していきましょう。

まずは、すでに保有しているビットコインを売却した場合の収益の計算方法を確認しましょう。

①購入した日が同じビットコインを売却した場合

購入したビットコインを売却(日本円に換金)した場合は、売却金額が収入金額に、購入金額が経費の金額に、差額が所得の金額になります。

この場合の、収入金額は売却価額の250万円、経費は600万円÷3ビットコイン=200万円です。

②購入した日が違うビットコインを売却した場合

購入した日が違うビットコインを売却した場合は、どのビットコインを売却したのかが問題となります。実は、どのコインを売却したと指定するわけではなく、購入したビットコインの平均を求めて計算します。購入したビットコインの平均を求める方法は移動平均法と総平均法の2つがあります。原則、移動平均法で計算することとなっていますが、継続を条件として総平均法で計算しても良いこととなっています。計算としては総平均法の方が断然簡単です。ここでは、総平均法での計算をご紹介します。

この場合の、収入金額は売却価額の900万円です。

経費は総平均法で計算します。総平均法とはその年度に購入したビットコインの金額を合算して平均値を計算する方法です。具体的な計算例は以下のとおりです。

経費の金額は、220万円×4ビットコイン=880万円です。

所得金額は、収入金額900万円-880万円=20万円です。

ビットコインで商品を購入しても税金がかかる

ビットコインで所得がでるのは、ビットコインを売却したときだけではありません。商品購入の支払いにビットコインを使用しても税金がかかる場合があります。具体例を見て確認してみましょう。

この場合、4月10日に購入した1ビットコインあたりの価値は、210万円÷3ビットコイン=70万円です。

6月10日に1ビットコインで100万円の商品を購入しているということは、70万円の価値のものと交換で100万円の価値のものを取得しているということになります。差額の30万円が所得となり、所得税の対象になります。この場合の収入金額は100万円、経費の金額は70万円、所得金額は30万円です。

ビットコインをマイニングや分裂で取得した場合の収益の計算方法

ビットコインを取得する方法は取引所で購入する以外に、「マイニング」とビットコインの「分裂」に伴うものがあります。この場合は収益がでるのでしょうか。

ここで「マイニング」について、簡単に説明しておきましょう。

ビットコインの構造は、取引履歴が格納されたブロックが互いにチェーン上に繋がっています。これを「ブロックチェーン」といいます。このブロックが適正かどうかを判断して承認作業を競う仕組みを「マイニング」といいます。

一定の条件を満たした数十桁の数字を見つけ、新たなブロックが形成されると、ブロックチェーンに追加されます。この結果、一定量のビットコインが報酬として支払われます。

ビットコインでは、ブロックチェーン生成の一連の作業を金の採掘に例えてマイニング、マイニングをする人をマイナー(採掘者)と呼んでいます。

マイニングの場合は、マイニングで取得した金額が収入金額、マイニングにかかった費用が経費の金額、差額が所得金額になります。

ビットコインの分裂に伴う取得については、その時点の取引相場が存在しておらず、所得は生じていないと考えます。そのため税金は発生しません。

ビットコインと所得税以外の税金

最後に、ビットコインと所得税以外の税金の関係を見ていきましょう。ビットコインによって生じた利益には、所得税だけでなく住民税も課されます。そのため、税金対策や納税資金対策をする場合は、住民税のことも頭に入れておく必要があります。

では、ビットコインを売却した場合、消費税はどうなるのでしょうか。ビットコインはあくまで支払決済手段としての位置づけがあるため、消費税は非課税となります(平成29年7月1日以降に売却したものに限ります)。

Youtube動画でポイントを解説中!

ビットコインで時給数十万円は本当!?ブロックチェーンとマイニングを超簡単に解説【仮想通貨の基礎知識】,3分でわかる!税金チャンネル

仮想通貨(暗号通貨)の 収益の所得 区分って何?【フリーランスの確定申告】,3分でわかる!税金チャンネル

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる!税金チャンネル」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる!税金チャンネル

まとめ

ビットコインはここ数年で急激に法整備が整ってきています。税法でも所得税の課税対象とされ、確定申告が必要となりました。今回ご紹介した所得金額の計算方法は、現在公表されているものの一例です。今後、さらに新しいきまり等が公表される可能性も高いでしょう。常に最新の情報に注意するようにしましょう。

会計事務所に約14年、会計ソフトメーカーに約4年勤務。個人事業主から法人まで多くのお客さまに接することで得た知見をもとに、記事を読んでくださる方が抱えておられるお困りごとや知っておくべき知識について、なるべく平易な表現でお伝えします。

新着記事

人気記事ランキング

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

トランプ政権の再来と石破茂政権誕生による国際情勢の変動は?今後の動きを大胆予測!

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説