メルカリなどフリマアプリやヤフオクの出品者は確定申告が必要?不要?

メルカリやヤフオクの収入に対して確定申告をすべきかどうかは気になるところでしょう。反対に本名を出さずに出品物を売却するため、無申告でも税務署にバレないと考えている人がいるのも事実です。そこで、メルカリなどのフリマアプリやヤフオクにより出品物の売却収入を得た場合の確定申告について解説します。

出品物によって確定申告の必要・不要が決まる

メルカリやヤフオクで収入を得ると「確定申告が必要なのでは」と心配する人がいるのではないでしょうか。確定申告が必要・不要は出品物が何かで決まります。出品物について詳しく見ていきましょう。

課税される出品物は確定申告が必要である

そもそも課税・非課税の対象の切り口から見ると出品物は3種に分類されます。

(1)生活用動産

一般的には移動可能な生活必需品のことを指します。たとえば、洋服などの不用品や30万円以下の貴金属・書画・骨董品などが挙げられます。これらの売却収入は非課税であり、確定申告は不要です。

(2)一個または一組30万円を超える貴金属・書画・骨董品など

生活必需品でないため、譲渡所得として課税されます。そのため、売却金額が50万円を超えると確定申告が必要となる可能性はあり得ます。譲渡所得は所得から控除できる特別控除50万円があるからです。

(3)転売目的の出品物

営利目的のため、事業所得または雑所得として課税されます。そのため、基本的に確定申告は必要です。たとえば、転売目的で幼児服を購入してメルカリやヤフオクで販売した場合は課税されます。

生活用動産の範囲について解説

生活用動産の売却収入として非課税の範囲を理解するために車の売却を例にします。たとえば、サラリ-マンや会社役員が通勤用に使用していることが明らかな場合は生活必需品であり、生活用動産となります。

反対に車をレジャ-目的や個人事業主が事業用に使用している場合は譲渡所得として課税されます。

課税される金額は収入ではない

実際に課税される金額は入金された金額ではなく、収入から経費を差し引いた所得です。30万円を超える貴金属・書画・骨董品などの譲渡所得と転売目的の事業所得または雑所得を分けて説明します。

(1)譲渡所得

所得から特別控除50万円を差し引くことができます。

(2)事業所得または雑所得

基本的に所得の金額です。ただ、事業所得として青色申告で確定申告をしている場合に限り、上記の所得から青色申告特別控除(10万円または65万円)を差し引くことができます。

ケース別、確定申告が必要な人・免除される人

30万円を超える貴金属・転売目的など出品物の種類や売り主の属性によって、確定申告が必要な人・免除される人が決まってきます。それでは、ケース別に見ていきましょう。

30万円超の貴金属や骨董品を出品するケース

譲渡所得のため、確定申告の必要な人・免除される人は所得の金額が分岐点となります。

(1)所得の金額が50万円以下

特別控除50万円を差し引くと所得は0円以下になるため確定申告は免除されます。

(2)所得の金額が50万円超

特別控除50万円を差し引いても所得がプラスのため確定申告が必要です。

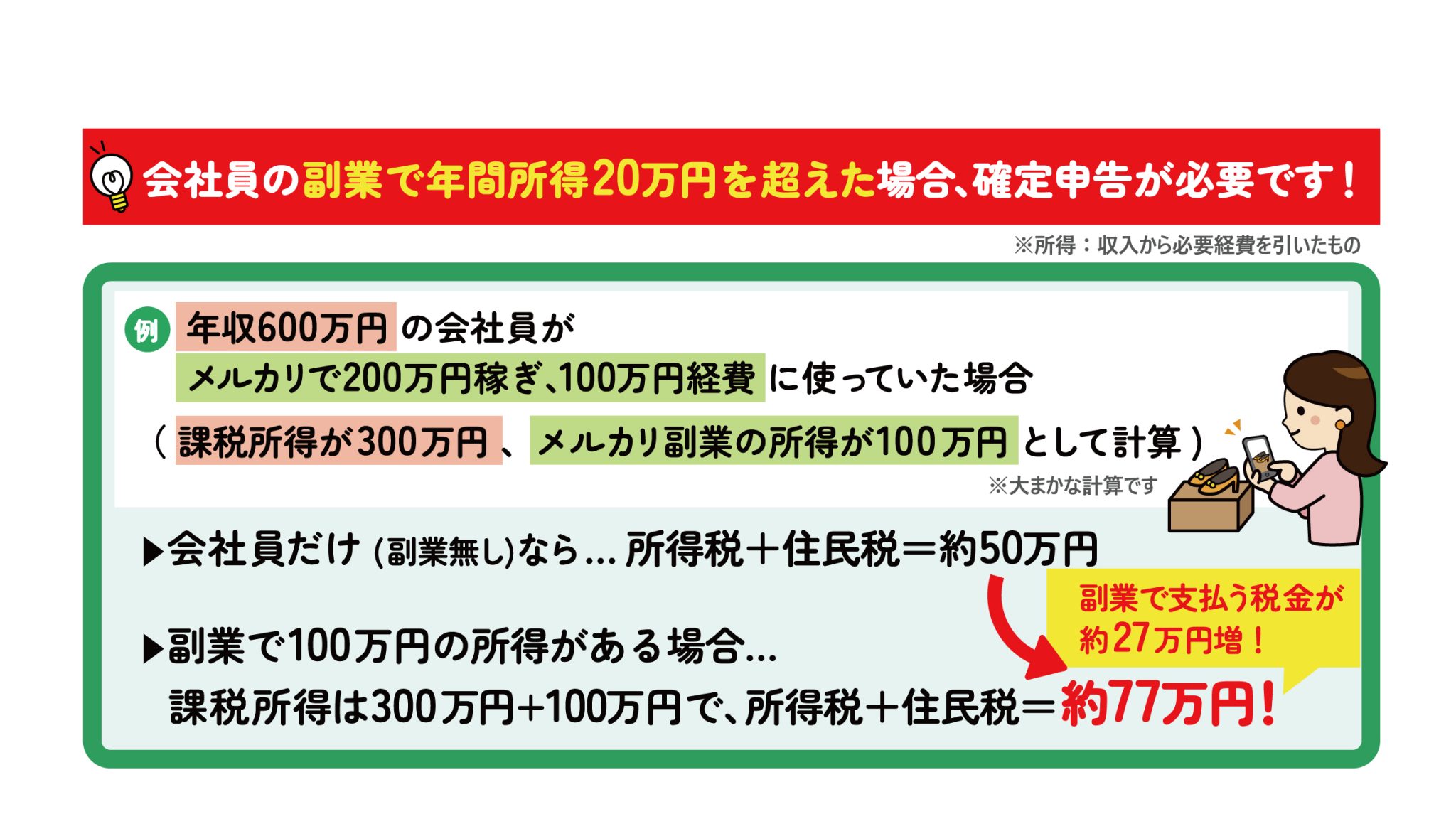

サラリーマンが転売目的で出品している場合

副業で行う転売目的での出品は基本的に雑所得です。そのため、転売での所得によって、確定申告や住民税の申告をすべきかどうかが決まってきます。

(1)所得がマイナスの場合

確定申告・住民税の申告は免除されます。

(2)所得がプラスであり、20万円以下の場合

年収2,000万円以下のサラリーマンに限り確定申告は免除されますが、住民税の申告は必要です。

(3)所得が20万円を超える場合

確定申告が必要です。

個人事業主・専業主婦が転売目的で出品している場合

サラリーマン・パート・アルバイトなどの給与所得者を除いた個人事業主・専業主婦は、転売での所得が基礎控除という所得控除の金額を基準に、確定申告・住民税の申告が必要かどうかは決まります。

【ビスカス公式YouTubeチャンネル】メルカリ副業で!税金はどのくらい増える? より

(1)所得が33万円以下

基礎控除が所得税38万円・住民税33万円以下のため、確定申告・住民税の申告は免除されます。

(2)所得が33万円超38万円以下

所得税の基礎控除が38万円以下のため確定申告は免除されます。しかし、住民税の基礎控除33万円を超えるため、住民税の申告は必要です。

(3)所得が38万円を超える場合

所得税の基礎控除38万円を超えるため、確定申告が必要となります。

メルカリとヤフオクの所得の計算方法

基本的に店舗で物を売ったときと所得の計算方法は同じです。しかし、メルカリとヤフオクにはネット販売ならではのルールが存在します。両者のルールに沿って売上から経費を差し引いた所得の計算方法を解説します。

売上を計上するタイミング

基本的にお金を受け取れることが確実となった時点で売上に計上します。ところが、そのタイミングがメルカリとヤフオクでは若干異なります。売却代金1,000円の出品物を例に、それぞれの売上に計上するタイミングを中心に解説します。

(1)メルカリ

出品物が購入者の所へ到着後に評価をしてもらった段階で、自分の口座へ振込申請が可能となります。

① 購入者から評価してもらった場合

| 借方 | 貸方 | 備考 |

|---|---|---|

| 売掛金 900円 | 売上高 1,000円 | ・この時点で売上に計上する

・売却代金の10%の販売手数料を差し引く |

| 販売手数料 100円 |

② 実際に口座へ振り込まれた場合

| 借方 | 貸方 | 備考 |

|---|---|---|

| 普通預金 690円 | 売掛金 900円 | ・入金の申請額が1万円未満の場合は振込手数料210円を負担する

・反対に1万円以上の場合は無料 |

| 振込手数料 210円 |

③ 振込申請期限の3カ月が過ぎて、売却代金を受け取る権利がなくなった場合

| 借方 | 貸方 | 備考 |

|---|---|---|

| 売上高 1,000円 | 売掛金 900円 | ①と正反対の処理をする |

| 販売手数料 100円 |

(2)ヤフオク

メルカリと正反対で、落札者が入金してから出品物を発送します。取引ごとの売上に計上するタイミングを解説します。

① 落札者から入金があった場合

| 借方 | 貸方 | 備考 |

|---|---|---|

| 普通預金 914円 | 前受金 1,000円 | ・この時点では売上に計上しない

・売却代金の8.64%だけ落札手数料が差し引かれて入金される |

| 落札手数料 86円 |

② 落札者から出品物が到着した連絡を受けた場合

| 借方 | 貸方 | 備考 |

|---|---|---|

| 前受金 1,000円 | 売上高 1,000円 | ・この時点で売上に計上する

・売上に計上するタイミングを発送した時点に代えることができる |

出品物の仕入代金・落札手数料などを経費に計上するタイミング

出品物の売却とひも付きの経費です。計上するタイミングを見ていきましょう。

(1)仕入代金・メルカリの販売手数料

売上に計上するタイミングと全く同じです。なお、売却できていない出品物の仕入代金は経費に計上できません。

(2)ヤフオクの落札手数料

口座へ入金されたタイミングで計上します。あくまでも落札システムの利用手数料だからです。

仕入代金のほかに計上できる経費の範囲

実際に出品物を売却するための費用も経費に計上できます。主な項目を見ていきましょう。

(1)メルカリで入金する際の振込手数料

(2)月額498円(税込)のYahoo!プレミアム会員費(ヤフオクで出品するためには必須)

(3)出品物の梱包・発送費用

(4)スマホ代やプロバイダー代などネット関連費用

(5)家賃の一部

特に(4)と(5)の費用はプライベート用と兼用の場合、全体の費用のうちネット販売に費やした時間や出品物を保管するスペース分で按分計算しましょう。

確定申告をしないと税務署にバレる

メルカリやヤフオクは本名を出さないため、税務署にバレないと勘違いしている人は存在します。しかし、現実は無申告であることを指摘されるケースが後を絶ちません。税務署にバレる理由とバレたときのリスクを説明します。

フリマアプリやヤフオクの手数料から収入は把握されている

メルカリやヤフオクでの入金口座は本名のはずです。そのため、出品物の販売とひも付きである販売手数料や落札手数料から入金先が把握できる仕組みとなっています。税務署はメルカリなどに対して「誰から受け取った手数料なのか」を調べる権限があるため、無申告がバレるのは時間の問題でしょう。

税務署にバレたときのリスク

無申告が税務署にバレるとメルカリやヤフオクでの所得に対する税金に加えて、追徴税額という余分な税金を納付しなければなりません。特に多額の収入がある場合、税務署は悪質な税金逃れと判断し、重加算税という最も重いペナルティーを科します。「過去に無申告だった」という履歴が税務署に残ります。

また、専業主婦が税務署にバレた場合、所得が38万円を超えれば夫の扶養から外れます。その場合、妻の無申告の情報が夫の会社へ通知されます。

まとめ

生活必需品でいくら収入を得ても非課税であり、確定申告は不要です。しかし、30万円を超える貴金属・書画・骨董品などや転売目的の出品物は確定申告を検討する必要があります。特に多額の収入を得ている場合は無申告のままでは税務署にバレて、結果的に損することになってしまいます。確定申告の必要な人は必ず税務署へ申告しましょう。

参考URL

- https://auctions.yahoo.co.jp/topic/tradingnavi/guide/flow/

- https://www.yahoo-help.jp/app/answers/detail/p/353/a_id/70069/~/%E5%87%BA%E5%93%81%E8%80%85%E3%81%AB%E3%81%8B%E3%81%8B%E3%82%8B%E5%88%A9%E7%94%A8%E6%96%99

- https://www.mercari.com/jp/help_center/article/65/

- https://www.mercari.com/jp/help_center/article/96/

TAX(税金)ライター。会計事務所で約10年間の勤務により調査能力を身に付けた結果、企業分析の能力では高い定評を得、法人から直接調査を依頼される実績も持つ。コーチングスキルを活かした取材力で、HP・メディアでは語られない発言を引き出すのが得意。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!