円滑な事業承継!税負担軽減された納税猶予制度とは?

中小企業の事業承継を支援するための制度、「非上場株式等の相続税等の納税猶予制度」が、2015年1月より見直され、より広く適用されやすくなりました。

この制度のメリットや、改正によってどのように使いやすくなったか、解説していきます。

事業承継とは?

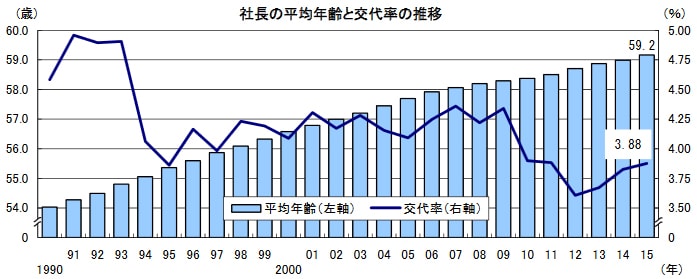

そもそも事業承継とは、現経営者から後継者へ、経営をバトンタッチすることを意味しています。しかし近年、事業承継が全国的に円滑に進んでいない現状があり、中小企業経営者の高齢化も見られています。

出典:「2016年全国社長分析」株式会社帝国データバンク

会社生き残りのためにも大切な事業承継なので、政府も事業承継をサポートするための制度を多く講じています。中でも事業承継に伴って発生する、相続税や贈与税といった税負担を軽減するために有効なのが、「非上場株式の相続税・贈与税の納税猶予制度」という制度です。

使いやすくなった納税猶予制度の概要

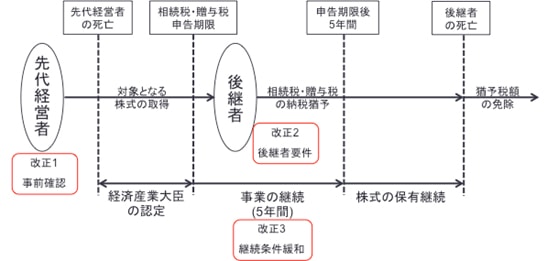

納税猶予制度の流れ

経営承継受贈者が、贈与により、経済産業大臣の認定を受ける非上場会社の株式等を先代経営者である贈与者から全部又は一定数以上取得し、その会社を経営していく場合には、その経営承継受贈者が納付すべき贈与税のうち、その非上場株式等に対応する贈与税の納税が猶予されます。

この非上場株式等納税猶予税額は、先代経営者や経営承継受贈者が死亡した場合などには、その全部または一部が免除されます。なお、免除されるときまでに特例の適用を受けた非上場株式等を譲渡するなど一定の場合には、非上場株式等納税猶予税額の全部又は一部を利子税と併せて納付する必要があります。

納税猶予制度で得られるメリット

相続税の納税猶予及び免除の特例

後継者(相続人)が先代経営者から株式を取得し、その会社を経営していく場合、納付すべき相続税のうち、株式等に係る課税価格の80%に対応する相続税の納税が猶予されます。 また後継者の死亡や会社の倒産があった場合、相続税の納付が免除されます。 なお猶予対象となる株式は、後継者が既に保有している株式を含めて3分の2までです。

贈与税の納税猶予及び免除の特例

後継者(受贈者)が先代経営者から株式を全部又は一部取得し、その会社を経営していく場合、納付すべき贈与税のうち、その株式等に対応する贈与税全額の納付が猶予されます。 また先代経営者が死亡した場合、納税が猶予されている贈与税の納付が免除されます。 なお猶予対象となる株式は、同様に3分の2までです。

納税猶予を続けるために必要な要件

相続税・贈与税の猶予を続けるためには、以下の要件を満たす必要があります。これらを満たせなかった場合は、納税額の全額又は一部を納付しなければいけません。

申告から5年間

・後継者が会社の代表であること ・平均で8割以上の雇用を維持すること ・後継者が筆頭株主であること ・上場会社、風俗営業会社に該当しないこと ・猶予対象株式を継続保有している ・資産管理会社に該当しないこと(資産管理会社とは、有価証券や自ら使用していない不動産、現金・預金等、特定の資産の保有割合が総額の70%以上の会社。またはこれら特定の資産からの運用収入が、総収入の75%以上の会社。)

5年経過後

・猶予対象株式を継続保有している ・資産管理会社に該当しないこと

経済産業大臣の認定

「中小企業における経営の承継の円滑化に関する法律」において、会社の後継者等に関する要件の判定には、経済産業大臣が関与することが定められています。 これによると、定められた申告期限までに、経済産業大臣の認定を受けるための申請をする必要があります。申告期限は、相続税は「相続開始から8ヶ月以内」、贈与税は「贈与を受けた翌年の1月15日」です。 この申告期限に合わせて、相続税・贈与税に関する一定の書類を税務署に提出するとともに、猶予される税額に見合った担保を提供しなければなりません。

適用要件見直しの主なポイント

納税猶予制度は2009年に創設されましたが、適用要件が厳しいことから、実情としてあまり利用されてきませんでした。そこで政府は、2015年1月より制度の大幅な見直しを行いました。その結果、以前は必要だった経済産業大臣への事前の確認が不要となったり、利子税の一部が免除されたりといった要件が変更となりました。

| 〜14年 | 15年〜 | |

|---|---|---|

| 経済産業大臣の事前確認 | 必要 | 不要(事後認定の場合は必要) |

| 親族間の承継 | 親族間の承継のみ対象 | 従業員への承継も対象に |

| 雇用確保 | 5年間8割以上の雇用確保が必要 | 5年間の平均で8割以上 |

| 利子税 | 5年の事業承継期間の経過後、特例の対象となる株式等を譲渡、贈与した場合、その割合に応じた猶予税額利子税の納付が必要 | 5年経過後は利子税免除 |

| 先代経営者の退任 | 役員を退任する必要 |

税理士に相談しよう

事業承継においては、様々な専門知識が必要となることから、各種専門家の知識が必要となる場面が多々あります。特に、事業承継に伴って発生する、

・相続が発生した場合の相続税額の試算

・納税資金の確保

・納税猶予制度をはじめとする、各種制度の計画的な利用の検討

といった事項は、税理士に相談することが有効でしょう。

まとめ

様々な適用条件が緩和されることで使いやすくなった納税猶予制度ですが、一方で未だ使いにくさが残っていることも事実です。利用すれば大きなメリットがある制度なだけに、事業承継の際は、税理士と相談して利用を検討しましょう。

東京大学卒。現、同大学院所属。

ベンチャー企業の経営やビジネスを学んでおり、経営に役立つ様々な知識やノウハウを習得中。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!