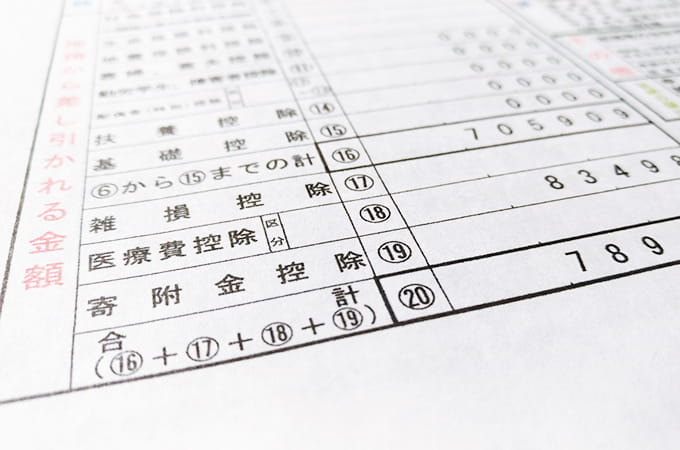

所得控除を理解して節税しよう確定申告で受けられる所得控除とは

1年間の個人の収入や所得に課される税金の1つに、所得税があります。所得税を節税する方法には、経費の計上などの方法がありますが、まず、受けられる所得控除を理解し、きちんとその控除を受けることが重要です。ここでは、所得控除にはどのようなものがあるのか、また、その計算方法について詳しく解説します。

所得控除とは 物的控除と人的控除

まず、所得控除とはどのようなものかを見ていきましょう。サラリーマンや個人事業主などの個人には「所得控除」という控除が設けられています。これは、人にはそれぞれ配偶者や子供などの家族がいたり、介護などで多くの医療費の支払いがあったりと個別の事情があります。そうした個別の事情を全く無視して、一律に税金を課すと不平等が生じてしまいます。そこで、個別の事情を考慮するための控除である所得控除が設けられています。

所得控除は大きく分けて、「物的控除」と「人的控除」があります。物的控除とは、主に支出に対する控除で、家事上の支出や損失について一定の控除を設けているものです。対する人的控除とは、主に人に対しての控除で、個人的な事情について一定の控除を設けるものです。自分の支出や個人的事情について控除が受けられるかどうかを判断することが、所得控除を受ける第一歩となります。

家事上の支出や損失を加味する物的控除

家事上の支出や損失を加味するのが、物的控除です。物的控除に該当する所得控除には次の7つがあります。

①雑損控除

雑損控除とは、災害や盗難、横領によって、資産について損害を受けた場合に受けられる所得控除のことです。次の二つのうちいずれか多い方の金額が、控除額となります。

- (差引損失額)-(総所得金額等)×10%

- (差引損失額のうち災害関連支出の金額)-5万円

②医療費控除

医療費控除とは、1年間に本人や配偶者、その他家族のために、一定額を超える医療費を支払った場合に受けられる控除のことです。医療費控除の金額は、次の式で計算した金額にあります(最高200万円)。

「10万円」の部分について、その年の総所得金額等が200万円未満の人は「総所得金額等の5%の金額」になります。

医療費控除を受けるためには、原則、「医療費控除の明細書」を作成し、確定申告書に添付する必要があります。

③社会保険料控除

社会保険料控除とは、1年間に本人や配偶者、その家族のために、社会保険料を支払った場合に受けられる控除です。控除額は支払額の全額です。健康保険料や国民年金保険料、厚生年金保険料などが、社会保険料に該当します。

④小規模企業共済等掛金控除

小規模企業共済等掛金控除とは、納税者が小規模企業共済等の掛金の支払いがある場合に受けられる控除のことです。小規模企業共済とは、小規模企業の経営者や役員の退職金を拠出するために積み立てる共済制度です。控除額は支払額の全額です。

⑤生命保険料控除

生命保険料控除とは、納税者が生命保険料や介護医療保険料、個人年金保険料を支払った場合に受けられる控除のことです。平成24年1月1日以後に締結した保険契約(新契約)と、平成23年12月31日以前に締結した保険契約(旧契約)では、次のように控除額の計算が異なります。

- 新契約の場合

生命保険料、介護医療保険料、個人年金保険料ごとに次の表にあてはめて控除額を計算します。年間の支払保険料等 控除額 20,000円以下 支払保険料等の全額 20,000円超 40,000円以下 支払保険料等×1/2+10,000円 40,000円超 80,000円以下 支払保険料等×1/4+20,000円 80,000円超 一律40,000円 - 旧契約の場合

生命保険料、個人年金保険料ごとに次の表にあてはめて控除額を計算します。旧契約では、介護医療保険料はありません。

年間の支払保険料等 控除額 25,000円以下 支払保険料等の全額 25,000円超 50,000円以下 支払保険料等×1/2+12,500円 50,000円超 100,000円以下 支払保険料等×1/4+25,000円 100,000円超 一律50,000円

新契約と旧契約の両方に加入している場合は、計算方法が異なります。少し複雑な計算になるため、税理士などの専門家にご相談ください。

⑥地震保険料控除

地震保険料控除とは、地震保険料を支払った場合に受けられる控除のことです。地震保険料控除の控除額は、次の計算式にあてはめて計算します。

| 区分 | 年間の支払保険料の合計 | 控除額 |

|---|---|---|

| 地震保険料 | 50,000円以下 | 支払金額の全額 |

| 50,000円超 | 一律50,000円 | |

| 旧長期損害保険料 | 10,000円以下 | 支払金額の全額 |

| 10,000円超 20,000円以下 |

支払金額×1/2+5,000円 | |

| 20,000円超 | 15,000円 | |

| 両方がある場合 | - | それぞれの方法で計算した金額の合計額(最高50,000円) |

⑦寄附金控除

寄附金控除とは、納税者が国や地方公共団体、特定公益増進法人などに対し、寄附をした場合に受けられる控除のことです。寄附金控除の額は、次の式で求めます。

次のいずれか低い金額-2千円

- その年に支出した特定寄附金の額の合計額

- その年の総所得金額等の40%相当額

寄附金控除を受けるためには、寄附金の受領証などを確定申告書に添付する必要があります。

個人的な事情を加味する人的控除

個人的な事情を加味するのが、人的控除です。人的控除に該当する所得控除には次の7つがあります。

①寡婦(寡夫)控除

寡婦(寡夫)控除とは、配偶者と死別や離婚等をし、一定の要件を満たす場合に受けられる控除のことです。原則は27万円の控除ですが、特別の寡婦に該当する場合は35万円の控除を受けることができます。

②勤労学生控除

勤労学生控除とは、納税者自身が勤労学生である場合に受けられる控除です。控除額は27万円です。

③障害者控除

障害者控除とは、納税者自身や同一生計配偶者、扶養親族が障害者である場合に受けられる控除のことです。控除金額は次のようになっています。

- 障害者:27万円

- 特別障害者:40万円

- 同居特別障害者:75万円

④配偶者控除

配偶者控除とは、控除対象配偶者がいる場合に受けられる控除のことです。控除対象配偶者とは、次の4つの要件をすべて満たす人のことです。

- 民法の規定による配偶者であること(内縁者を除く)

- 納税者と生計を一にしていること

- 年間の合計所得金額が38万円以下(令和2年分以降は48万円以下)であること

- 白色申告専従者、青色申告専従者でないこと

配偶者控除の金額は次の表のとおりです。

| 控除を受ける納税者本人の 合計所得金額 |

控除額 | |

|---|---|---|

| 一般の控除対象配偶者 | 老人控除対象配偶者 | |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

⑤配偶者特別控除

配偶者特別控除とは、配偶者控除を受けられない配偶者がいる場合に、その配偶者の所得金額に応じて、一定の金額の所得控除が受けられるというものです。配偶者特別控除を受けられる配偶者とは、次の要件のすべてを満たす人のことです。

- 納税者と生計を一にしていること

- 年間の合計所得金額が38万円超123万円以下(令和2年分以降は48万円超133万円以下)であること

- 白色申告専従者、青色申告専従者でないこと

配偶者特別控除の金額は次の表のとおりです。

| 控除を受ける納税者本人の合計所得金額 | ||||

|---|---|---|---|---|

| 900万円以下 | 900万円超 950万円以下 |

950万円超 1,000万円以下 |

||

| 配 偶 者 の 合 計 所 得 金 額 |

38万円超 85万円以下 | 38万円 | 26万円 | 13万円 |

| 85万円超 90万円以下 | 36万円 | 24万円 | 12万円 | |

| 90万円超 95万円以下 | 31万円 | 21万円 | 11万円 | |

| 95万円超 100万円以下 | 26万円 | 18万円 | 9万円 | |

| 100万円超 105万円以下 | 21万円 | 14万円 | 7万円 | |

| 105万円超 110万円以下 | 16万円 | 11万円 | 6万円 | |

| 110万円超 115万円以下 | 11万円 | 8万円 | 4万円 | |

| 115万円超 120万円以下 | 6万円 | 4万円 | 2万円 | |

| 120万円超 123万円以下 | 3万円 | 2万円 | 1万円 | |

令和2年分以降は、控除額が異なります。

⑥扶養控除

扶養控除は、その年12月31日現在の年齢が16歳以上の扶養家族がいる場合に受けられる控除です。扶養控除の金額は次のとおりです。

| 区分 | 控除額 | |

|---|---|---|

| 一般の控除対象扶養親族 | 38万円 | |

| 特定扶養親族(19歳以上23歳未満) | 63万円 | |

| 老人扶養親族(70歳以上) | 同居老親等以外の者 | 48万円 |

| 同居老親等 | 58万円 | |

⑦基礎控除

基礎控除とは、納税者本人の控除で、控除額は一律38万円です(令和2年分以降は、納税者本人の合計所得金額に応じて金額が異なる)。

まとめ

節税の第一歩は、受けられる所得控除を確実に受けることです。しかし、所得控除には様々なものがあります。大事なのは、自分がどの所得控除を受けられるかを理解することです。所得控除は法令の改正などで、頻繁に控除額や計算方法が変わります。常に最新の情報を得ることが重要となるでしょう。

会計事務所に約14年、会計ソフトメーカーに約4年勤務。個人事業主から法人まで多くのお客さまに接することで得た知見をもとに、記事を読んでくださる方が抱えておられるお困りごとや知っておくべき知識について、なるべく平易な表現でお伝えします。

新着記事

人気記事ランキング

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

トランプ政権の再来と石破茂政権誕生による国際情勢の変動は?今後の動きを大胆予測!

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説