キャッシュフロー計算書の読み方、作成のポイント~個人事業主編

個人事業主にとって、キャッシュフロー計算書はあまり馴染みがないかもしれません。しかし、キャッシュフロー計算書があると、損益計算書などで表せなかったことがわかります。

この記事では、個人事業においてキャッシュフロー計算書をおすすめしています。

個人事業主とキャッシュフロー計算書

キャッシュフロー計算書とはどんなもの?

金融商品取引法では、上場企業が提出すべき書類を規定しており、キャッシュフロー計算書はその中の一つの書類です。したがって、キャッシュフロー計算書は投資家が企業の資金状況を見るために作成されるもので、非上場会社や個人事業主は求められていません。

事業の取引は、発生主義によって記帳し、損益計算書に反映されます。しかし、入金や支払は発生からある程度期間をおいてなされるため、貸借対照表に未解決項目として、売掛金・買掛金・固定資産・借入金などが表示されます。

この「損益」と「収支」のずれを調整して一年間に現金の増減がどれだけあったのかを一つの表で表わしたものがキャッシュフロー計算書です。

個人事業主にキャッシュフロー計算書は必要?

最近のキャッシュレス化の動きで、クレジットカードや電子マネーを事業に利用することが多くなってきました。クレジットカードを利用した時点ではお金は使いません。反対に、チャージ型の電子マネーはチャージした時点で現預金は減ります。

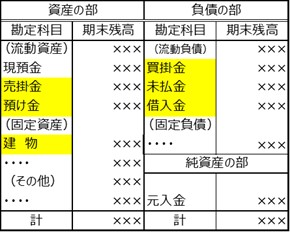

【貸借対照表】

例えば左の貸借対照表で色を付けた部分は、損益のタイミングと収支のタイミングが異なるものや、収支の出入りのタイミングが大きく異なっているものです。

例えば、預け金や未払金の損益と収支の差を見てみましょう。

【預け金】(電子マネー利用の場合)

| 現金決済が先の例 | 借 方 | 貸 方 | ||

|---|---|---|---|---|

| 電子マネーにチャージ | 預け金(電子マネー) | XXX | 現預金 | XXX |

| 電子マネー決済 | ○○費 | XX | 預け金(電子マネー) | XX |

【未払金】(クレジットカード利用の場合)

| 現金決済が後の例 | 借 方 | 貸 方 | ||

|---|---|---|---|---|

| クレジットカードを利用時 | ○○費 | XXX | 未払金(クレジットカード) | XXX |

| 決済(引落)時 | 未払金(クレジットカード) | XX | 預金 | XX |

キャッシュフロー計算書が作成できると、次のようなことが分かります。

- 本業で儲かっているか

- 黒字倒産の危険性はないか

- 設備投資に無理をし過ぎていないか

- 資金調達に頼り過ぎていないか

個人事業主にとってキャッシュフロー計算書の作成は、必ずしも必要なものではありません。しかし、キャッシュフロー計算書を作成していることで新たな発見を期待できると言えるでしょう。

キャッシュフロー計算書と資金繰り表の違いとは?

資金繰り表とは、現預金の出入りを記録した表です。そして、資金繰り表に最も求められていることは、お金の流れを予測することです。現時点における今後のお金の流れをつかむために必要です。

キャッシュフロー計算書は決算書から作成します。すなわち既に終わった年度におけるお金の増減バランスを見るための表なのです。

したがって、先々の支払等のためには資金繰り表が必要となりますが、一定期間のお金がどこで増減したかを知るにはキャッシュフロー計算書が必要になるわけです。

キャッシュフロー計算書の見方

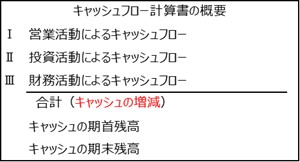

キャッシュフロー計算書の骨格

キャッシュフロー計算書の骨組みは下のようになっています。

ここでキャッシュというのは、原則として次のものを指します。

- 現金

- 当座預金、普通預金など

- 短期(3か月以内)の定期預金など

電子マネーにチャージした残高(預け金)は、いつでも現金化できますのでキャッシュに含めます。キャッシュフロー計算書では、キャッシュの1年間の増減を分類Ⅰ~Ⅲに分けて表示します。

Ⅰ. 営業活動によるキャッシュフロー

会社の本業によるキャッシュの流れを表わします。この3分類のなかでは、最も重要な値です。営業活動によるキャッシュフローがプラスになっていれば、本業で儲けているということです。

例えば、損益計算書の営業利益が赤字となっていたとしても、営業活動によるキャッシュフローがプラスであれば、会社はすぐにはつぶれません。

Ⅱ. 投資活動によるキャッシュフロー

固定資産の取得や売却、貸付金の貸付や回収による増減を表します。事業として投資有価証券の売買をしている場合もここに入ります。営業活動により得たキャッシュをここで利用するため、投資活動によるキャッシュフローはマイナス値になることが多いです。

Ⅲ. 財務活動によるキャッシュフロー

上記2つの活動を維持するための資金調達による増減を表します。借入金の借入や返済、増資による調達などが含まれます。借入金を積極的に返済する場合は財務活動によるキャッシュフローはマイナス値になります。

「フリーキャッシュフロー」とは会社が自由に使えるお金を意味します。計算方法として、よく使われるのは下の計算式です。

フリーキャッシュフローがないと事業で稼ぐお金より、事業を維持するお金ほうが大きいことになります。この場合、借入など財務活動によるキャッシュフローをプラスにしなければ、会社の資金を維持できなくなります。

個人事業主がキャッシュフロー計算書を作るためのポイント

個人と法人の決算書の大きな違いの一つに事業主勘定があります。「事業の取引」と「事業以外の取引」を区別するために使用する勘定科目を事業主勘定といいます。

貸借対照表の大部分が事業主勘定である場合はキャッシュフロー計算書の作成は難しいです。なぜなら、貸借対照表のどの科目が増減しているかを表すのがキャッシュフロー計算書だからです。

事業とプライベートの切り分けがある程度できており、事業主勘定が小さな金額の調整や定期的な家計への引き出しである場合には、キャッシュフロー計算書は作成可能となります。

キャッシュフロー計算書を作ってみよう!

キャッシュフロー計算書には直接法と間接法がある

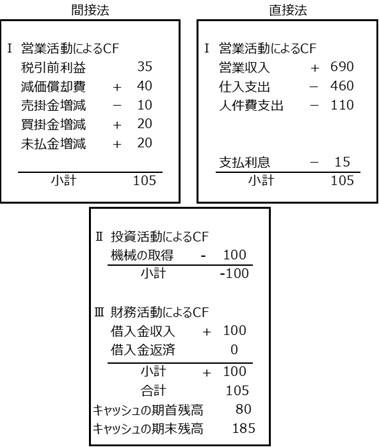

キャッシュフロー計算書には、直接法と間接法とがあります。どちらの方法によっても営業活動によるキャッシュフローの合計額は同じです。

この2つは、お金の増減額を導き出す過程が異なります。

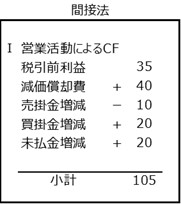

直接法とは、現金の収入や現金の支出を直接計算する方法です。項目が資金繰り表に似ています。これに対し、間接法とは、損益計算書の最終値を調整しながら、現金の増減を計算する方法です。作成のしやすさなどから間接法のほうが多く採用されています。

資金繰り表に似ている直接法は直感的に理解しやすいです。しかし、間接法では貸借対照表の項目を分析する目を養える利点があるため、おすすめです。

キャッシュフロー計算書を作成して読む

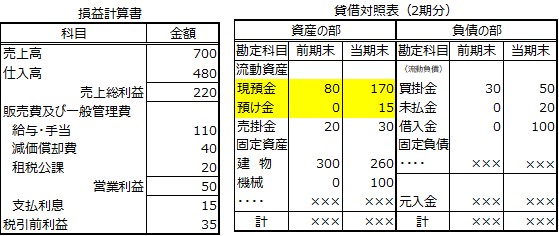

それでは、キャッシュフロー計算書を実際に作成してみましょう。キャッシュフロー計算書は、基本的には損益計算書と貸借対照表から作成します。期末の残高の増減がわかるためには、2期分の貸借対照表を準備します。

当期からチャージ型の電子マネーを利用することになり、期末間際に租税公課をクレジットカード(未払金)で決済したとします。黄色い部分はキャッシュを表しています。

【キャッシュフロー計算書】(営業活動によるキャッシュフローは間接法と直接法で表示)

営業活動によるキャッシュフローを見ると105と、プラスになっています。投資活動によるキャッシュフローでは、機械を取得していますのでマイナスとなっています。

この2つを合計すると、105+(-100)=5となりますので、わずかですがフリーキャッシュフローはプラスとなり、会社が自由に使えるお金もあることを意味します。

もっとも、財務活動によるキャッシュフローで借入金によりお金は増えていますので、全体のキャッシュ増減は、大きくプラスとなっています。

もう一度間接法によるキャッシュフロー計算書のⅠの部分を見てみましょう。

税引前利益は35でしたが、これはお金の伴わない減価償却費がマイナスされているためで、買掛金や未払金が増えたことでお金を増やすことができました。

営業活動により大きなプラスとなっていますので、本業で儲けをだしていると言えます。したがって、このような場合は黒字倒産となる危険性もありません。

仮に、利益がマイナス60であったとしても、営業活動によるキャッシュフローはプラスとなります。

まとめ

キャッシュフロー計算書は、損益計算書と貸借対照表の残高を組み合わせた1つの表です。中でも間接法はどの勘定科目で資金の増減があったのかがわかります。

活動を3分割するのが大変であれば、営業活動とそれ以外の2分割でもやってみましょう。お金の増減を分けて考えるかという視点は経営者にとって役に立ちます。

▼参照サイト

大学卒業後、2年間の教職を経て専業主婦に。システム会社に転職。システム開発部門と経理部門を経験する中で税理士資格とフィナンシャルプランナー資格(AFP)を取得。2019年より税理士事務所を開業し、税務や相続に関するライティング業務も開始。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!